Нормы законодательства предусматривают обязательное требование по обеспечению сотрудников компаний средствами персональной защиты при ведении работ во вредных или же относящихся к опасным условиях. На грязных производствах требуется обеспечение персонала средствами физической защиты. Остановимся на теоретических моментах организации операций учета и проведения последующего списания спецодежды с учетом как бухгалтерских, так и налоговых требований, сделав акцент на практическом использовании 1С:Бухгалтерия 8.3.

Бухгалтерский и налоговый учет спецодежды

Термин «спецодежда» используется по отношению к индивидуальной защите сотрудников компании. В эту категорию входит как одежда, так и спецобувь и другие приспособления, выполняющие защитную функцию.

Нормативные акты, регламентирующие вопрос:

- Налоговый кодекс;

- Приказ Минфина №135н;

- Справка о нормах выдачи спецодежды и других средств защиты сотрудникам бесплатно;

- Трудовой кодекс в статьях 221 и 209;

- Приказ Минтруда №997н;

- Кодекс административных правонарушений.

Действующие правовые документы предусматривают штрафы при несоблюдении правил выдачи спецодежды. Для должностных лиц предусмотрены санкции в размере 20 000 – 30 000 рублей, а для самих компаний в 130 000 – 150 000 рублей, рассчитываемые из расчета на каждого сотрудника.

Представители отдельных видов профессий (например, строители) и сотрудники ряда предприятий получают спецодежду в соответствие с действующими законодательными нормами. Положения регламентируют как сроки использования предметов, так и количество получаемой рабочими униформы. Порядок выдачи определяется действующими отраслевыми нормами или существующими типовыми правилами. Базовым требованием выступает бесплатная выдача спецодежды. При этом предметы продолжают оставаться в собственности компании и числиться на балансе предприятия, которое несет затраты по чистке и стирке. Обязательным моментом выступает сертификация одежды.

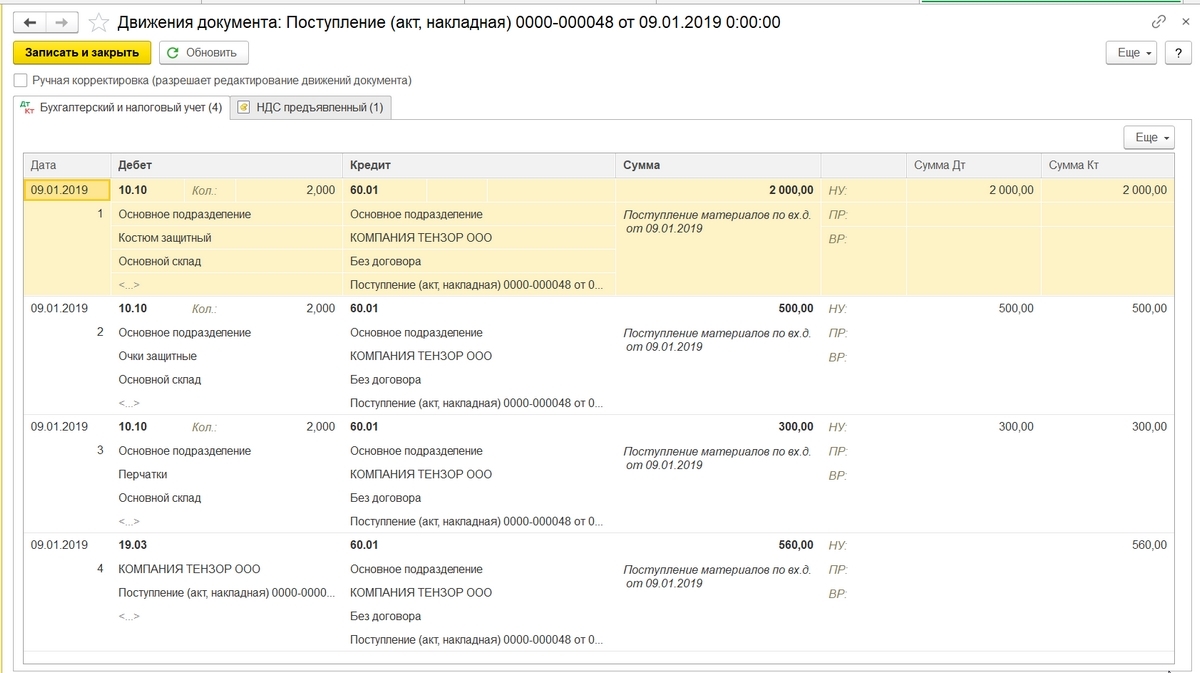

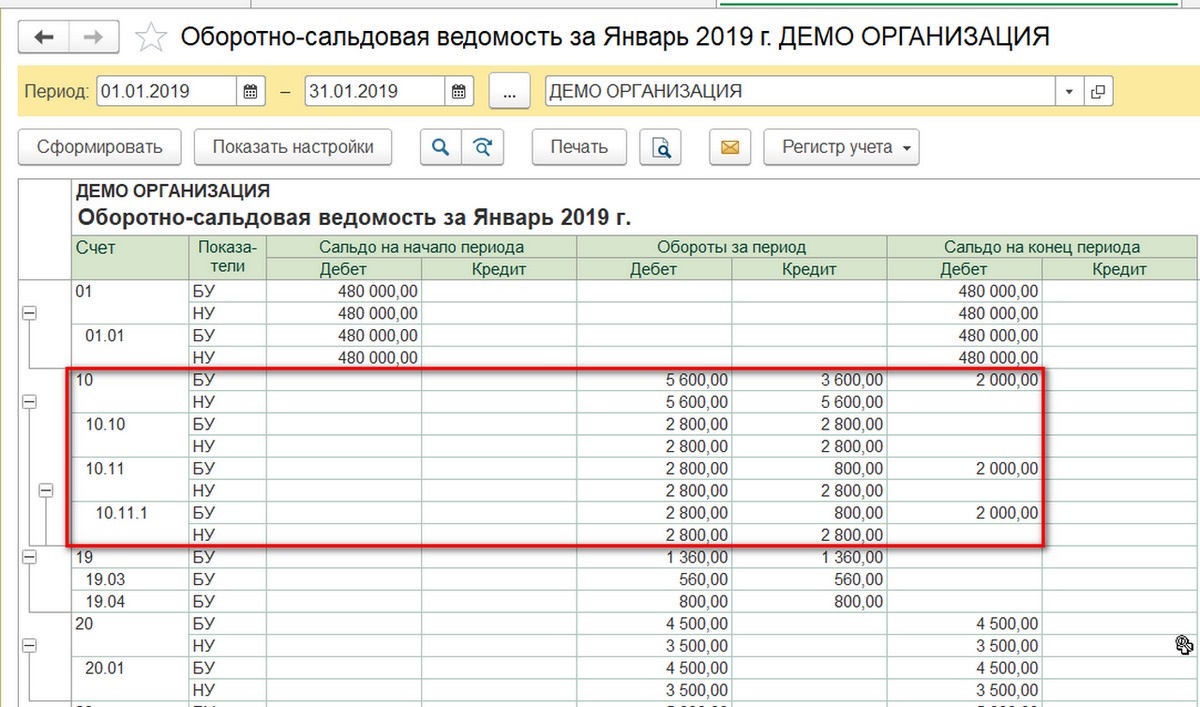

Базовым документом, регламентирующим вопрос, стал приказ Минфина под номером 135н. В рамках этого нормативного акта учет спецодежды должен был проводиться аналогично с оборотными средствами. Для этого нужно было открыть два субсчета для материалов на складе (10.10) и для используемых сотрудниками (10.11).

Затем произошло изменение регламентов и сегодня допускается использование ПБУ 6/01, распространяемое на «Учет основных средств». Важно учитывать, что речь идет о спецодежде, используемой свыше года. Кроме того, критерии стоимости должны соответствовать требованиям основных средств.

Для подробного рассмотрения правил оформления учета и списания остановимся на нормах, используемых при «традиционном» подходе. Речь идет о внесении спецодежды на 10-ый счет. Корректно выполнять списание позволяет понимание стоимости предметов и плановых сроков использования. Таким образом можно выбирать из нескольких вариантов:

- При эксплуатации менее года затраты в бухгалтерском учете вносят в расходы при передачи сотрудникам;

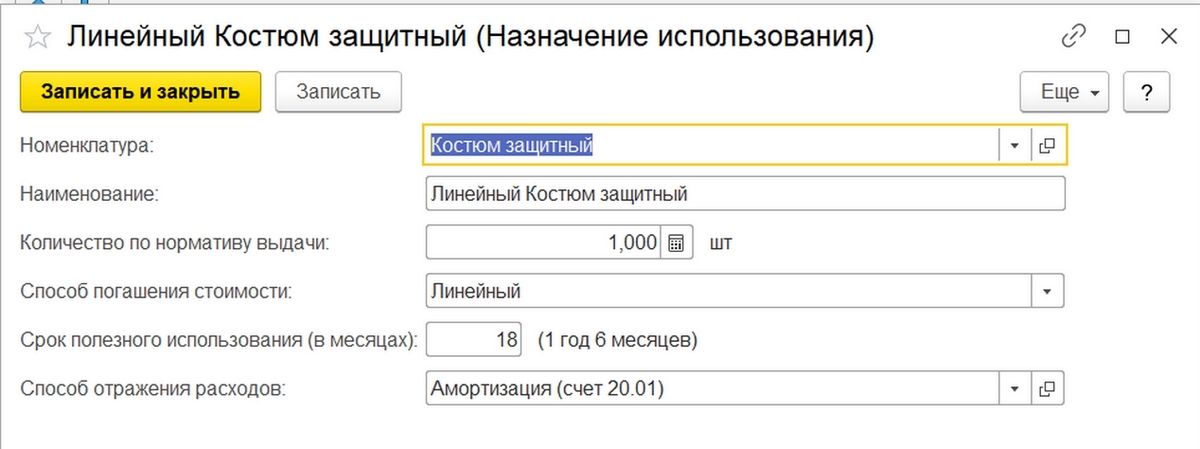

- При использовании свыше года учет проводится при помощи линейных способов списания на протяжение времени использования одежды.

Правила налогового учета предусматривают, что стоимость спецодежды сразу же вносится в расходы, в соответствие со статье 254 в пункте 1. Таким образом при расчете налога на прибыль возникает временная разница.

Важно понимать, что за налогоплательщиком остается право не списывать стоимость в налоговом учете сразу. Расходы можно отразить и в нескольких отчетных периодах. При ведении бухгалтерского учета тоже возможен вариант списывания стоимости спецодежды не сразу. Такие проводки возможны при использовании предметов менее года. В этом случае применяется линейный метод и затраты вносятся на протяжение всего срока использования. Но выбранный порядок обязательно закрепляется в учетной политике.

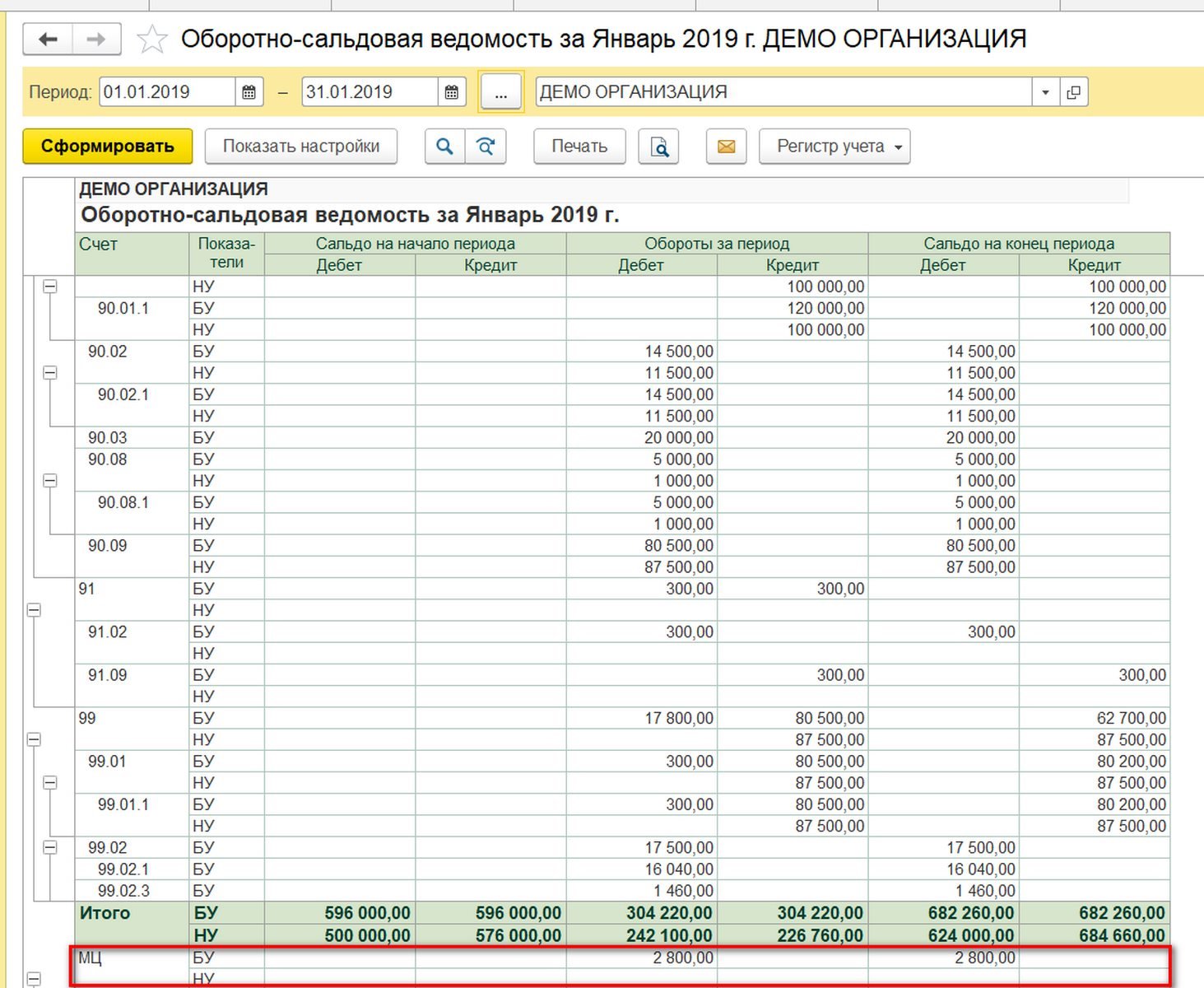

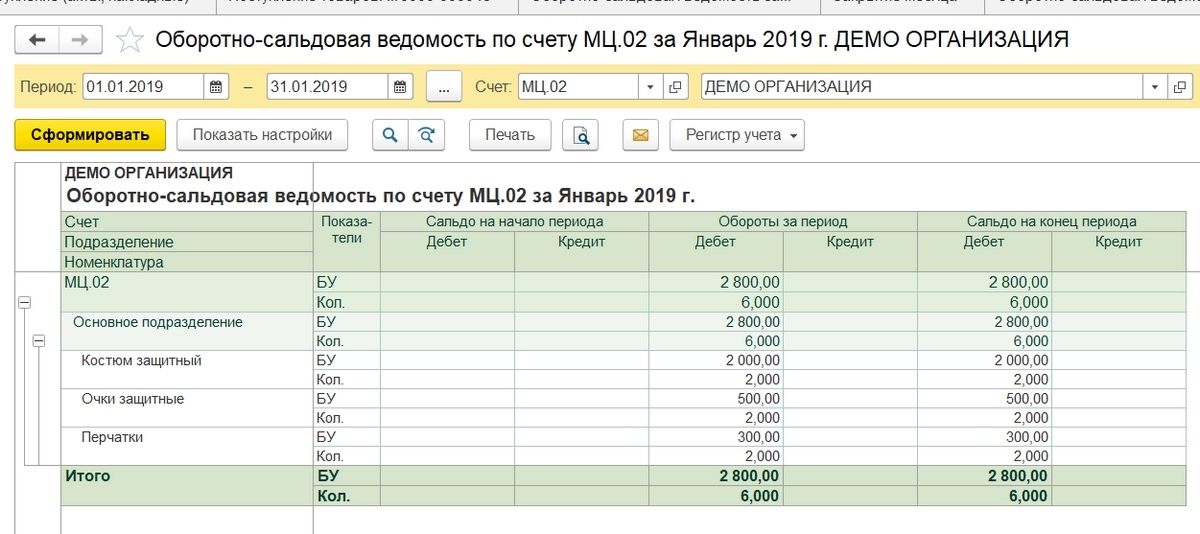

Спецодежда, используемая сотрудниками свыше года, оформляется на счете 10.11. При этом износ списывается в затраты ежемесячно. Обязательным моментом является ведение забалансового учета для каждой выданной единицы. Списание возможно по причине износа или с учетом других факторов. Организация забалансового учета в 1С организована на счете МЦ.02, получившем название Спецодежда в эксплуатации.

После списания стоимости материалов с бухгалтерского учета в затраты стоимость предметов на счете 10.11 списывается по причине износа. При условии увольнения работника или переходе на другую должность, спецодежда сдается ответственным лицам компании.

Учет и списание спецодежды в 1С 8.3

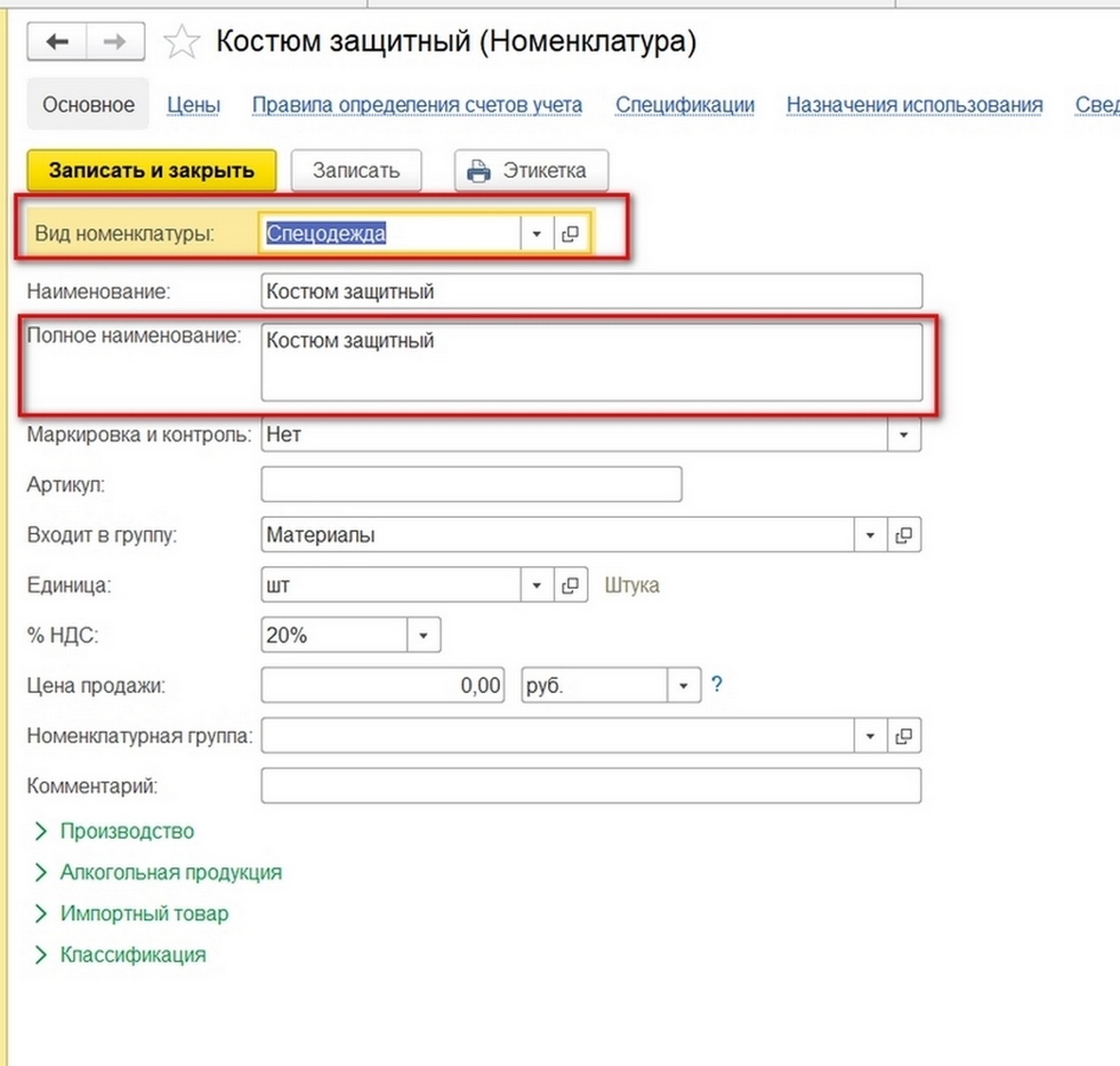

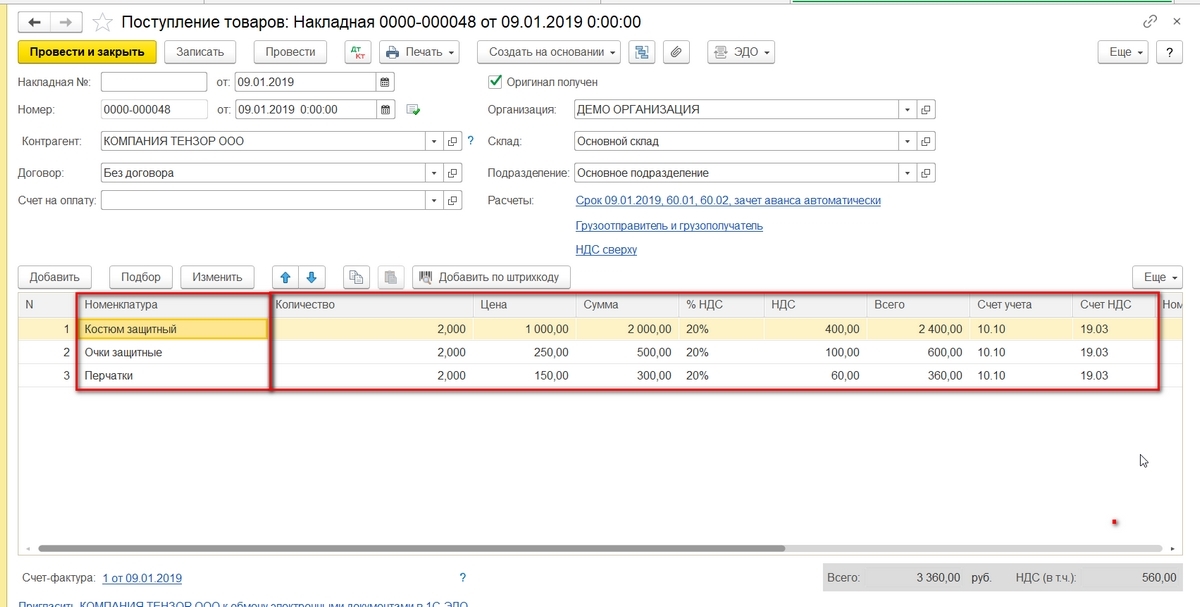

Приход спецодежды после поставки происходит в соответствие с положениями, применяемыми при оформлении других видов материальных ценностей. Главным требованием выступает правильный выбор типа материалов в справочнике номенклатуры, где необходимо найти Спецодежду. В этом случае приход сразу же будет оформлен на счет 10.10.

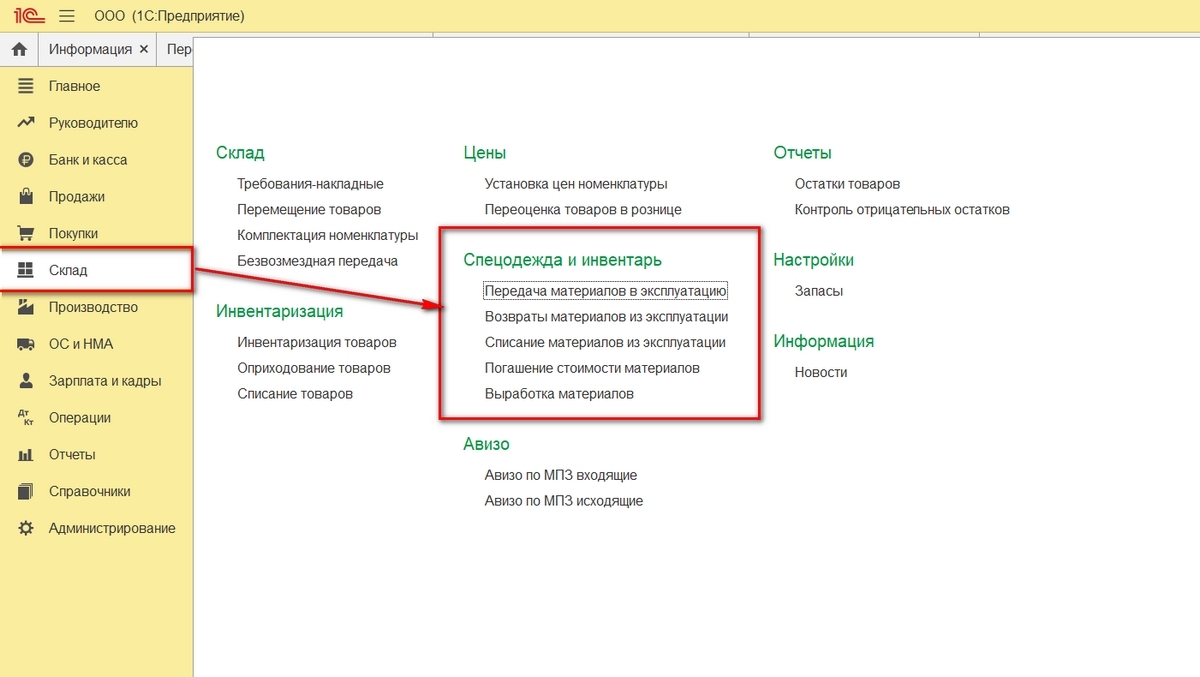

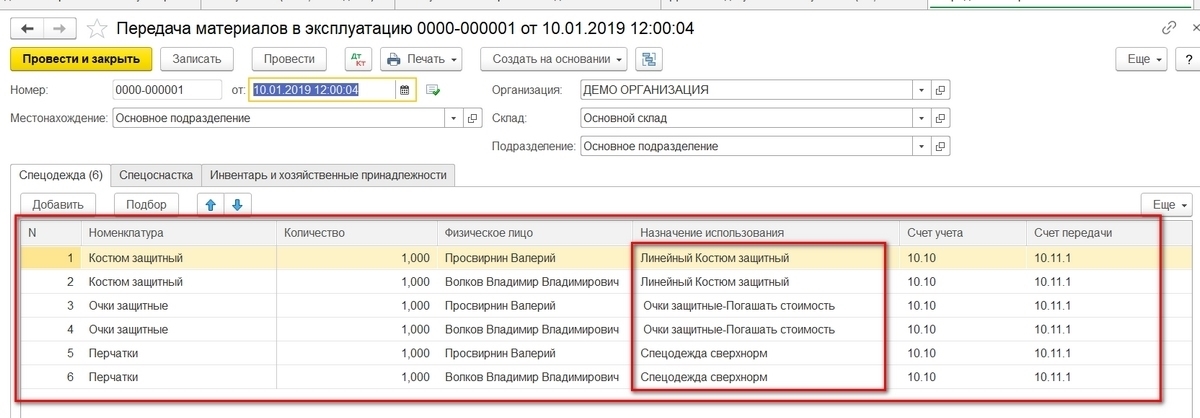

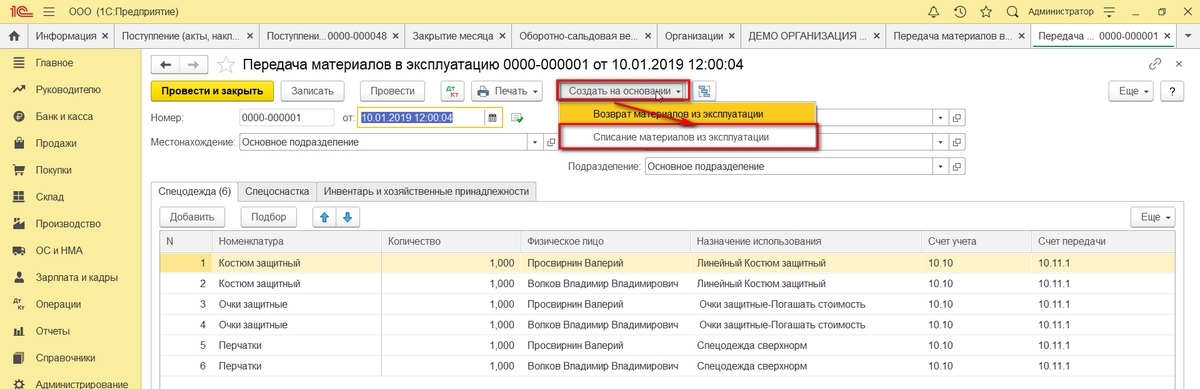

Оформление передачи спецодежды сотрудникам производится посредством перехода в нужный пункт меню. Для этого нужно открыть «Склад», выбрать «Спецодежду и инвентарь» и перейти к пункту «Передача материалов в эксплуатацию». Как это проводится показано на рисунке 4. В дальнейшем пункты меню и работа с ними будут рассмотрены подробнее.

Получить корректные проводки позволяет правильное заполнение раздела «Назначение использования». Важно каждый вид номенклатуры вводить отдельно. Не стоит думать, что речь идет об ошибке, таковы правила.

Для проведения костюмов выбираются пункты из справочника «Линейный способ погашения стоимости» и дополнительно «Способ отражения расходов». В последнем случае можно выбрать счет 20.01 или же варианты из счетов 23, 26, 25, 44.

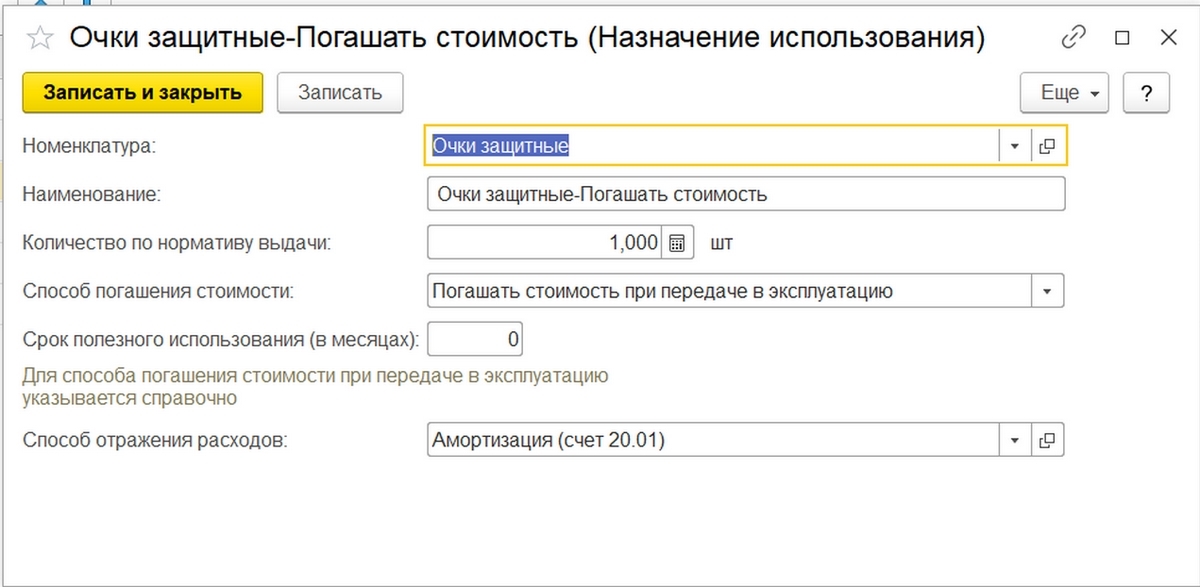

Для защитных очков необходимо выбирать другой способ погашения стоимости. В этом случае используется вариант «при передаче в эксплуатацию».

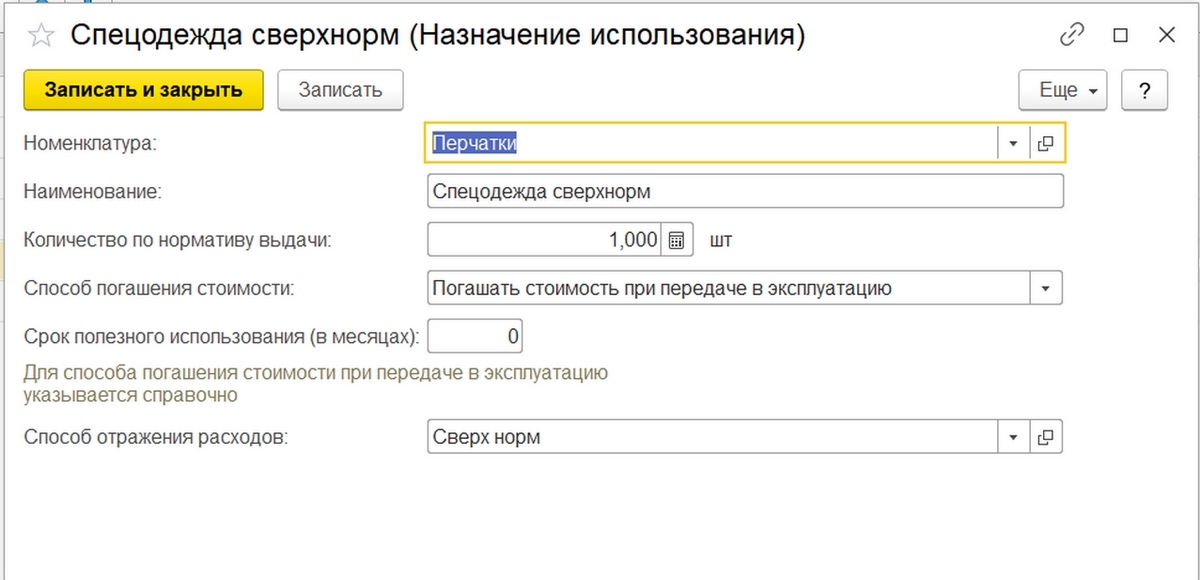

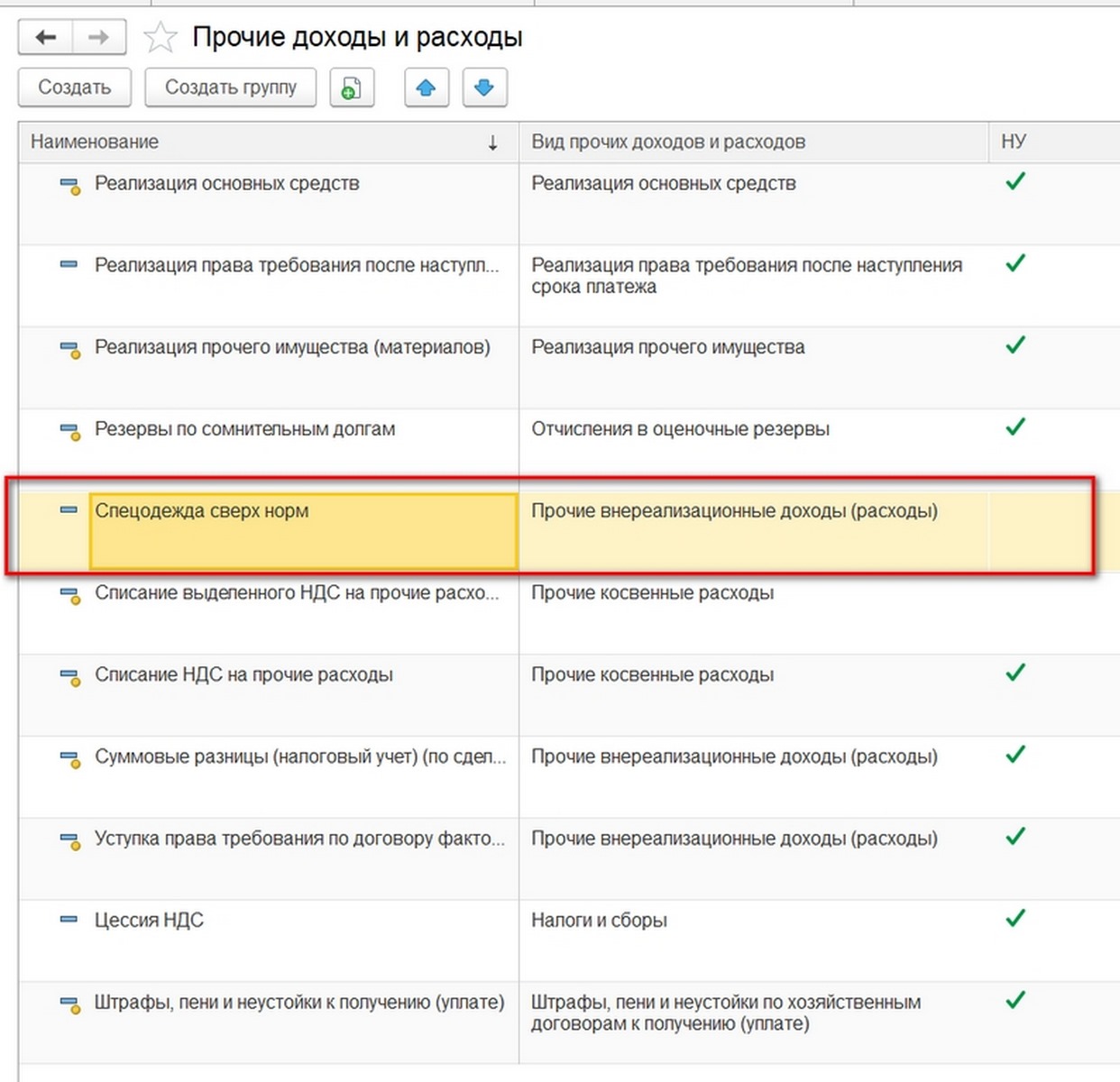

При условии выдачи пары перчаток сверх нормы, расходы записываются в другом счете – 91.02. Важно понимать, что этот параметр не будет использоваться при расчете налога на прибыль. Таким образом в бухгалтерии появится постоянная разница в 30 рублей и расчеты будут выглядеть так: 150 рублей х20%.

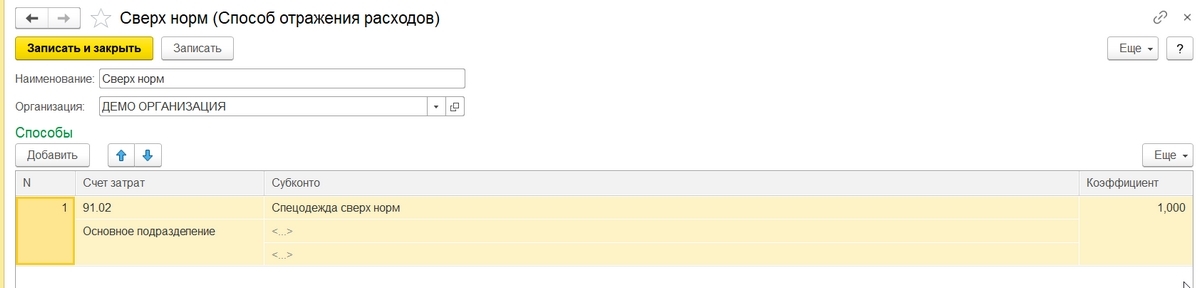

Следующим шагом станет внесение в категорию «Способ отражения расходов» еще одного пункта с расходами по спецодежде, используемой сверх нормы. В этом случае необходимо указать тип расходов, а затем снять галочку рядом с пунктом учитывать в налоговом учете.

Для учета затрат используется счет 91.02

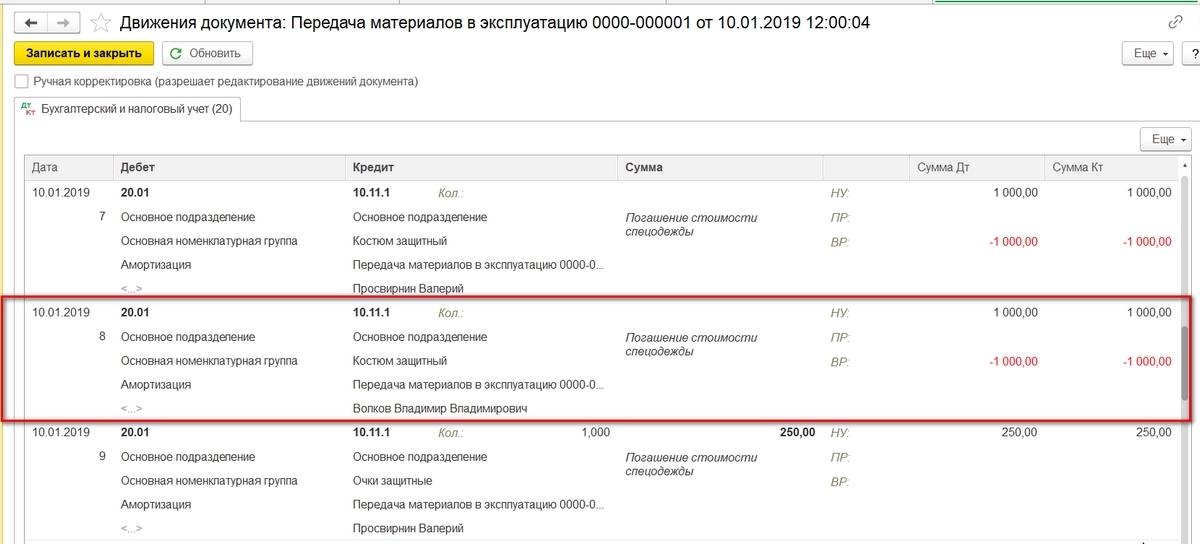

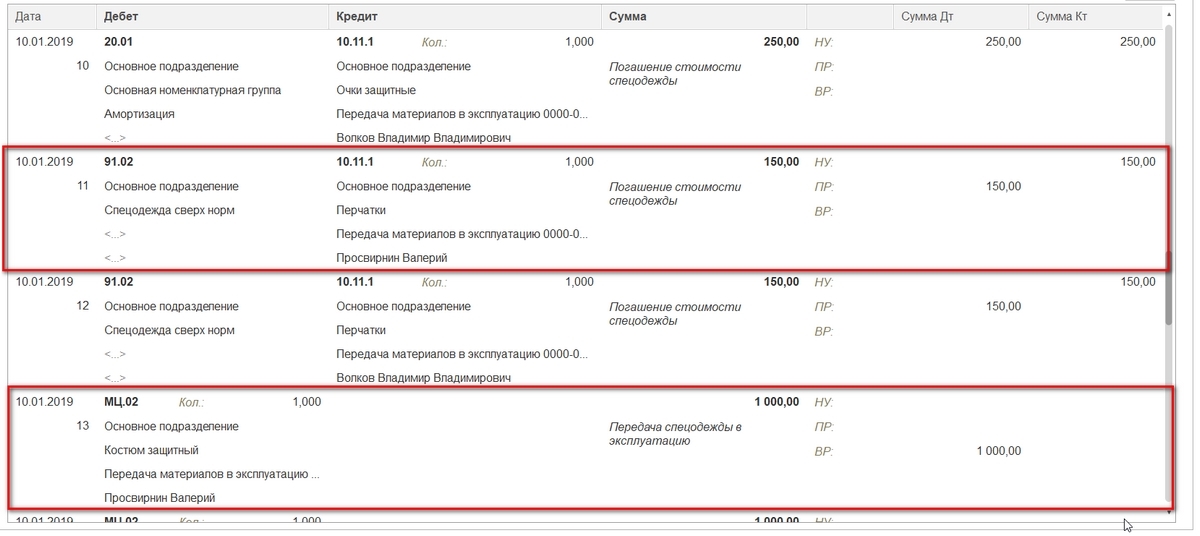

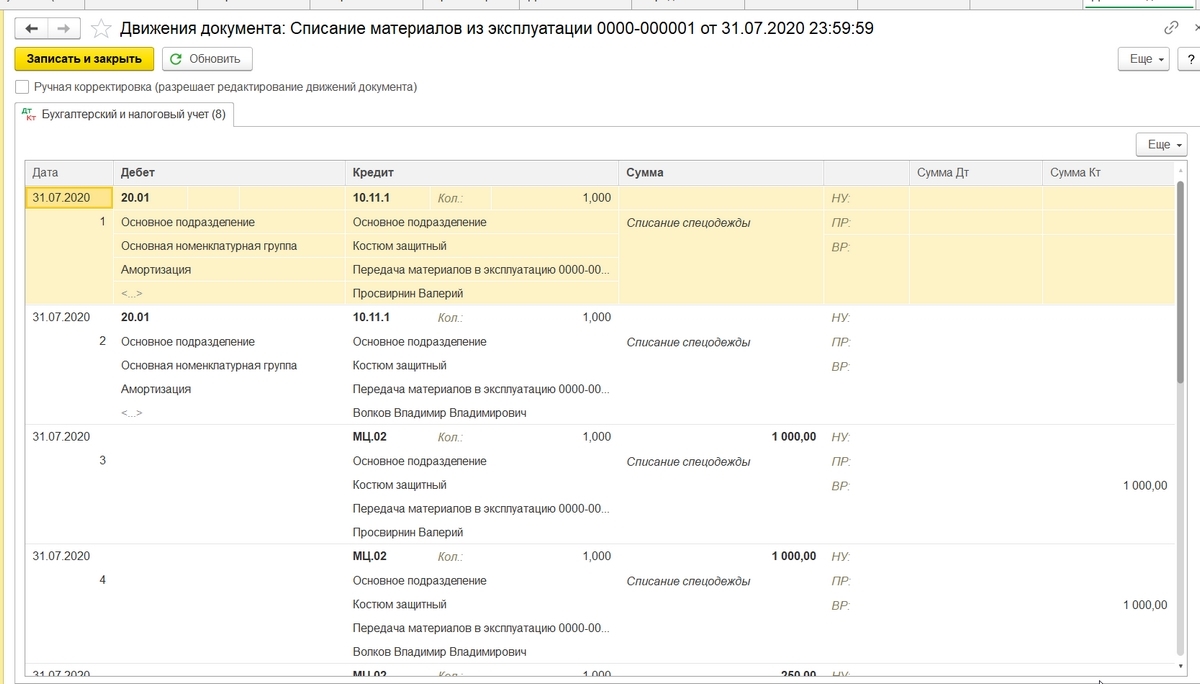

Заполнив документ, останется проверить корректность внесенных данных. В выполненных проводках будут отражаться следующие моменты:

- Первоначально все позиции записываются на счет под номером 10.11.1;

- Списываемые единовременно позиции списываются в бухгалтерском учете на указанные счета 20.01 и 91.02;

- Налоговом учете стоимость защитных костюмов списывается и при этом образуются временные разницы;

- Для защитных костюмов в бухгалтерском учете списание не проводилось;

- Для одежды сверх норм просчитывается постоянная разница. Одновременно произошло заполнение забалансового счета с номером МЦ.02.

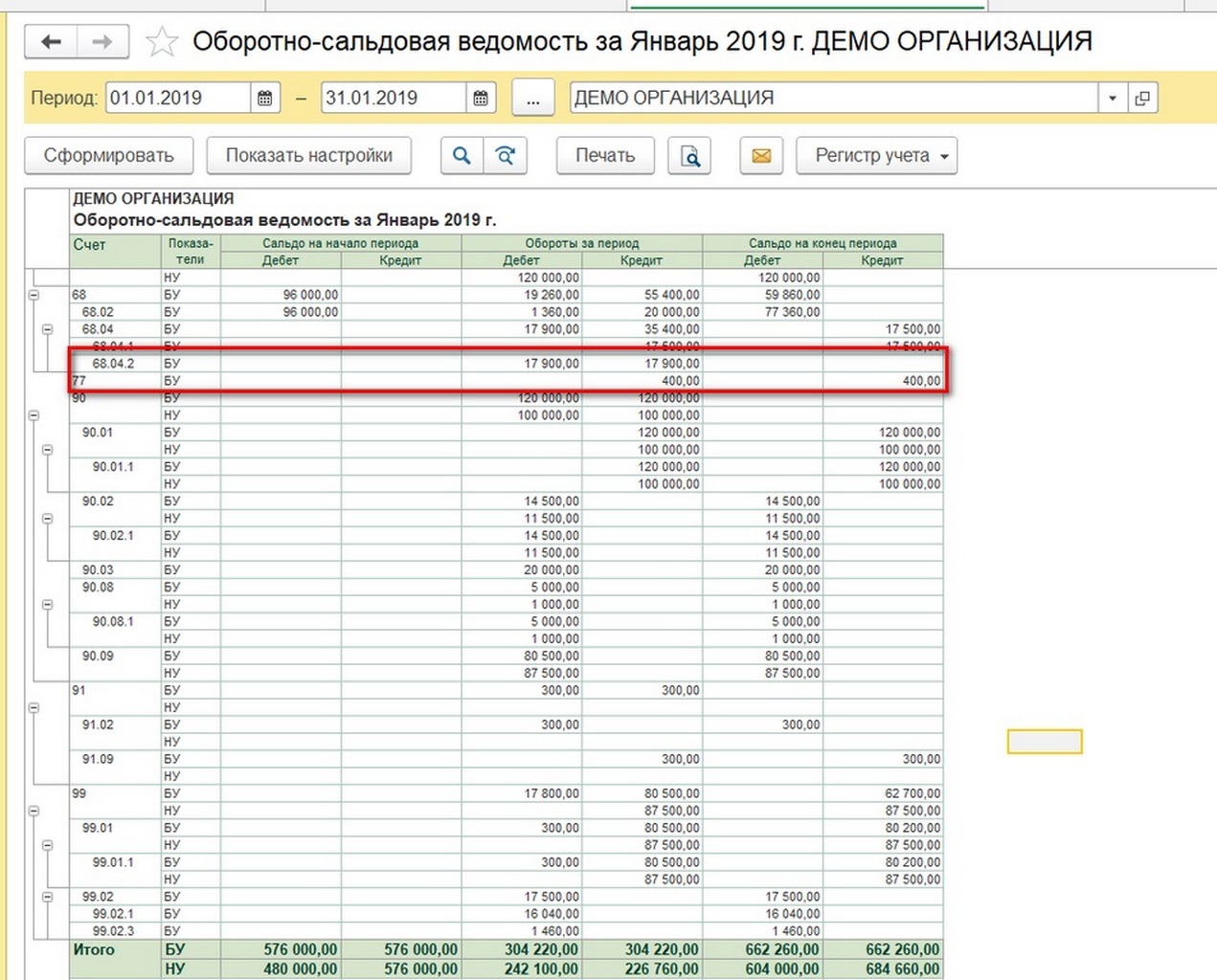

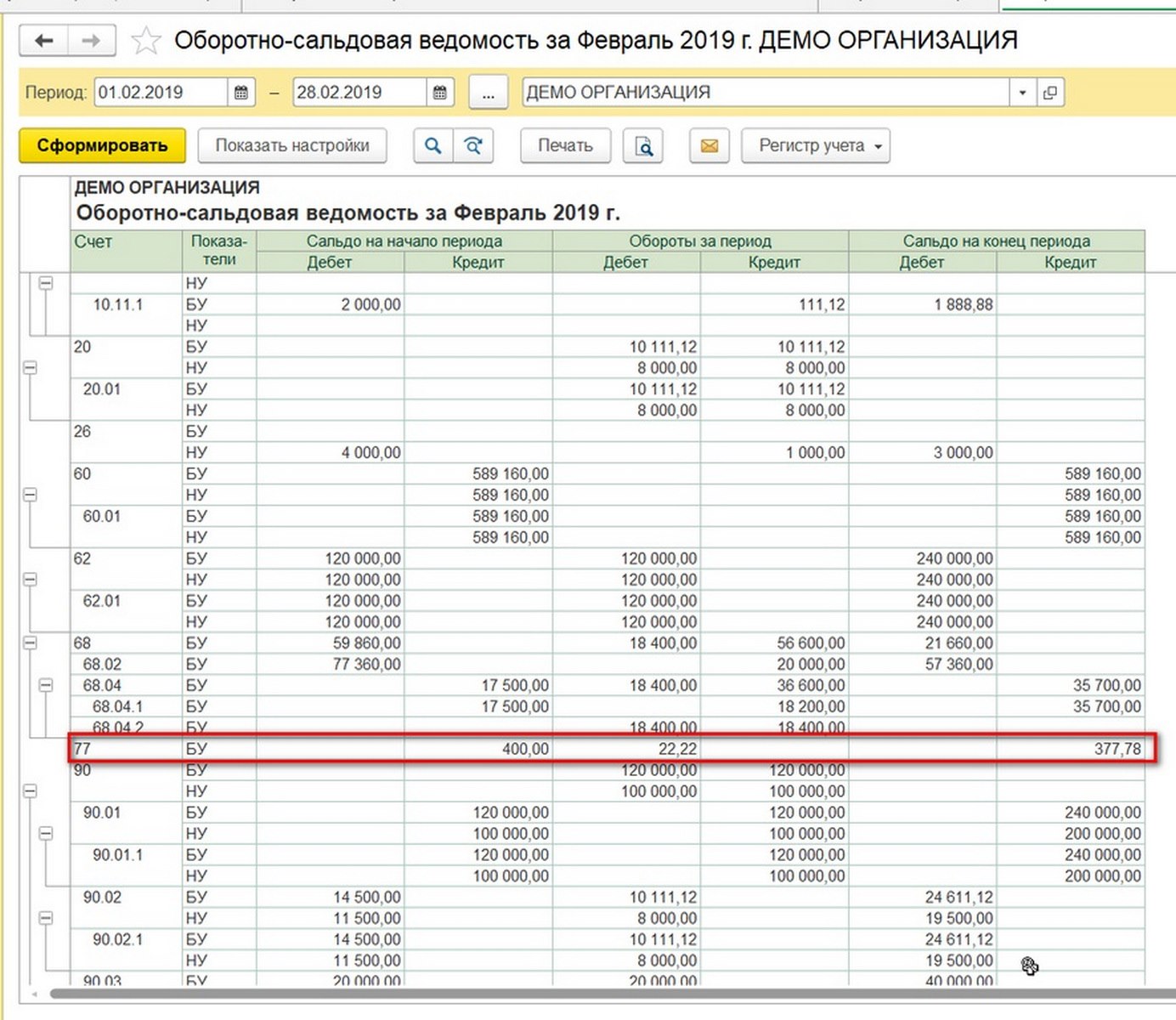

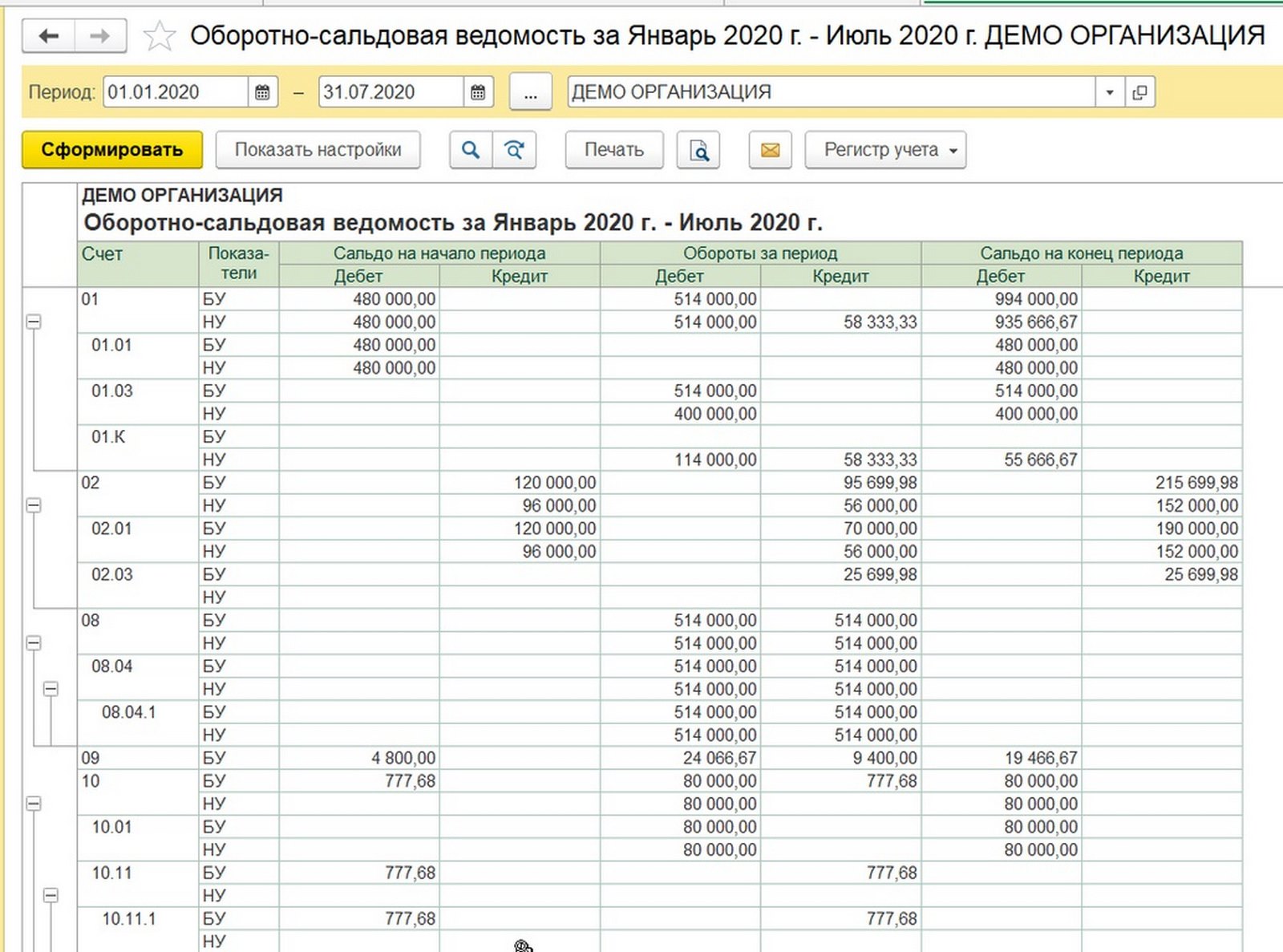

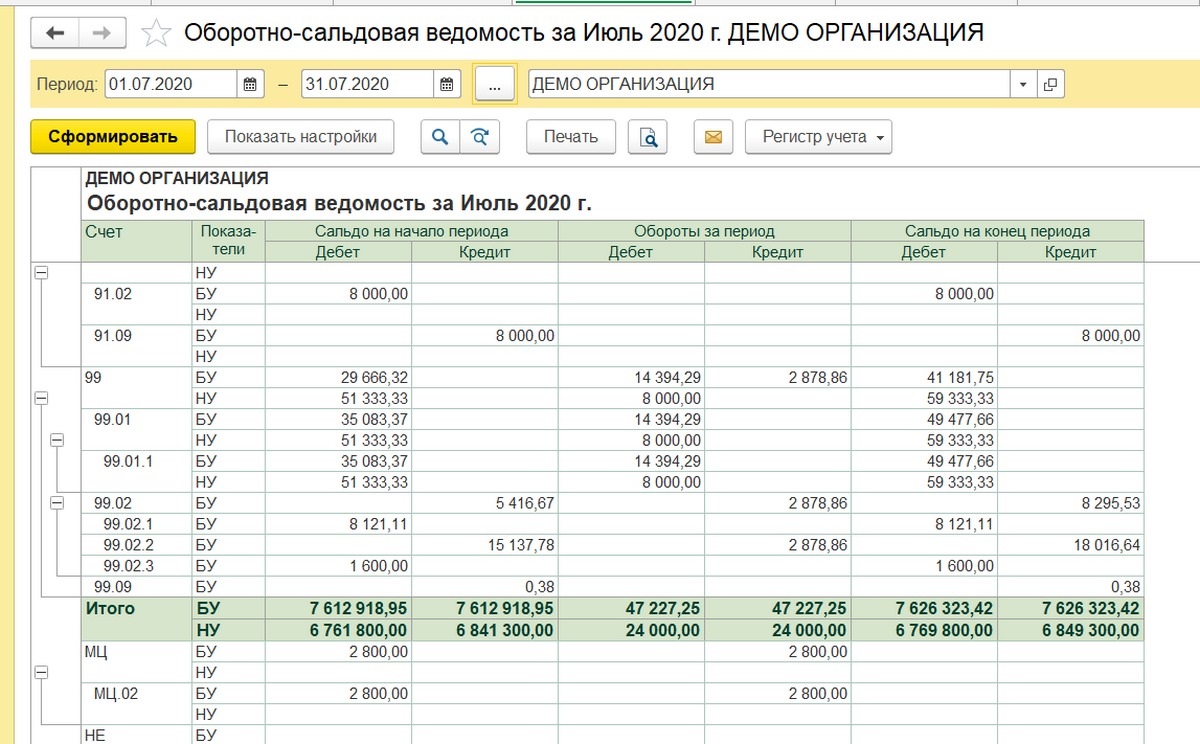

После внесения всех данных можно создать оборотно-сальдовую ведомость для конкретного месяца до его закрытия.

При необходимости можно просмотреть аналитику забалансового счета.

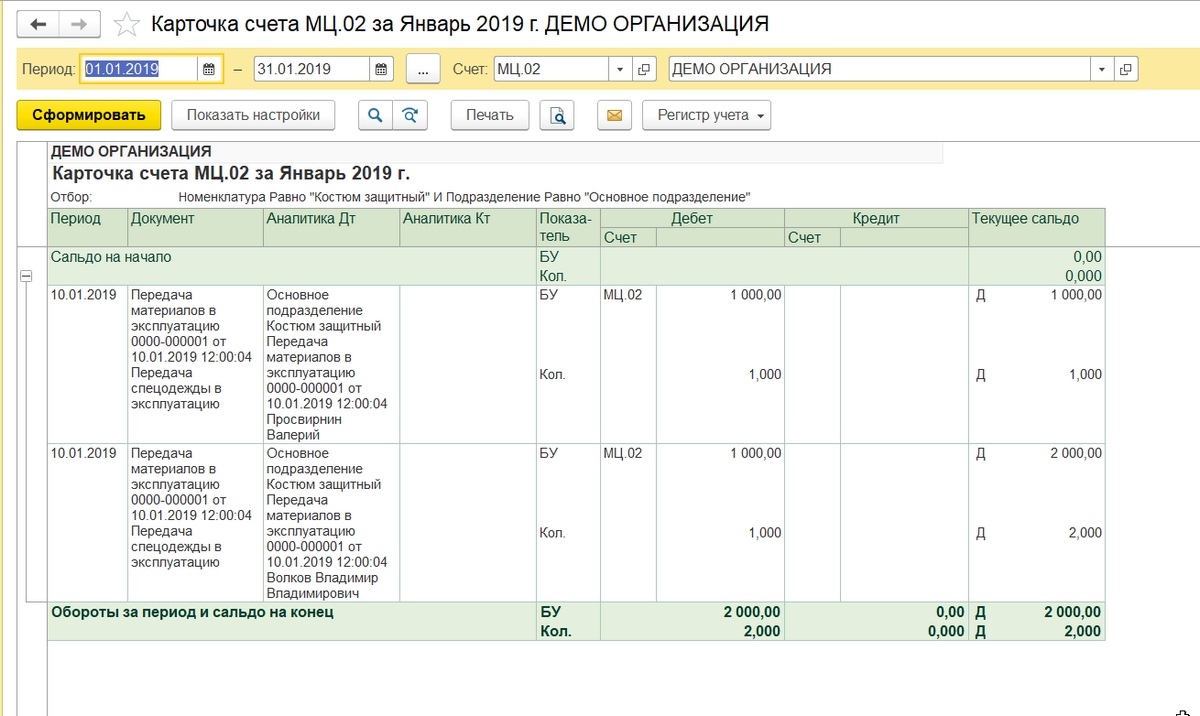

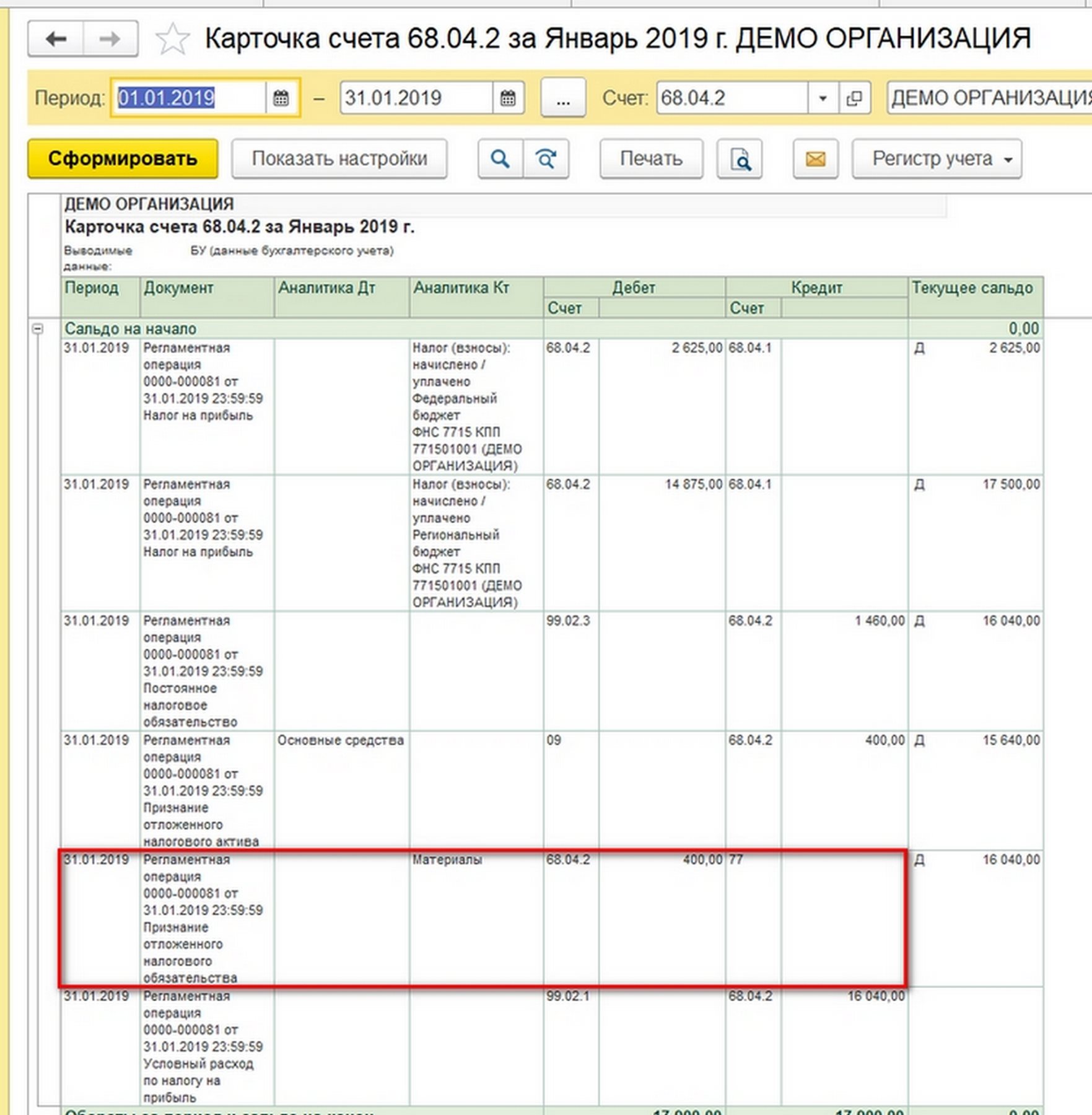

Карточки позволяют увидеть какой сотрудник получил спецформу, благодаря чему облегчается и упрощается контроль за материальными ценностями. При закрытии месяца фиксируется ОНО, составляющее 400 рублей, формируемое так: 2 000 рублей х 20%.

В тоже время пока не проводились списания расходов при использовании защитных костюмов. Благодаря использованию стандартного функционала 1С:Бухгалтерия списание линейной амортизации для различных видов спецодежды производится каждый месяц, начиная со следующего после начала использования. Однако настолько тонкие методологические моменты не отражаются в законодательстве. Поэтому бухгалтер может просто воспользоваться предложенным решением, закрепив алгоритм. Таким образом можно будет избежать возможных разногласий с представителями проверяющих органов.

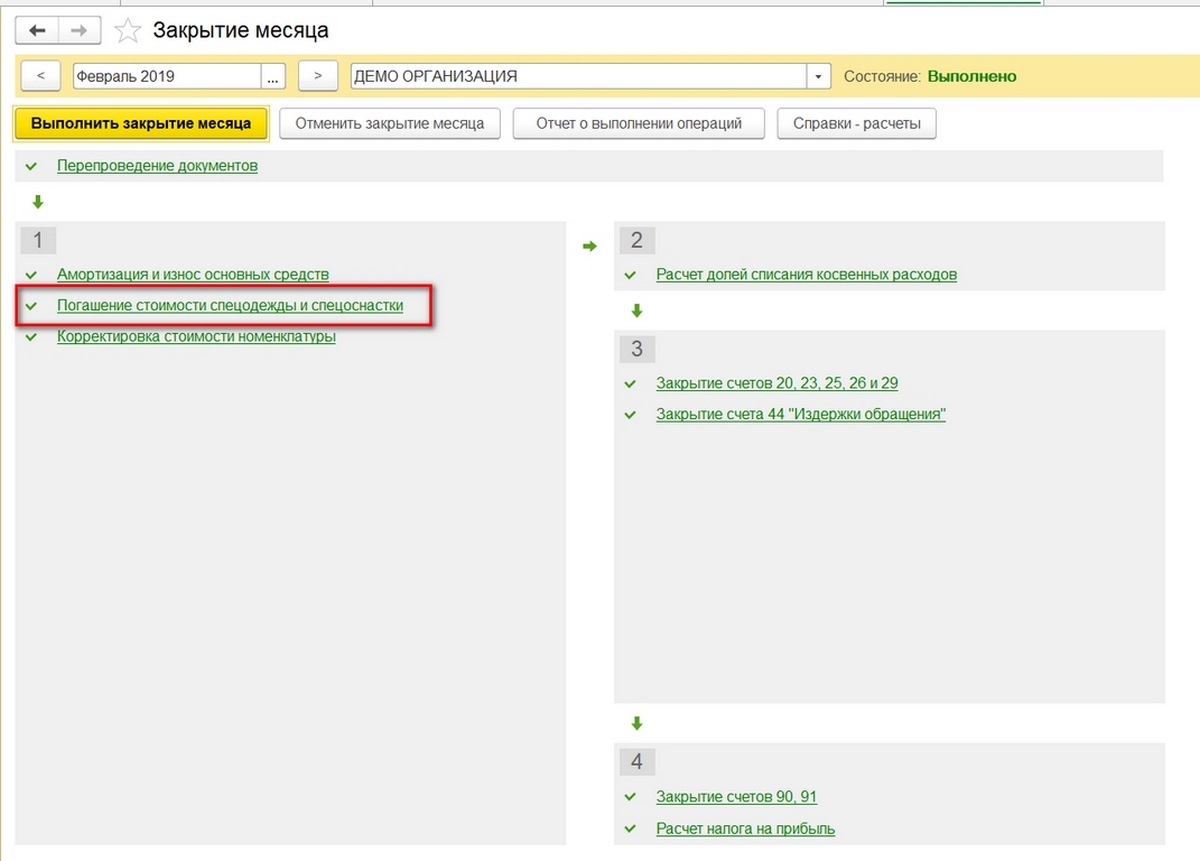

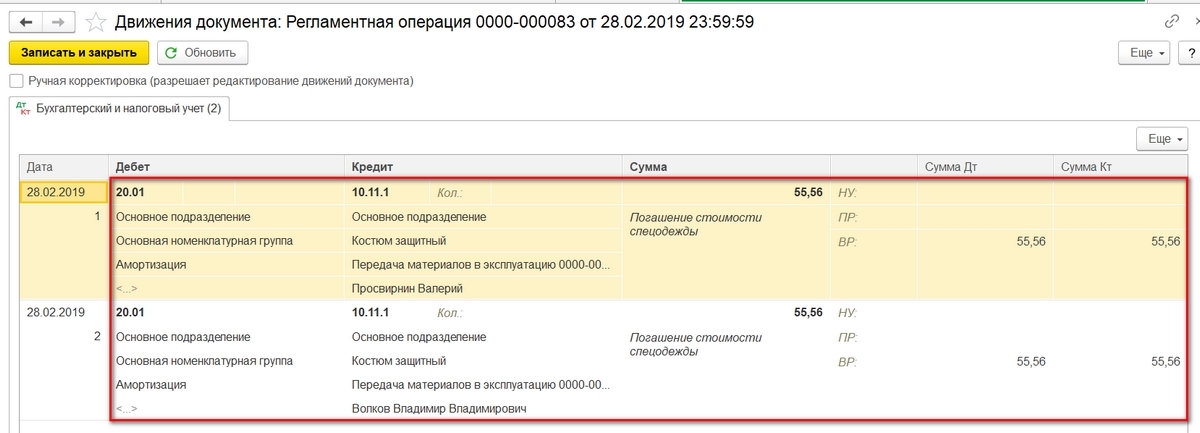

Рассмотрим как закрыть следующий месяц. Для этого откроем форму «Закрытие месяца». Теперь в этом меню появился пункт о необходимости погашения стоимости спецформы.

Все требуемые суммы спишутся на 20-й счет.

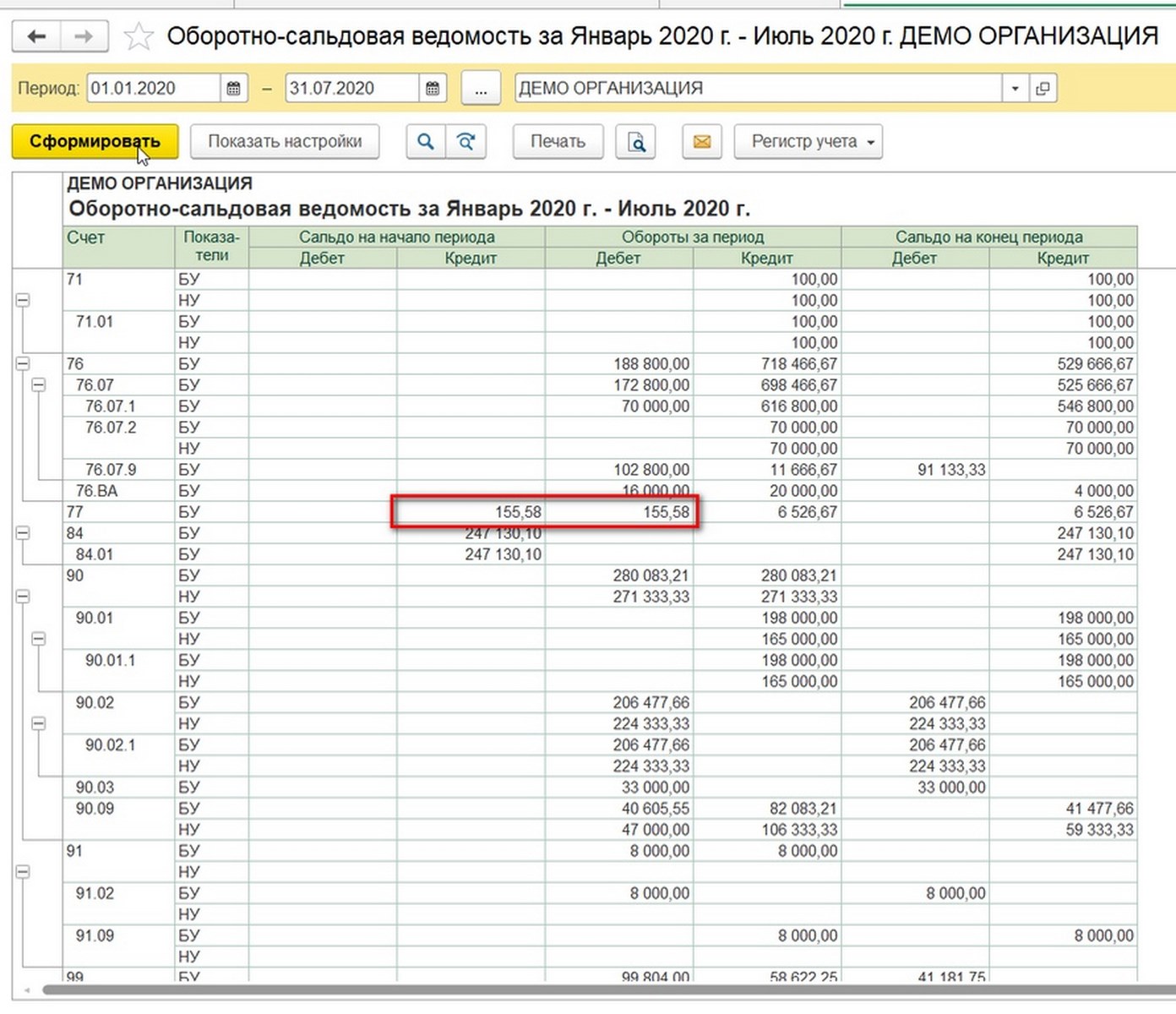

Следующим шагом будет списание ОНО в соответствие с расчетами 111,22 рублей х 20% = 22,22 рубля.

При этом на забалансовом счете компании под номером МЦ.02 спецформа числится все время, пока не будет списана. Это происходит по завершению 18 месяцев.

Произведем списание пришедшей в негодность или прошедшей срок амортизации формы.

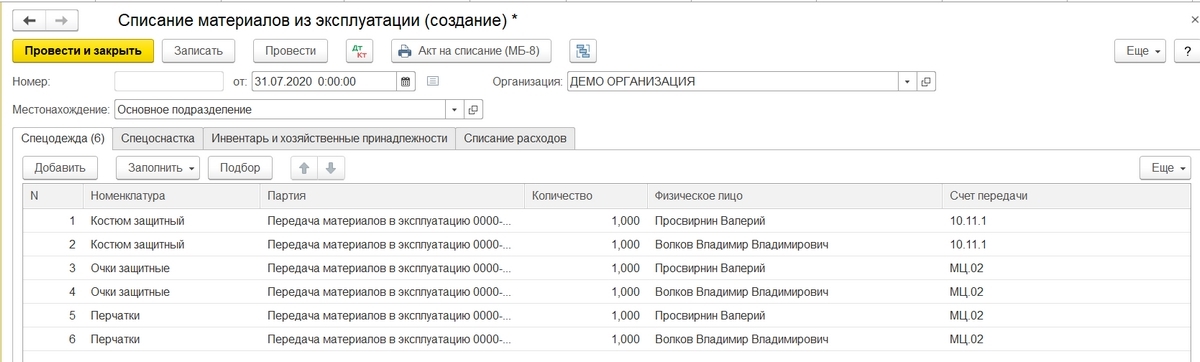

Облегчить заполнение документации позволяет создание документа «Списание материалов из эксплуатации». Форма создается на основании ранее полученных ведомостей о передаче предметов сотрудникам. Так очки и перчатки можно списывать уже после года эксплуатации. Однако чтобы показать наглядно проводку этого процесса отразим списание всех позиций в рамках одного базового документа.

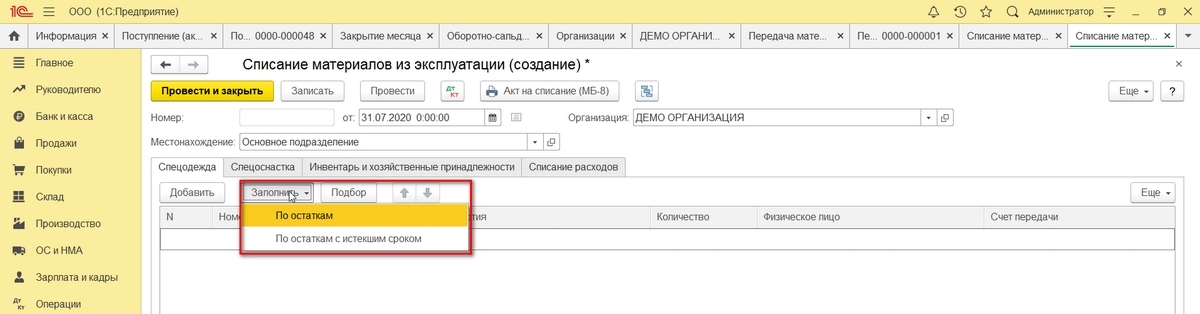

Заполнить таблицу данных можно выбрав пункт «По остаткам».

После проведения будут доступны все проводки

При этом забалансовый счет обнулится

При использовании модулей «Спецодежда» и «Снабжение и склад» комплексного решения БИТ.СТРОИТЕЛЬСТВО отчет по наличию/списанию спецодежды может быть сформирован в двух режимах: по данным бухгалтерского учета или по данным оперативного учета. Отбор данных можно осуществлять по организации, типу СИЗ и ФО, конкретному сотруднику. В отчете отображается информация: «В наличии у работника» (количество единиц спецодежды, находящихся в эксплуатации), «Необходимо списать» (количество единиц спецодежды, подлежащих списанию), «Необходимо выдать» (количество единиц спецодежды по нормам выдачи).

Учет спецодежды при увольнении сотрудников

Ситуации, что сотрудник прекращает выполнять обязанности или переходит в другое подразделение и должен сдать числящуюся за ним одежду возникают регулярно. При этом сроки амортизации униформы еще не истекли. В этом случае необходимо подготовить «Возврат материалов из эксплуатации». Удобным моментом станет возможность автоматического заполнения табличной части, выбрав меню «По остаткам». Затем останется только указать фамилии уволенных сотрудников.

Система автоматически произведет возврат и спецодежда зачислится на счет 10.10. Затем останется только передать форму другому сотруднику, используя уже описанный алгоритм.

В тоже время вопрос: как поступить со спецодеждой в случае увольнения сотрудника, при условии, что остаточная стоимость спецформы пока не списана, в методических рекомендациях не прописан. Иногда возможно использование алгоритма, используемого при переходе сотрудника на новую должность и не списанной амортизации. Однако в ряде случаев форма не может быть передана новому работнику в силу нескольких причин:

- Исходя из гигиенических соображений;

- По причине физического износа;

- При условии, что пошив выполнялся для конкретного сотрудника.

Достаточно часто возникают и другие ситуации, когда сотрудник уволен, а спецодежду не сдал. При этом остаточная стоимость формы останется висеть на балансе. В отношении этой ситуации единого методологического решения тоже не существует. С одной стороны налоговые органы и другие проверяющие заинтересованы в увеличении налоговой нагрузки на предприятия. Однако судебная практика показывает, что решения часто принимаются в пользу предприятий, которые не стали доначислять лишние налоги. Рассмотрим возможные варианты действий в такой ситуации. В тоже время единственно верного решения не существует. Главному бухгалтеру стоит выбрать определенную стратегию действий и закрепить для последующего использования в учетной политике.

Если предположить, что к моменту увольнения сотрудника ситуация такова: оприходованная стоимость костюма составила 1 800 рублей, оприходованный НДС составил 324 рубля, затем эта сумма была принята к вычету, а костюм был передан в эксплуатацию на 18 месяцев. В течение 10 месяцев списан износ на 1 000 рублей, а на момент увольнения остаточная стоимость составила 800 рублей.

В этой ситуации возможно несколько решений. Рассмотрим как могут поступить сотрудники бухгалтерии. При условии, что форма сдана на склад, но не может быть выдана новому работнику инвентаризационная комиссия формирует акт списания по причине износа. Таким образом после списания остаточная стоимость формы в 800 рублей учитывается во внереализационных расходах.

При условии, что сотрудник не сдал форму и еще не получил окончательный расчет при увольнении, бухгалтер может высчитать остаточную стоимость спецодежды из начисляемой заработной платы. Таким образом 800 рублей из остаточной стоимости переносятся на расчеты с сотрудниками, а затем эта сумма гасится при начислении заработной платы.

Однако, если бухгалтерия примет решение переложить уплату остаточной стоимости на сотрудника после выплаты заработной платы, взыскать эту сумму можно будет уже только через суд. Так как в этом случае речь идет о своего рода хищении имущества. В тоже время важно соотнести стоимость издержек и имеющуюся недостачу.

Еще одним вариантом разрешения ситуации станет добровольное решение сотрудника оставить спецодежду себе. В этом случае подается заявление с просьбой удержать остаточную стоимость оборудования из зарплаты. Затем задолженность учитывается при выплате зарплаты.

В случае согласия сотрудника на добровольное приобретение формы могут возникнуть разногласия с проверяющими органами. Дело в том, что представители налоговой склоняются к тому, что при передаче права собственности происходит реализация и по этой причине НДС обязательно должен быть уплачен. В тоже время в судебной практике ситуацию рассматривают под другим углом, считая, что речь идет о возмещении затрат компании.

Представив передачу спецодежды как реализацию, нельзя относиться к ценовому вопросу полностью однозначно. Дело в том, что в большинстве примеров использовалась остаточная стоимость спецформы. Однако при использовании рыночных цен положение может измениться. Вероятно, необходимо сделать определенную наценку. Такой подход, при условии начисления на форму НДС, избавит от возможных претензий со стороны проверяющих. Однако насколько выгодным будет такое решение предприятию и увольняющемуся сотруднику сложно сказать.

Сделав стоимость одежды без НДС равной 1 000 рублей, необходимо произвести ряд проводок. В этом случае НДС составит 180 рублей, а внереализационные доходы компании составят 1 180 рублей. В результате задолженность сотрудника перед фирмой составит 1 180 рублей и будет учтена при получении итогового расчета.

В ряде случаев можно оформлять передачу спецодежды сотрудникам как безвозмездную передачу. Однако тогда необходимо оплатить НДС. Обязательной станет и выплата НДФЛ сотрудником, получившим материальную выгоду, которая рассчитывается по ставке 35%.

Особенности списания остаточной стоимости для средств защиты таковы, что единого алгоритма действий не существует. Поэтому оптимальным решением становится поэтапное списание стоимости формы в расходы даже когда речь идет о предметах, используемых менее года. В компаниях со значительной текучкой кадров такой подход окажется наиболее эффективным.

Учет форменной одежды в 1С

Отметим, что форменная одежда несколько отличается от специальной. Последняя служит средством защиты, а нормы учета четко прописаны во множестве законодательных документов. Несколько иначе обстоит ситуация с форменной одеждой. Этот формат спецформы используется для идентификации сотрудников определенной профессии или работающих в некоторой компании. Ряд фирм используют на рабочих местах форму для повышения имиджа или же ускорения скорости и качества обслуживания клиентов.

Однако вопросы учета форменной одежды не расписаны в налоговом кодексе. По этой причине позиция проверяющих органов может быть не всегда слаженной. Важно выделить два главных момента:

- Форма является собственностью фирмы и выдается на время работы;

- При выдаче сотруднику форма становится собственностью работника и остается в его распоряжении и после увольнения.

При этом, когда форма рассматривается как собственность предприятия речь идет о материальных затратах, тогда как при передаче одежды сотруднику необходимо внести этот параметр параллельно с оплатой труда и обязательно начислить НДФЛ. При условии, что выдача формы предусматривается законодательными нормами страховые начисления будут не нужны. Однако, если в отношении предприятия такие правила не действуют, необходимо начислить страховые взносы.

Остались вопросы по учёту и списанию спецодежды в 1С? Закажите консультацию наших специалистов!