Для хранения и обработки данных в программе 1С используются регистры. Это сводные таблицы со свойствами и количеством полей, определяющихся видом регистра. Актуальная информация используется для формирования различных отчетов.

Отличительной особенностью регистров является запрет на удаление записей. Таблицы обновляются после проведения относящихся к ним документов. Для изменения содержимого части полей используется режим корректировки.

К сводным информационным массивам 1С относятся регистры расчетов. Чтобы сформировать новые записи, используются планы видов расчетов. Основное применение регистров расчетов – операции, связанные с заработной платой. Свойства массивов похожи на «Регистры накопления». Одним из параметров является «План вида расчета». Все регистры отчетов – периодические массивы. Каждая запись относится к определенному периоду времени. Параметр периода может быть

- днем;

- месяцем;

- кварталом;

- годом.

Как правило, заработная плата начисляется каждый месяц. Поэтому для расчетов с сотрудниками подходят ежемесячные регистры. Ограничения по периодам получения, а также выплаты доходов важны при исчислении НДФЛ. Регистрация каждой записи выполняется с выбором вида расчета и регистрационного периода.

Обзор посвящен регистрам расчета, актуальным для пользователей программы «1С:Бухгалтерия 3.0».

Просмотр регистров расчета

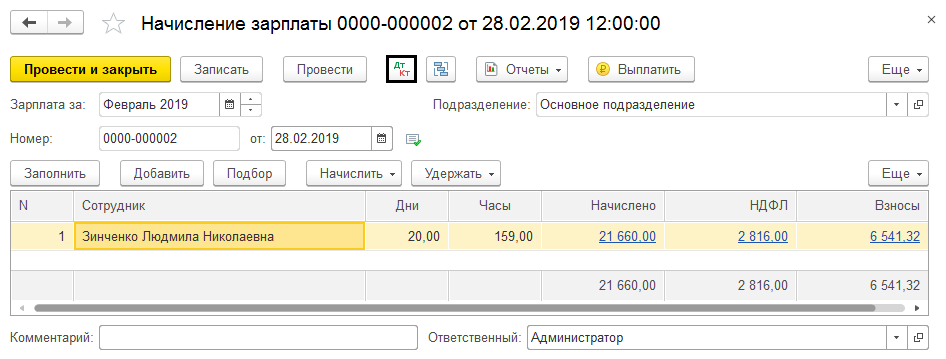

Журнал «Все начисления» содержит раздел «Зарплата и кадры». Из подраздела «Зарплата» следует выбрать пункт «Начисление зарплаты». Строки содержат информацию о начислениях зарплаты, удержаниях НДФЛ. Для просмотра данных регистров расчета предназначена опция «Показать проводки и другие движения документа».

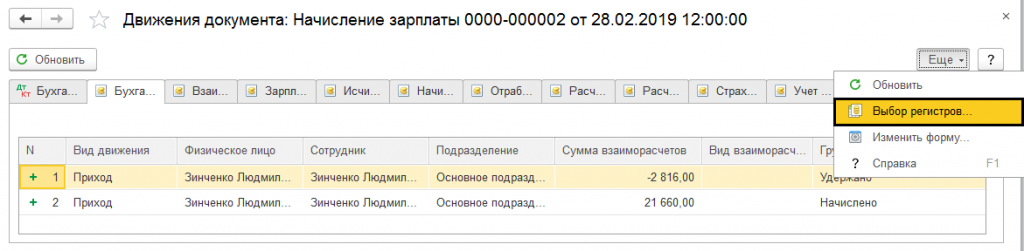

В открывшемся окне можно увидеть записи регистров расчета. Возможна настройка отображения или скрытия отдельных регистров. Эта опция регулируется после нажатия кнопки «Еще».

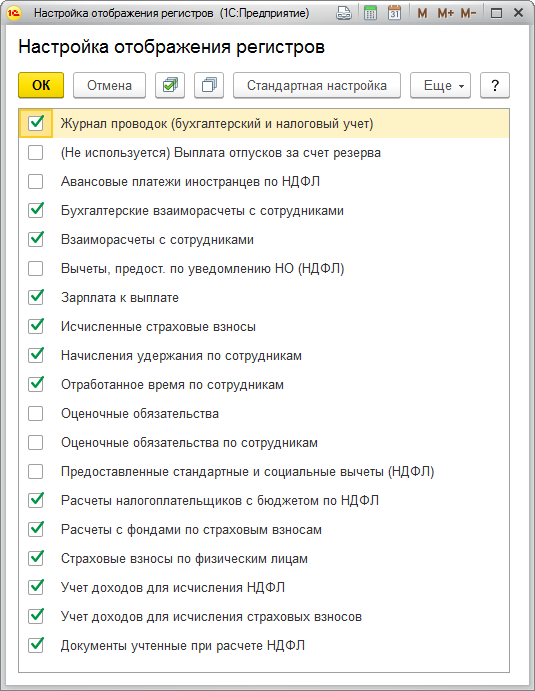

Для включения или исключения информации устанавливается или снимается галочка напротив соответствующего пункта.

Такая настройка удобна для исключения лишних отчетов, не относящихся к деятельности компании. Чаще всего анализируются регистры начислений, выплат, удержаний, относящихся к отдельным подразделениям или сотрудникам.

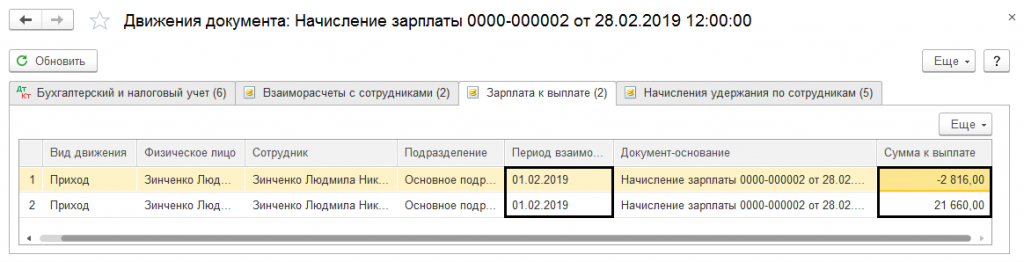

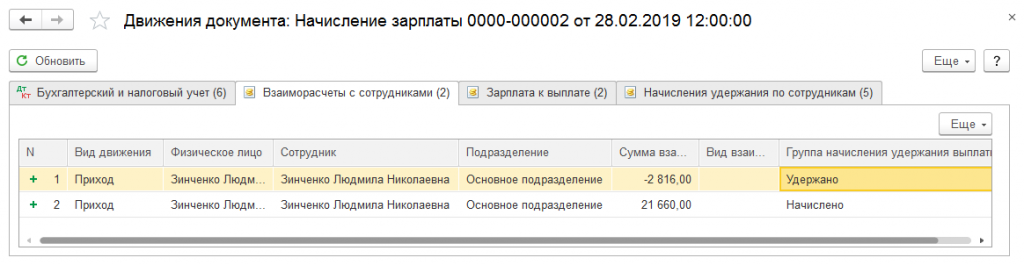

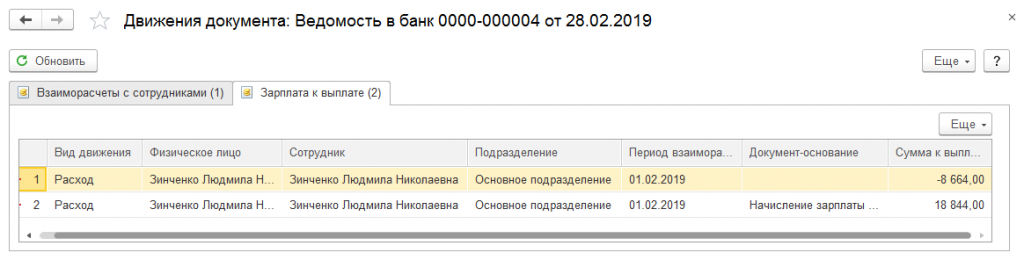

Расчетный регистр «Зарплата к выплате» содержит основные данные. Например, в феврале после проведения документа «Начисление зарплаты» появилось две строки. Это «Приход на сумму начисленной заработной платы» и «НДФЛ».

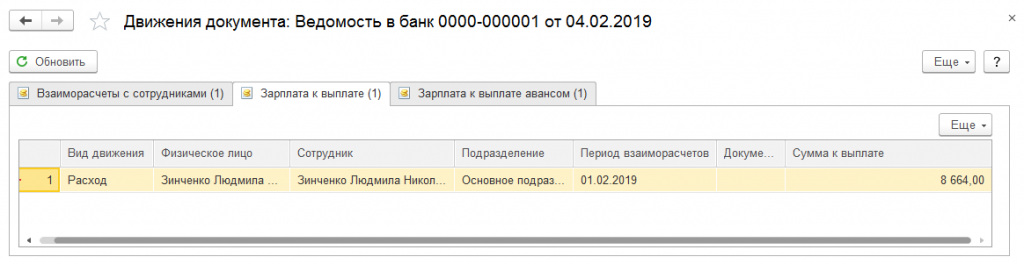

В процессе внесения документа-основания используется дата начала периода, связанная с регистром. Например, для февральской «Зарплаты к выплате» графа «Период взаиморасчетов» будет заполнена «01.02.2019». Если информационный массив является годовым, приводится дата на начало года, – «01.01.2020». Вид регистра «Взаиморасчеты с сотрудниками» содержит сведения по начисленным и удержанным суммам, относящимся к каждому сотруднику.

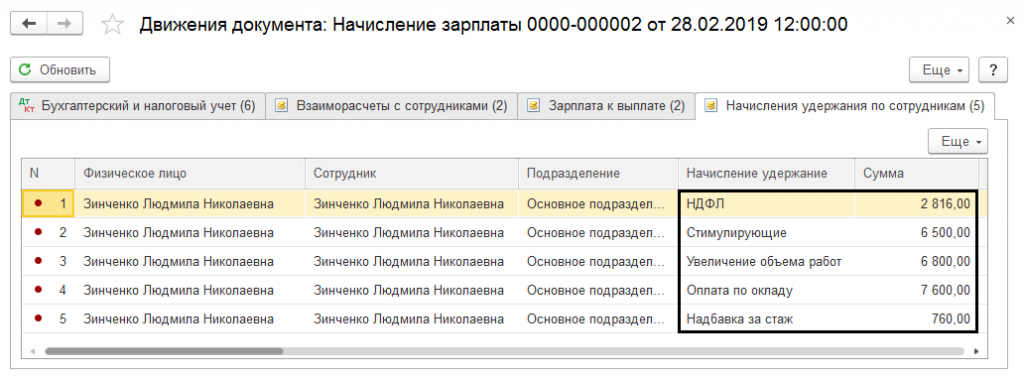

Вид регистра «Начисления удержания по сотрудникам» включает все возможные виды расчетов.

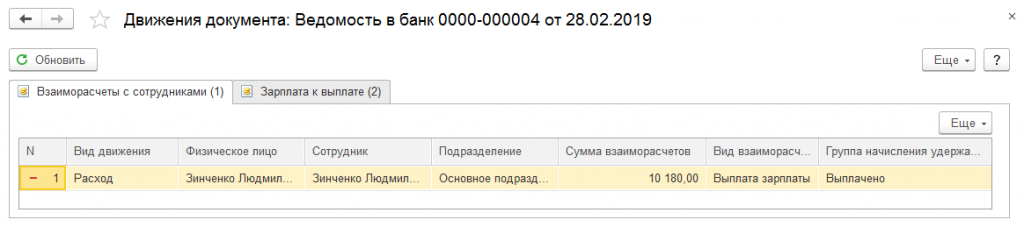

На основании «Ведомости в банк» были выплачены авансы. После проведения платежей изменяется регистр «Зарплата к выплате». Появляются новые записи «Расход», соответствующие суммам выплаченных авансов, уменьшается задолженность перед сотрудниками.

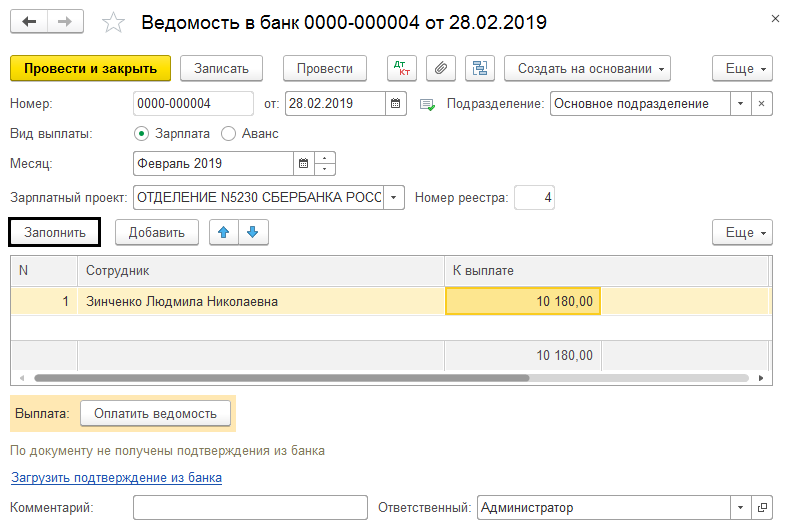

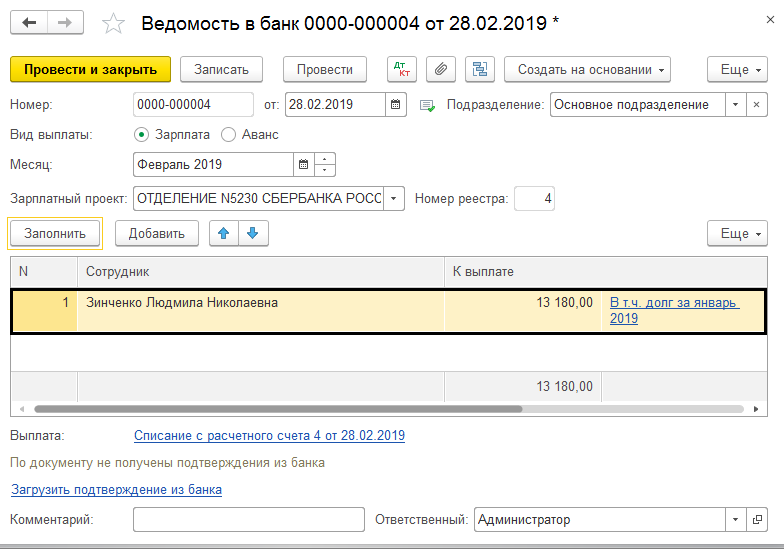

Для автоматического расчета итоговых сумм к выплате составляется «Ведомость в банк». После выбора опции «Заполнить» 1С:Бухгалтерия использует данные соответствующих регистров и указывает суммы, подлежащие выплате.

В примере сотруднику было выплачено 10180 руб. (Начисление – 21660, минус НДФЛ 2816 с авансом 8664). Виды регистров «Зарплата к выплате», а также «Взаиморасчеты с сотрудниками» отражают информацию о выплате текущей задолженности.

При внесении данных очень важен правильный ввод месяцев выплат. Если даты некорректны, или информация исправляется вручную, возможен неверный расчет значений ведомости. При правильном заполнении задолженность рассчитывается автоматически.

В текущем периоде не должны вноситься записи, относящихся к выплате долга по предыдущим месяцам. Если пользователь вместо устранения недочетов вручную меняет данные, ошибки накапливаются.

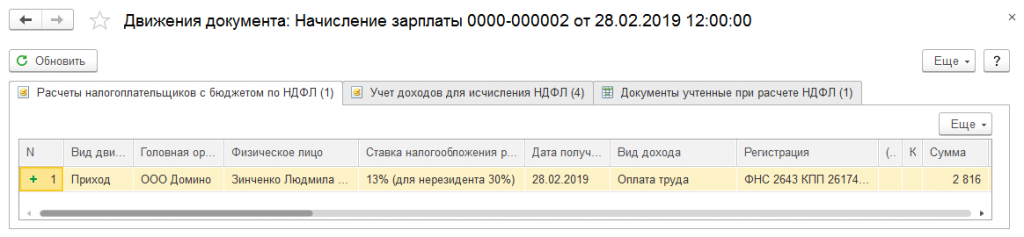

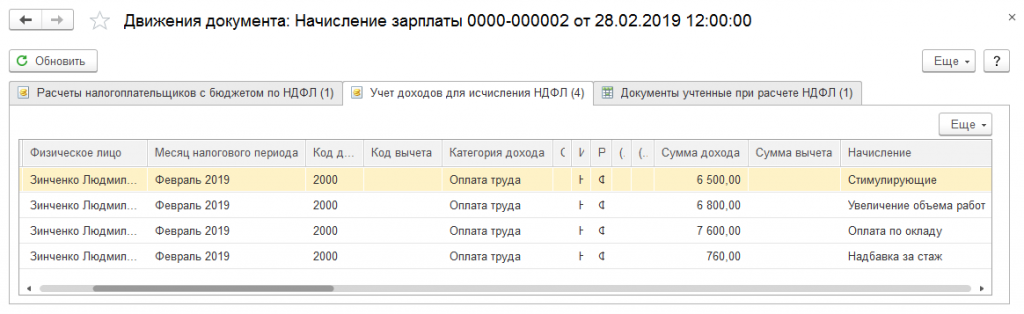

Полная информация по каждому работнику отражается в данных расчетных регистров по НДФЛ. Сведения заполняются на основании «Начислений зарплаты». Меню включает два вида документов – «Расчеты налогоплательщиков с бюджетом по НДФЛ», а также «Учет доходов для исчисления НДФЛ». Таблицы содержат данные о кодах доходов, представленных вычетах, ставках налога, другую информацию.

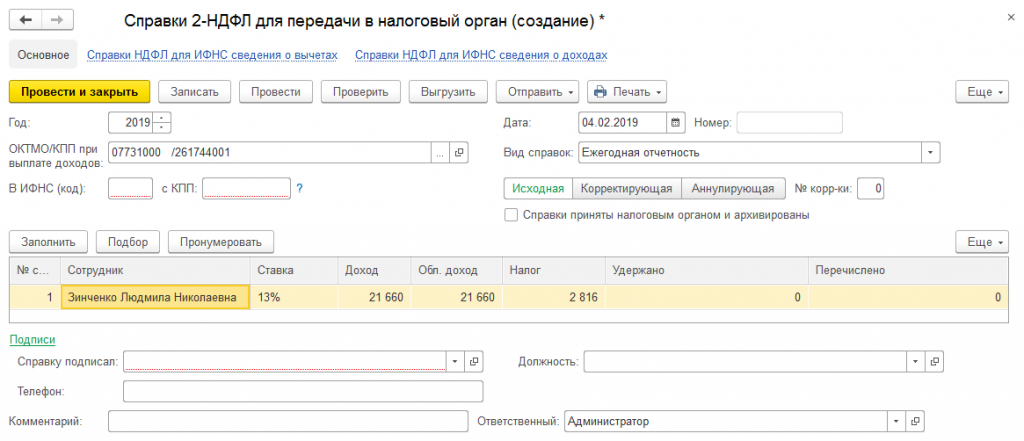

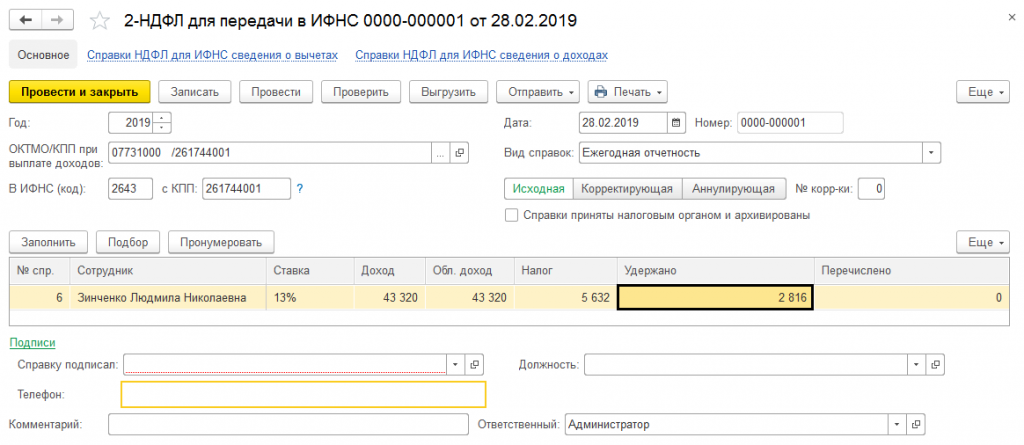

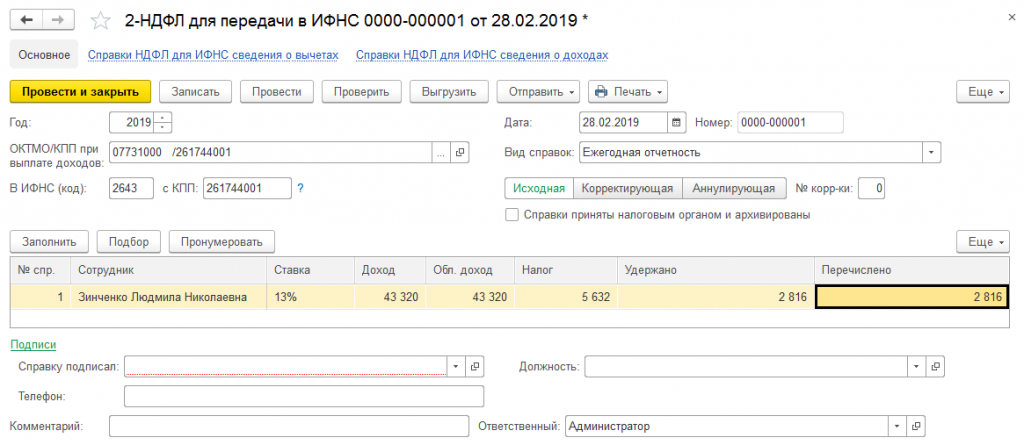

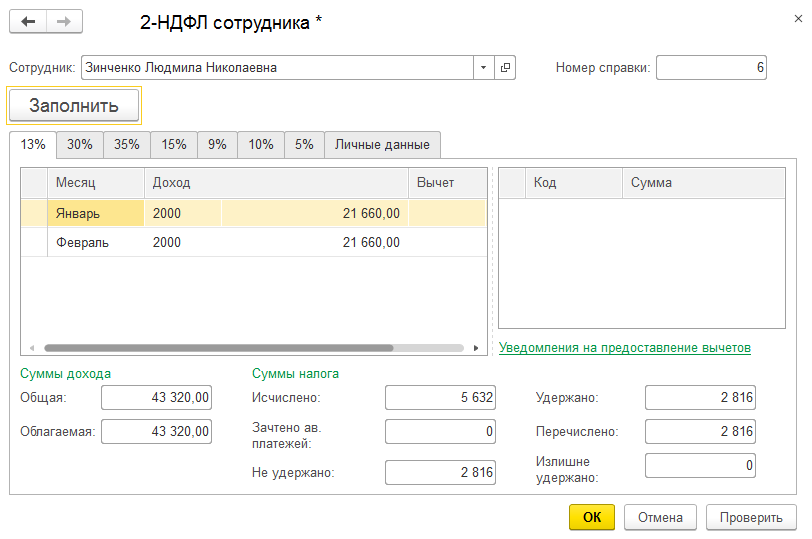

Упорядоченная информация используется для формирования справок, аналитических и налоговых отчетов. Например, чтобы составить «Справку 2-НДФЛ для передачи в ИФНС», необходимо открыть соответствующий пункт меню. Возможны два варианта – «Отчеты», «1С-Отчетность», «Регламентированная отчетность», или альтернативный «Зарплата и кадры», «НДФЛ». Готовый вариант содержит уже известную информацию – начисления зарплаты 21660 руб. и НДФЛ 2816 руб. Не отражены операции по удержаниям и перечислениям.

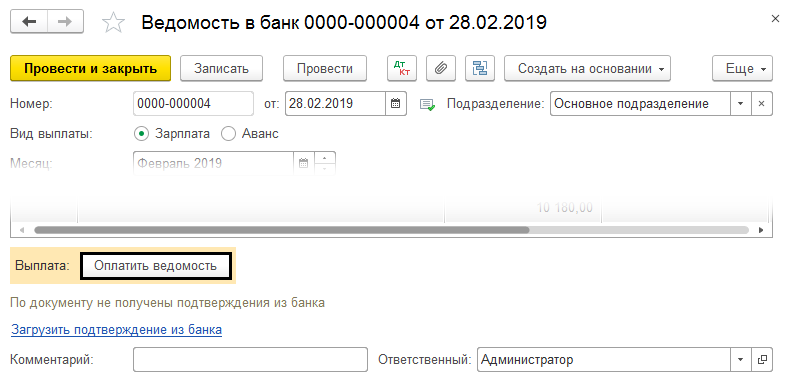

Эти поля заполняются после проводок других видов документов. «Ведомость в банк» не предназначена для отражения в регистрах данных, связанных с перечислением НДФЛ. Следует использовать опцию «Оплатить ведомость».

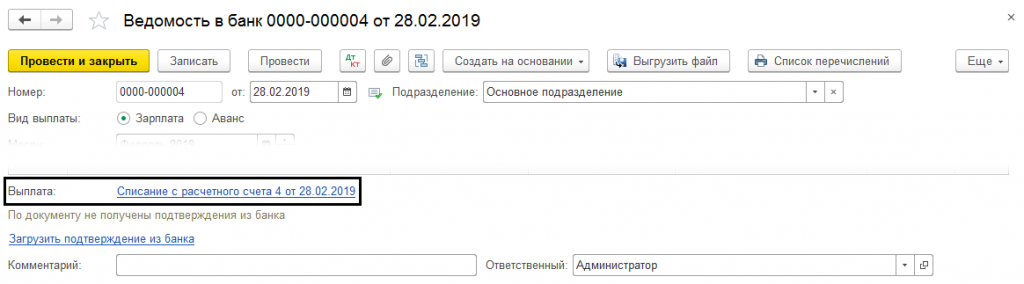

Для оплаты ведомостей используется отдельный вид документов «Списание с расчетного счета».

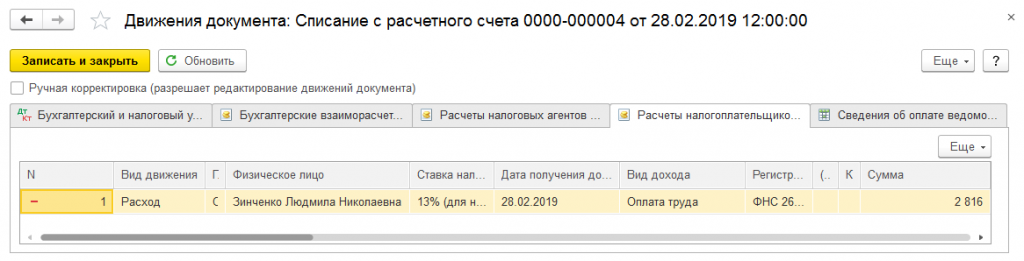

Эти платежи – основание для внесения данных в соответствующие регистры. После проведения «Списания с расчетного счета» изменяются данные строк «Расход» в «Расчетах налогоплательщиков с бюджетом по НДФЛ».

После проведения «Списания с расчетного счета», если составить «Справку 2-НДФЛ для передачи в ИФНС», то в графе «НДФЛ удержанный» возникнут перечисленные суммы.

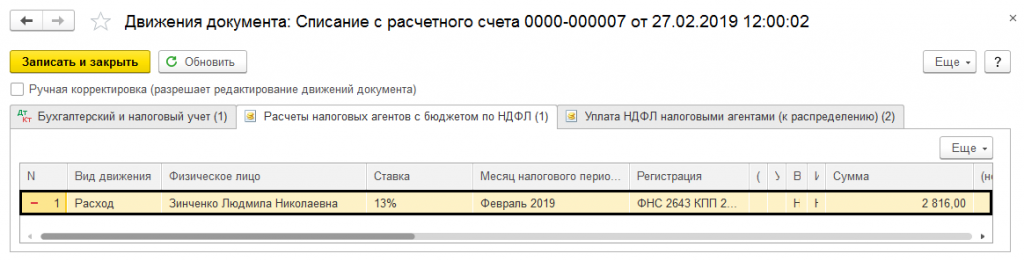

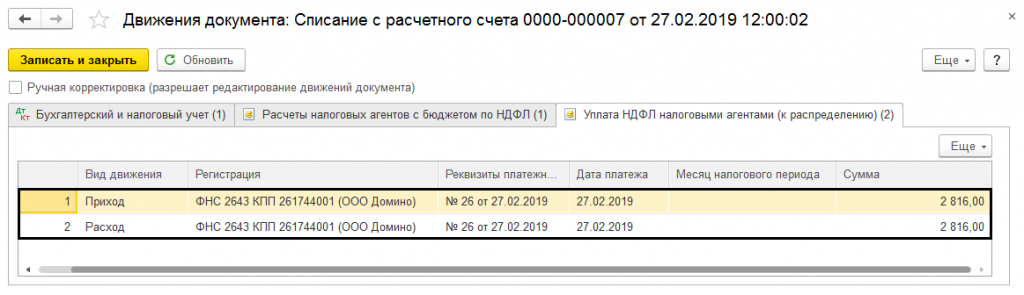

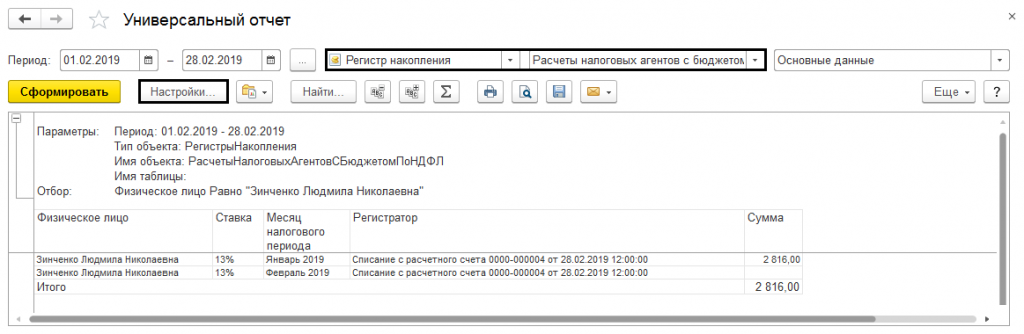

«Списание с расчетного счета» должно относиться к виду операции «Уплата налога». После проведения происходит изменение регистров «Расчеты налоговых агентов с бюджетом по НДФЛ», а также «Уплата НДФЛ налоговыми агентами (к распределению)». Эти сведения необходимы для формирования налоговых отчетов.

Откройте сформированные «Справки 2-НДФЛ для передачи в ИФНС». Суммы перечисленных налогов должны корректно отразиться в отчетах.

Если раскрыть строку, относящуюся к выбранному сотруднику, появятся данные по месячным начислениям, удержаниям, уплате, а также итоговые суммы налога на доходы с ФЛ.

Анализ регистров

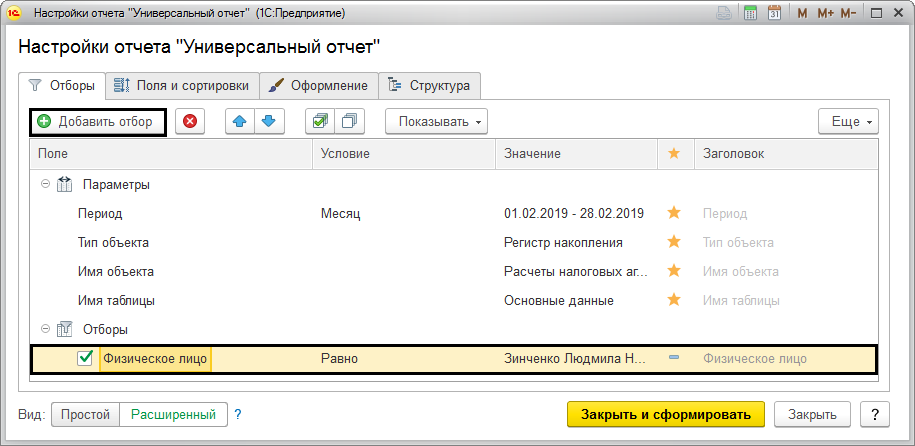

Чтобы получить подробную информацию, относящуюся к различным регистрам, используется «Универсальный отчет». Для составления документа необходимо открыть подменю «Отчеты», «Стандартные». В качестве основания следует выбрать «Регистры накопления». Необходимо указать конкретный вид регистра. Опция «Настройки» используется для отбора обязательных параметров.

Для выбора любого доступного элемента предназначена опция «Отбор». Чтобы внести новый параметр, например, «Физическое лицо», используется опция «Добавить отбор».

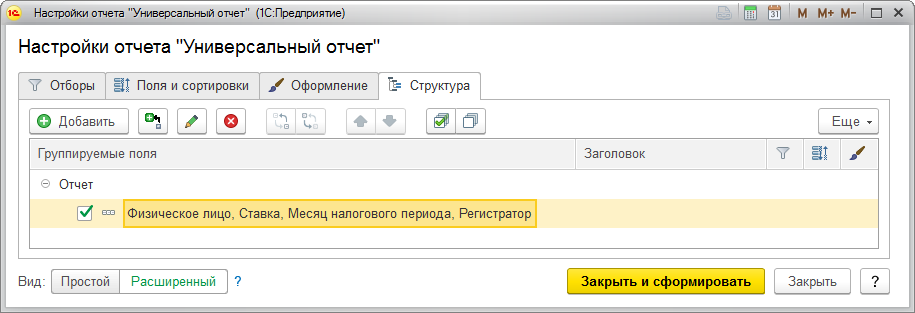

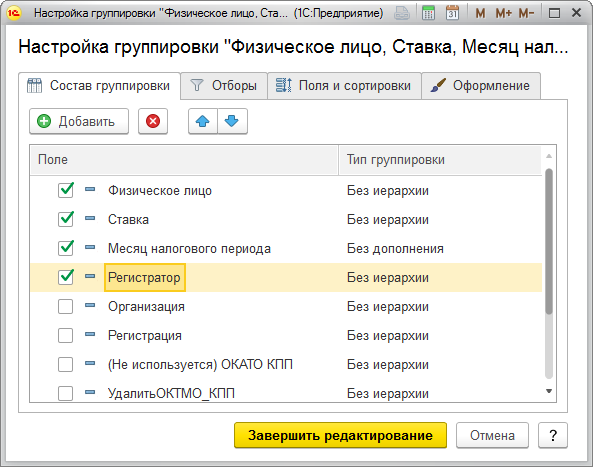

Разделы закладки «Структура» предназначены для определения и фиксации размера полей таблицы, отображающихся в отчете. Правильный выбор, оптимальное распределение параметров ускорит обработку и анализ информации.

Чтобы изменить степень детализации, для добавления или удаления полей используются галочки. Если в списке по умолчанию нет необходимого параметра, нажимается кнопка «Добавить». Для вывода данных о документах-основаниях отмечается пункт «Регистратор».

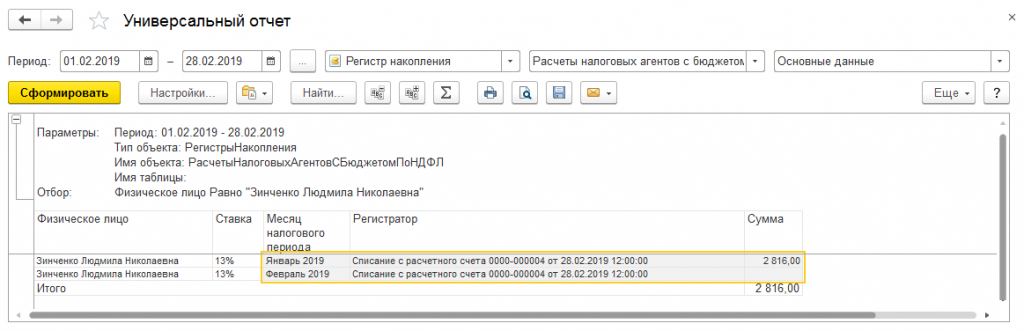

Отчет «Расчеты налоговых агентов с бюджетом по НДФЛ» оптимален для проверки корректности операций. Например, может оказаться, что февральское «Списание с расчетного счета» относится к январскому перечислению НДФЛ. В действительности документ отражает уплату НДФЛ за февраль. Следует проанализировать, почему нет проводок по НДФЛ за январь.

Понимание роли регистров в формировании отчетов поможет избежать многих ошибок. Очень важно использовать корректные первичные документы, правильно вводить все необходимые данные. Если обнаружены проблемы с информацией, относящейся к прошлым периодам, переносом данных из предыдущих версий, производится корректировка регистров.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!