Рассмотрим, каким образом отображается в подсчете 6-НДФЛ пособие по временной нетрудоспособности в "1С:Бухгалтерия 8" (ред. 3.0).

День фактического получения дохода (в виде пособий) - дата выплаты.

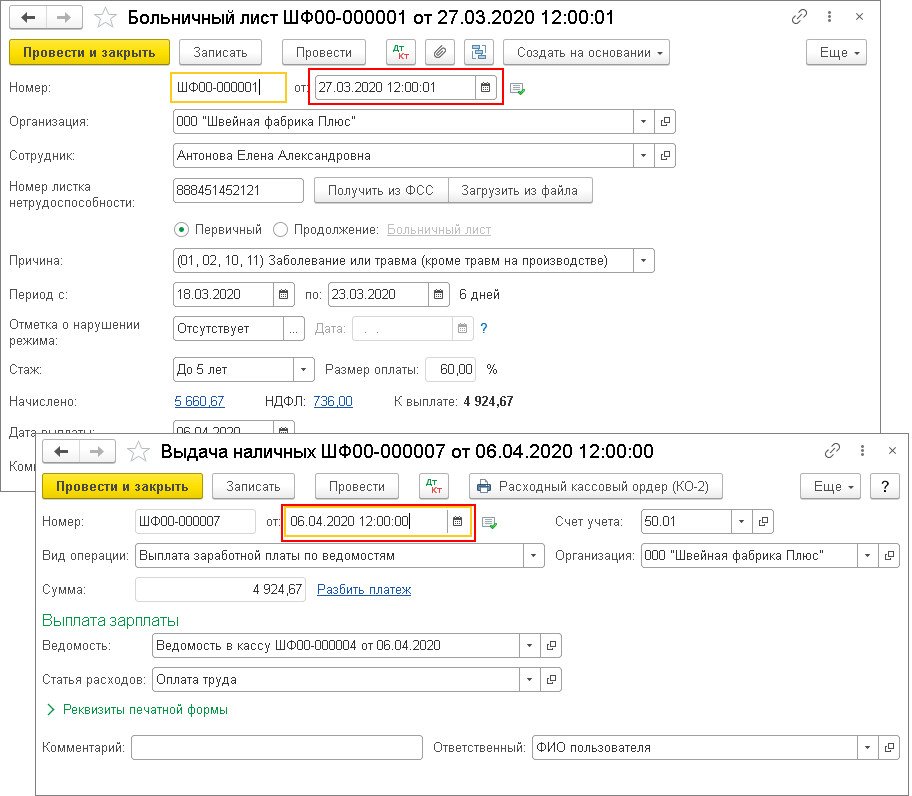

День удержания налога - дата выплаты дохода. В 1С день фактического получения дохода изначально указывается в разделе Больничный лист. Далее дата уточняется в автоматическом порядке (это происходит при оформлении документов на выплату). Так сделано из-за случаев, в которых фактическое число выплаты начислений различается с запланированной до этого в документе датой для того чтобы пользователю не нужно было возвращаться в документ начисления и уточнять день выплаты. Иными словами, настоящая дата фактического получения дохода (дата для строки 100) является числом документа на выплату (рис. 1).

День удержания налога (дата для строки 110) - число документа на выплату. Период начисления удержанного налога (дата для строки 120) - не позже последнего числа месяца, в котором осуществлялись подобные выплаты. Если этот день нерабочий или выходной, то в автоматическом порядке указывается первое рабочее число, последующее за этим днем.

Если в программе не делается автоматический подсчет больничных, то начисления производится благодаря документу Начисление зарплаты.

В данном расчете период перечисления налога будет указан в автоматическом порядке - не позже даты, последующей за числом выплаты дохода.

- Больничный начислен в марте текущего года, а выплачен в апреле.

- Больничный выплачен в марте настоящего года.

Президент нашей страны установил, что срок с 30 марта по 30 апреля и 6-8 мая - нерабочие дни. При этом некоторые компании не переставали работать. Если последнее число периода перечисления - это нерабочий день, определенный указами Президента, то днем окончания периода будет считаться ближайшие последующие за ним рабочие сутки.

Но ФНС считает, что период уплаты НДФЛ с выплат работникам переносится лишь для тех предприятий, которые в соответствии с Указом Президента не могли функционировать. Действующие во время режима самоизоляции организации обязаны платить НДФЛ в период, определенный ст. 226 НК РФ, не учитывая перенос.

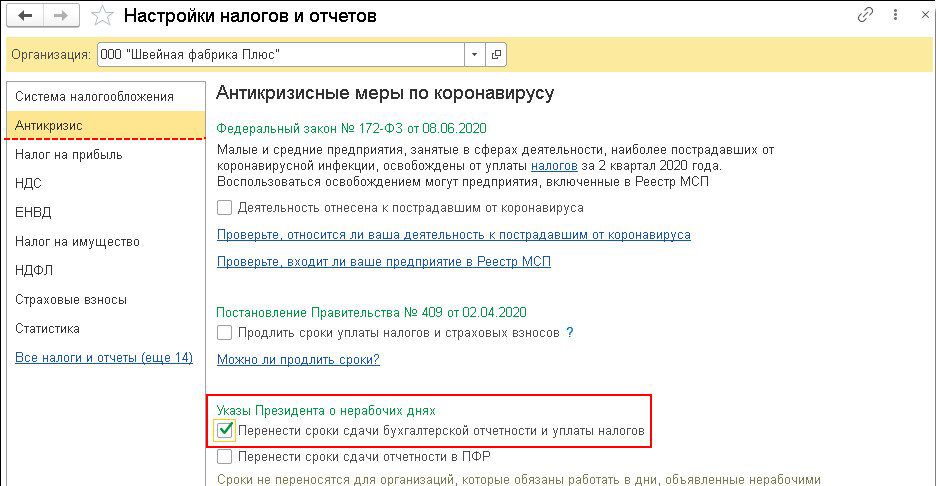

В программе для предприятий, действующих во время нерабочих дней, при установлении последнего срока уплаты налога получится не учитывать нерабочие даты. Для этого в настройке налогов и отчетов должен быть снят флаг Перенести сроки сдачи бухгалтерской отчетности и уплаты налогов (вкладка Главное-Налоги и отчеты-раздел Антикризис) (рис. 5).

Рассмотрим на примерах, каким образом отображается доход в форме больничного в подсчете по форме 6-НДФЛ, когда предприятие функционировало в нерабочие даты и не вело деятельность.

Больничный начислен в марте текущего года, а выплачен в апреле

Например, пособие было начислено в марте, а выплачено 6 апреля.

Пособие начислено в марте настоящего года при помощи документа Больничный лист. День фактического получения дохода в форме пособий и число удержания налога - день выплаты дохода. Пособие выплачено 6 апреля.

День удержания налога и число фактического получения дохода в форме пособия - дата документа на выплату (рис. 1). Период перечисления НДФЛ с суммы пособия - последние сутки месяца, в котором осуществлена выплата.

РИС 1

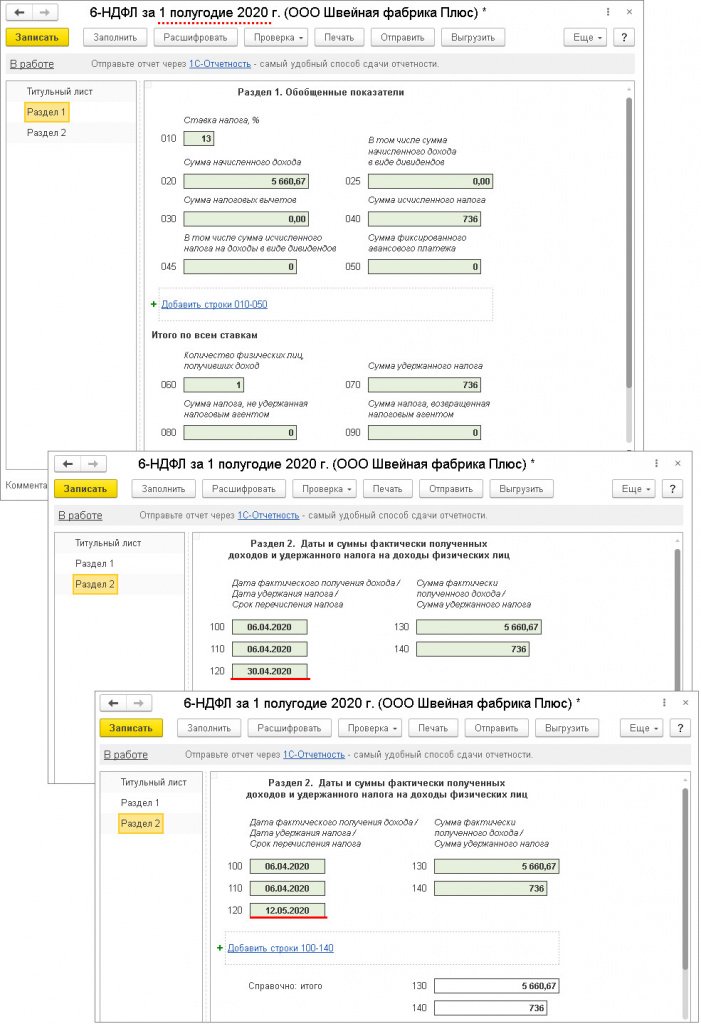

Если предприятие функционировало во время нерабочих дней, определенных Президентом, то период перечисления НДФЛ с суммы пособия - 30 апреля. В этом случае величина пособия будет отображена в разделе 1 и в разделе 2 подсчета за полугодие 2020 года (рис. 2). Потому как день фактического получения этого дохода устанавливается в качестве дня его выплаты.

Если предприятие не вело деятельность во время нерабочего периода, сумма пособия будет отображена в разделе 1 и в разделе 2 подсчета за полугодие настоящего года. Однако период перечисления НДФЛ с суммы пособия - 12 мая (рис. 2).

РИС 2

Выплата больничного была осуществлена в марте текущего года

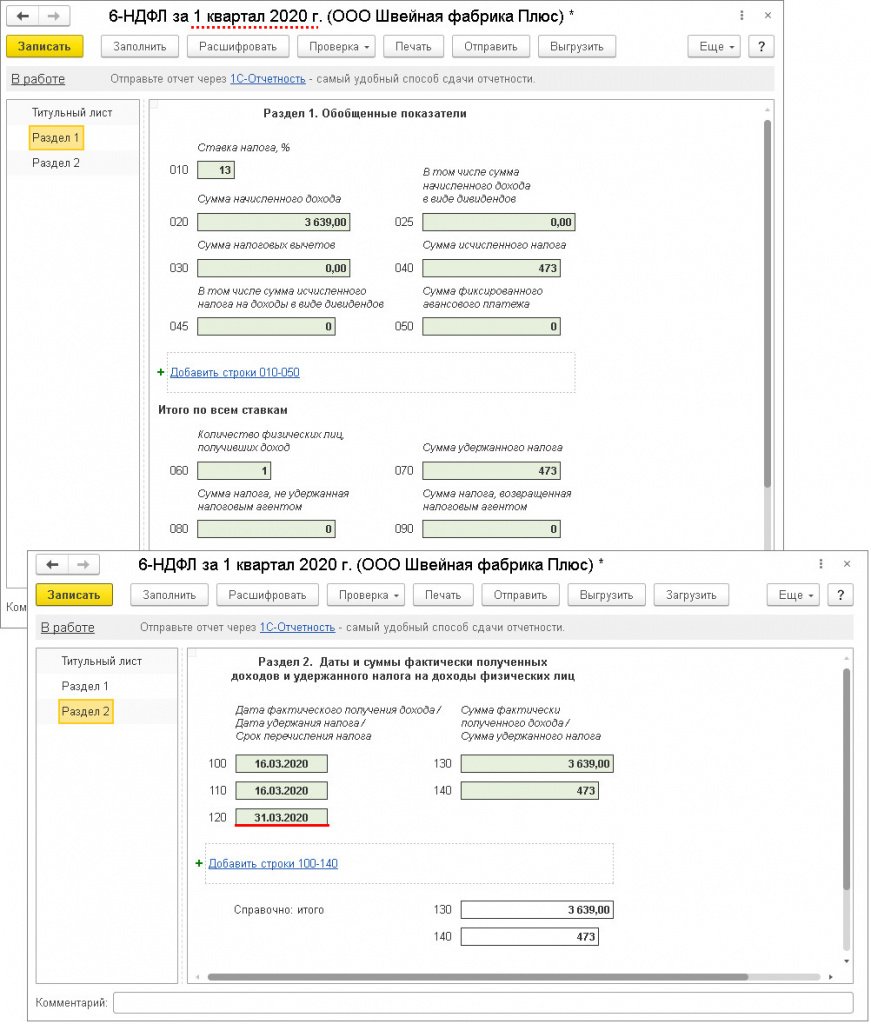

Например, пособие выплачено 16 марта.

Если предприятие функционировало во время нерабочих дат, сумма пособия будет отображена в разделе 1 и в разделе 2 подсчета за 1 квартал настоящего года (рис. 3). Период перечисления НДФЛ с суммы пособия - 31 марта.

РИС 3

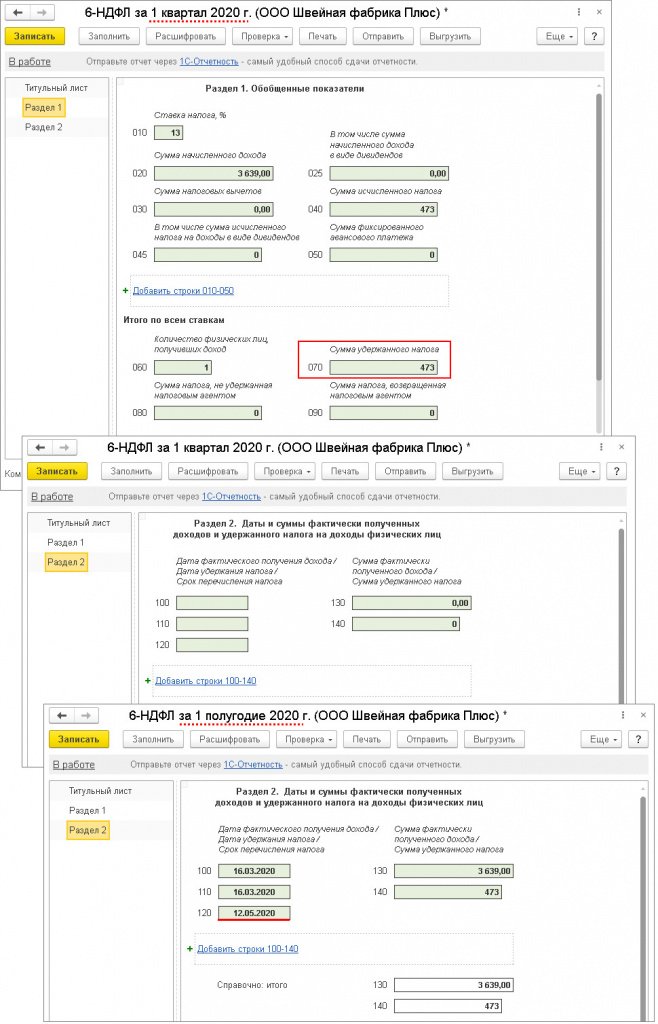

Если предприятие не функционировало во время нерабочих дат, сумма пособия будет отображена в разделе 1 подсчета за 1 квартал текущего года и в разделе 2 подсчета за полугодие настоящего года (рис. 4). В раздел 2 расчета за 1 квартал текущего года сумма пособия не будет причислена, потому как период перечисления налога относится к другому отчетному периоду. Период перечисления НДФЛ с суммы пособия - 12 мая.

Удержанный налог при выплате пособия в марте относится к строке 070 подсчета за 1 квартал настоящего года, так как удержан в данном отчетном периоде.

РИС 4

РИС 5

Остались вопросы? Закажите консультацию наших специалистов!