По некоторым видам отчетности у бухгалтеров возникают проблемы при их формировании и сдаче. Предлагаем ознакомиться с ними подробнее.

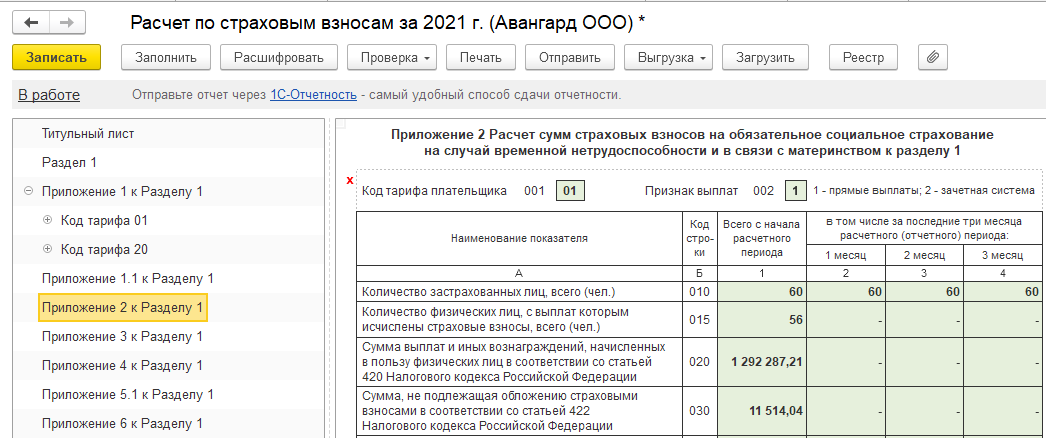

Отражение в РСВ необлагаемых сумм

Суммы, не облагаемые страхвзносами, отражаются в РСВ по стр. 040 подразд. 1.1 и 1.2 прил. № 1. При этом нужно ориентироваться на п. 6.6, 7.5 Порядка, регламентированного Приказом ФНС от 18.09.2019 г. № ММВ-7-11/470@.

Кроме того, в стр. 030 прил. № 2 также нужно указать эту информацию. Здесь проставляются выплаты, облагаемые страхвзносами, но освобожденные от обложения по ст. 422 НК РФ.

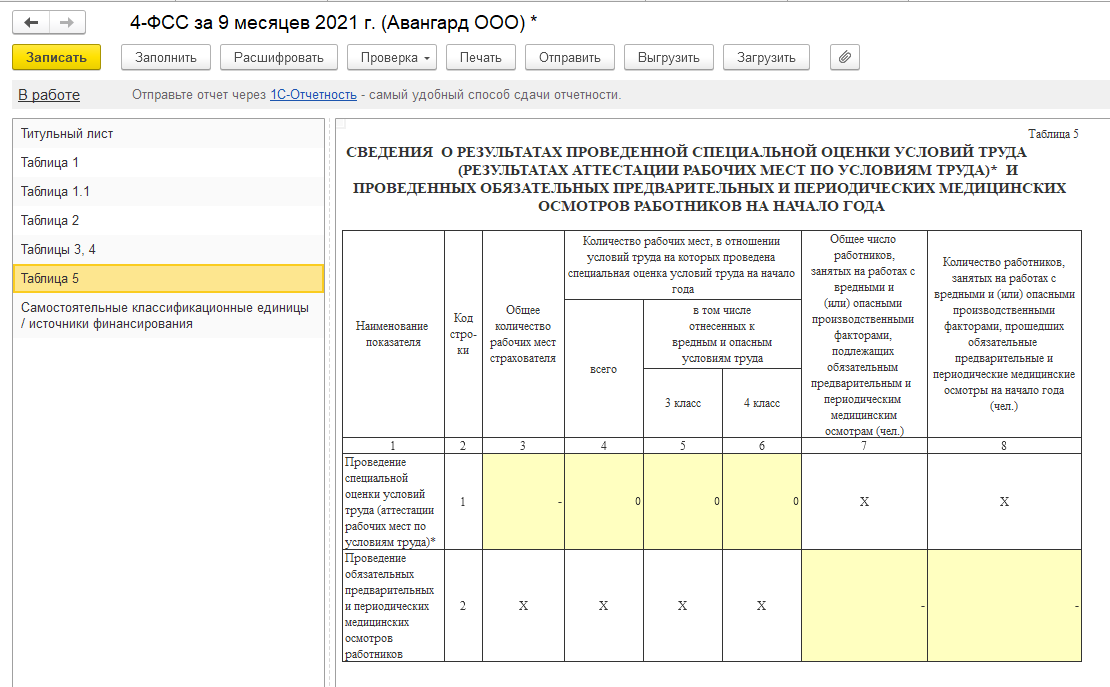

Указание в 1С:ЗУП в форме 4-ФСС результатов СОУТ

Результаты проведенной СОУТ нужно указать вручную в таблице 5 отчета 4-ФСС. Здесь же требуется внести информацию о проведенных обязательных медосмотрах работников (предварительных и периодических) на начало отчетного года.

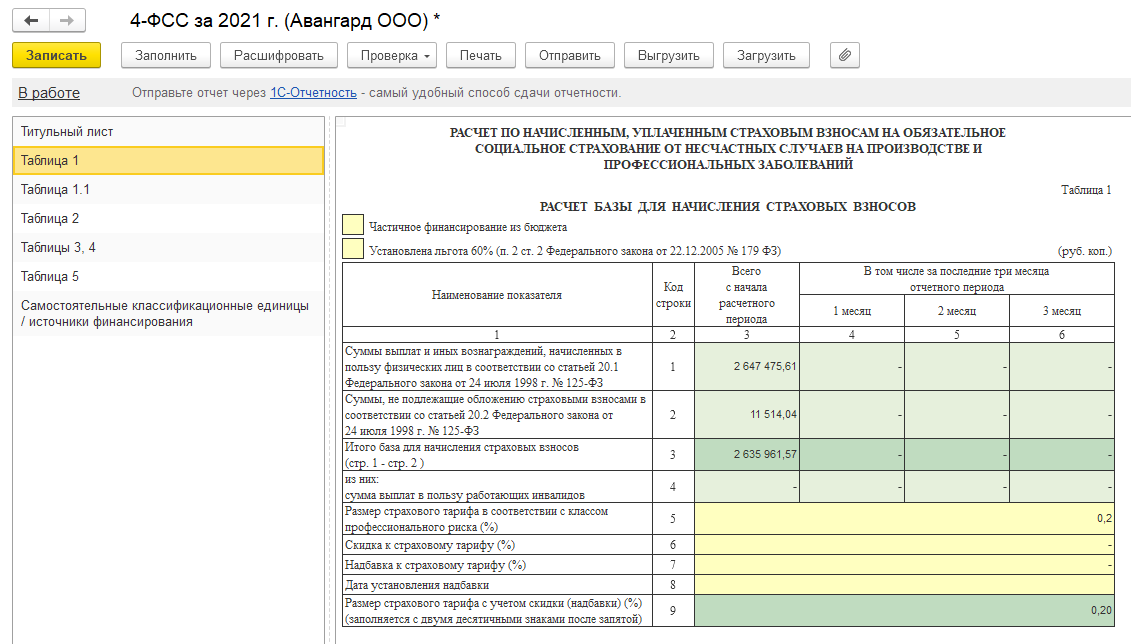

Заполнение в РСВ приложения № 2 и в 4-ФСС таблицы № 1 выплат по договорам ГПХ

Изначально требуется определить состав застрахованных лиц, а после этого — их доходы, признаваемые объектом обложения страховыми взносами.

В приложении № 2 РСВ застрахованные лица — работники на трудовых договорах. Работники по ГПХ договорам не подлежат социальному страхованию, а потому суммы выплат по договорам ГПХ не указываются в отчете совсем. Данный момент указан в Письме ФНС от 08.08.2017 г. № ГД-4-11/15569@.

Если сотрудник принят и по трудовому, и по ГПХ договору, то выплату по договору подряда нужно указать по обеим строкам 020 и 030 отчета РСВ.

Страхвзносы «на травматизм» возникают, если в договоре ГПХ указано это условие. В такой ситуации размер вознаграждения нужно поставить в графе 1 таблицы 1 расчета. Если в договоре ГПХ не указана обязанность страхователя платить взносы «на травматизм», тогда размер выплаты не нужно указывать в таблице 1 отчета 4-ФСС ни в одной из граф.

Отражение в 6-НДФЛ налога, который перечислен после установленного срока

Формирование расчета 6-НДФЛ не зависит от даты фактической уплаты удержанного НДФЛ в бюджет. Отчетность заполняется исходя из дат перечисления оплаты труда работникам.

В разделе 1 расчета 6-НДФЛ нужно указать сроки уплаты удержанного НДФЛ и его суммы за последние три месяца расчетного периода. Об этом сказано в п. 3.1 Приложения № 2 к Приказу ФНС от 15.10.2020 г. № ЕД-7-11/753@. Иными словами, пока налог с доходов не удержан, его не нужно показывать в разделе 1 отчета. А если НДФЛ удержан в текущем периоде, удержание нужно показать в разделе 1 расчета за этот период, даже в случае, если фактическая его уплата была в следующем квартале.

Налоговый агент должен удержать налог при фактической выплате дохода — перечислении зарплаты на расчетный счет или выдаче наличных денег из кассы (п. 4 ст. 226 НК РФ). Соответственно, в разделе 1 расчета 6-НДФЛ указывается НДФЛ только по действительно выплаченным доходам.

СЗВ-М, если единственный учредитель назначил себя ликвидатором

Единственные учредители, выполняющие функции директора или ликвидатора, являются застрахованными лицами. Соответственно, на них нужно подавать отчет СЗВ-М, регламентированный Постановлением ПФР от 15.04.2021 г. № 103п.

В отчете указывается информация о застрахованных лицах, на которых распространяется обязательное пенсионное страхование согласно ст. 7 Закона от 15.12.2001 г. № 167-ФЗ.