В прошлом году в России была введена новая система налогообложения, которая называется налогом на профессиональный доход. Она необходима для самозанятых граждан. В соответствии с российским законодательством самозанятое население имеет право взаимодействовать как и с гражданами, так и с юридическими лицами. С физлицами все предельно просто, а вот у предпринимателей есть много вопросов. К примеру, многих бизнесменов интересует, можно ли считать тратами услуги, которые им оказали самозанятые. Если да, то как это правильно оформить в программе? Требуется ли начислять и уплачивать за самозанятого страховые взносы? Ответы на все вопросы можно узнать, прочитав эту статью.

Выгода от работы с самозанятыми для предпринимателей

До того, как в нашей стране появился режим НПД, предприятия могли сотрудничать с физическими лицами только двумя методами: заключением трудового договора или договора гражданско-правового характера. Оба решения обязывали предприятие осуществлять обязанности налогового агента, а именно: удерживать и перечислять подоходный налог из дохода гражданина, выполнять роль страхователя по начислению и оплате страховых взносов.

Сейчас предприятия имеют право использовать услуги физических лиц, при этом не внося дополнительные деньги в Пенсионный фонд.

Если физлицо является самозанятым, то работа с ним будет такой же, как и с организацией. Вам не нужно платить взносы за своих поставщиков при получении от них чего-либо. Тут работает тот же принцип.

Самозанятый сам должен оплачивать налог на доход, ориентируясь на полученные им средства. А значит, организации выгоднее сотрудничать с самозанятыми, чем с физическими лицами.

Документальное оформление совместной работы

При официальном оформлении обязательств сторон наиболее востребованный и удобный документ - это договор. Но по какой форме его требуется составлять в ситуации с самозанятым? Необходимо ориентироваться на трудовой договор либо договор ГПХ?

ФНС дала подробный ответ на этот вопрос в письме №СД-4-3/2899@. Договор - это совсем не обязательное условие заключение сделки. Она может быть совершена не только письменно, но и устно.

Однако лучше все-таки составлять договор. Как минимум для того чтобы зафиксировать факт работы не с обычным физическим лицом, а с самозанятым. Это будет выступать гарантом того, что в последующем вам не понадобится доплачивать налоги и взносы за взаимодействие с физлицом.

Также необходимо проверить регистрацию самозанятого на официальном портале ФНС. Можно также попросить его дать вам выписку, подтверждающую регистрацию, находящуюся в личном кабинете программы «Мой налог».

Принятие к затратам

Получая вознаграждение за предоставление услуги, самозанятому требуется зафиксировать его в личном кабинете и создать для заказчика чек. А предприятия для принятия расходов, как правило, требуют акты выполненных работ. Каким образом поступить в этом случае?

ФНС ответила и на данный вопрос. В своём письме налоговая служба сообщает, что для предприятий наличие чека, созданного самозанятым - обязательно условие для учёта затрат при определении налоговой базы. Акт выполненных работ является дополнительным документом, отображающим срок или дату предоставления услуги для целей налогового учёта затрат покупателя, к примеру, при наличии предоплаты.

Печатать чек не нужно, потому что он электронный. Предприятие вполне может его хранить в цифровом варианте.

А когда необходимо создавать чек? Согласно Закону №422-ФЗ чек обязательно должен быть оформлен во время получения наличных денег от заказчика. Однако при этом заказчик может рассчитаться и другими методами. Тогда создание чека возможно до 9 числа месяца, последующего за налоговым периодом, в котором осуществлены подсчёты.

Исполнитель превратился из ИП в самозанятого

Существует ещё один нюанс, касающийся договоров, ранее заключённых с ИП, которые стали самозанятыми. Требуется ли составлять новый договор при его перерегистрации?

ФНС утверждает, что такая необходимость отсутствует, если это не несёт изменений значительных условий договора. Какие условия договора для вас существенные решить нужно самостоятельно.

Лучшим решением будет перезаключить договор, на крайний случай составить дополнительное соглашение. Так как ваш партнёр меняет систему налогообложения, возможны некоторые последствия. К примеру, до этого вы получали от него услуги с НДС. Сейчас его не будет. До этого вы получали акт выполненных работ, а сейчас цифровой чек.

Если самозанятый лишился права на использование НПД

Самая страшная неприятность при взаимодействии с самозанятыми - потеря статуса самозанятого и несвоевременное сообщение вам об этом.

Частью 2 статьи 4 Закона №422-ФЗ определено ограничение доходов самозанятого населения в 2,4 миллиона рублей за один год. Если лимит будет превышен, самозанятый не сможет пользоваться режимом НПД. Он лишается права на использование НПД с даты превышения.

А значит, если самозанятый не будет контролировать свои доходы и выйдет за рамки, его налогообложение будет распространяется на вас. Нужно будет уплатить подоходный налог и различные страховые взносы.

Чтобы не попадать в такие ситуации, нужно указать в договоре обязанность лица, применяющего НПД, в случае окончания деятельности и снятия с учёта сообщить вам об этом. В договор можно включить санкции, используемые при нарушении условия. К примеру, самозанятый должен будет компенсировать налог, взносы, пени и штрафы, уплаченные за него организацией.

Отображение операций с лицами, применяющими НПД в 1С: Бухгалтерия 8 ред. 3.0

Чтобы самозанятый мог осуществить оплату, нужно создать «Платёжное поручение». Его можно сформировать в онлайн-банке или в 1С для последующей загрузки в приложение банка.

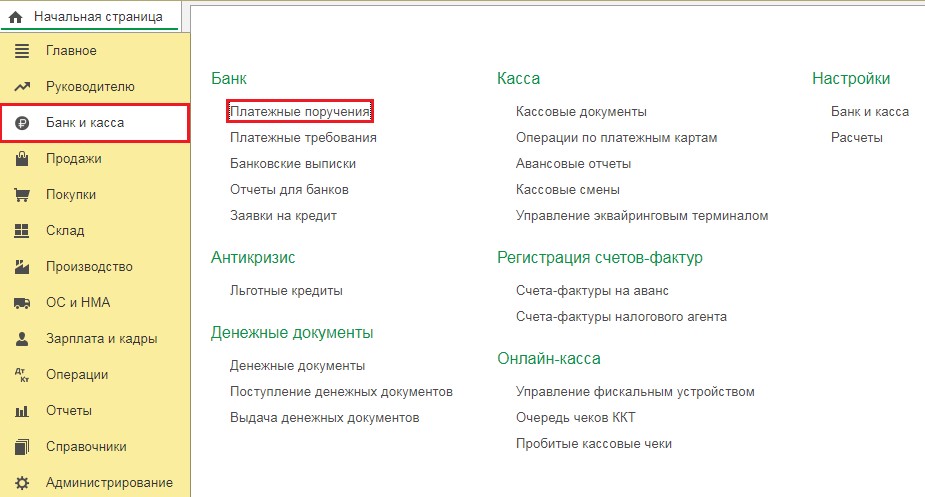

В 1С: Бухгалтерия платёжные поручения формируются во вкладке «Банк и касса» - «Платёжные поручения» благодаря кнопке «Создать».

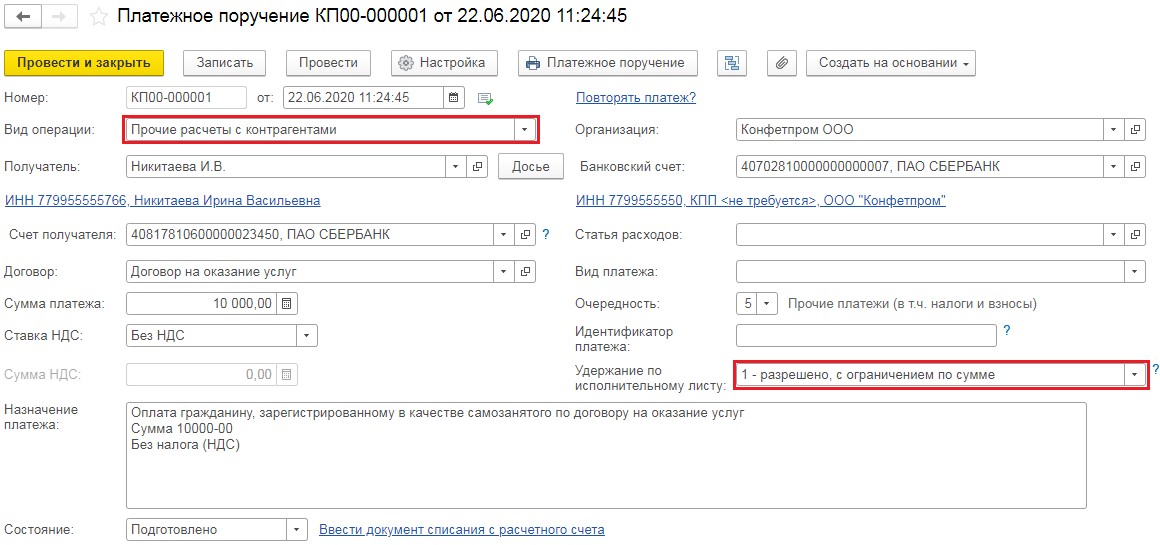

В строке «Вид операции» нужно указать «Прочие расчёты с контрагентами», чтобы приложение позволило ввести информацию о коде типа дохода, который следует указывать при перечислениях физлицам с июня текущего года.

В строку «Получатель» внесём самозанятого, сумму, уточним ставку «НДС - Без НДС». В строке «Удержание по исполнительному листу» нужно выбрать код 1 - разрешено с ограничением по сумме. Кликнув «Провести и закрыть», сохраним платёжное поручение.

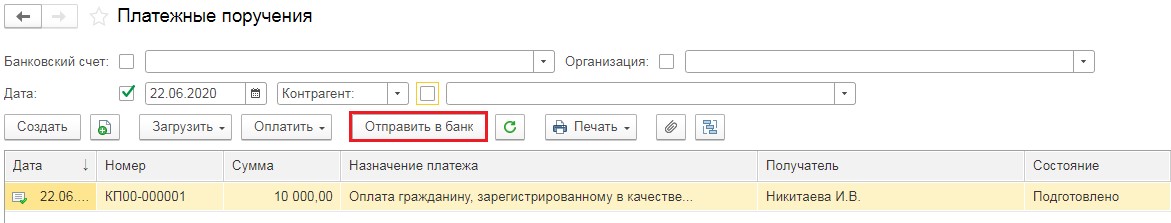

Чтобы выгрузить из приложения подготовленный платёж, находясь в журнале «Платёжные поручения», требуется кликнуть «Отправить в банк». Затем в открывшемся окне указать нужные документы и кликнуть на клавишу «Выгрузить».

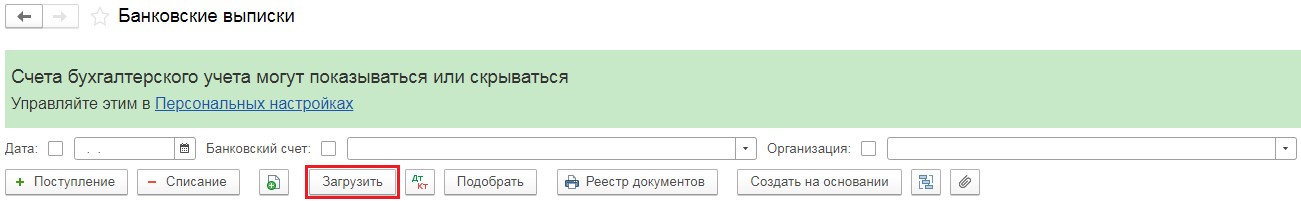

После проведения платежа банком, необходимо будет отразить его во вкладке «Банк и касса» - «Банковские выписки». Выполнить это действие получится тремя методами.

Первый - заранее выгрузить проведённые поручения из онлайн-банкинга. Для этого существует клавиша «Загрузить».

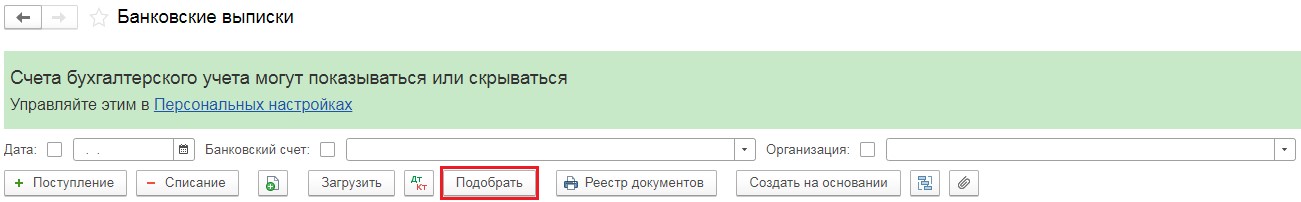

Второй - примерить клавишу «Подобрать» для выбора из заблаговременно подготовленных платёжных поручений те, которые банк выполнил.

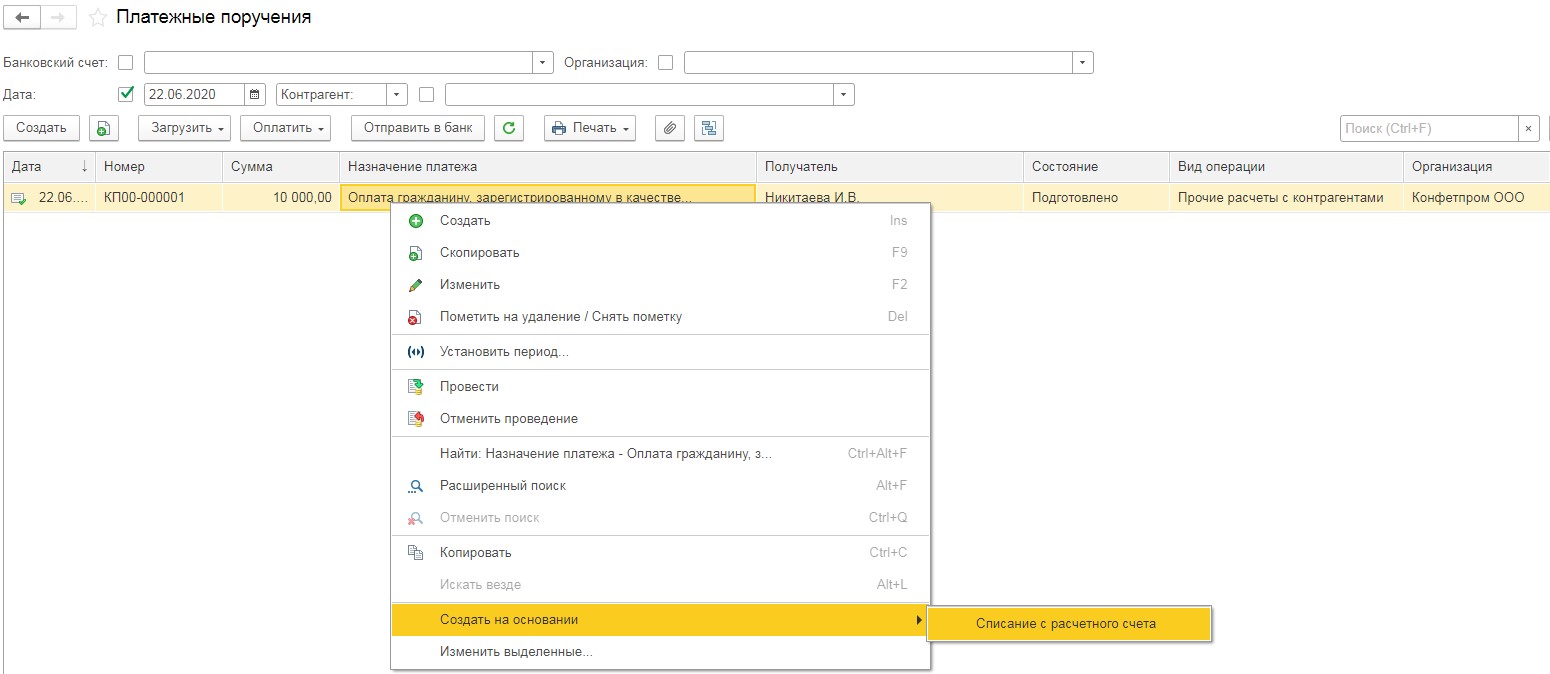

Третий - вернутся к поручениям в приложении, кликнуть на необходимое, нажать на него правой кнопкой мыши и выбрать действие «Создать на основании» - «Списание с расчётного счёта».

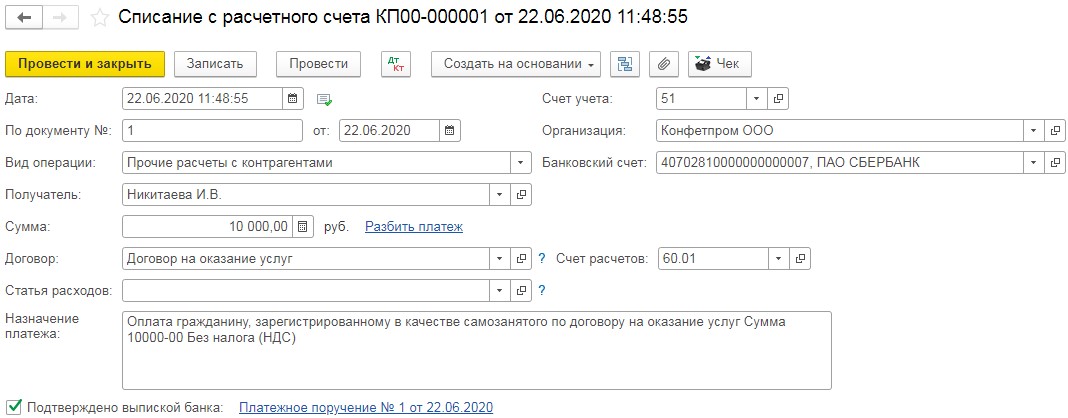

В списании с расчётного счёта требуется проверить счёт расчётов с контрагентом. Можно применять как счет 60.01, так и счет 76.09.

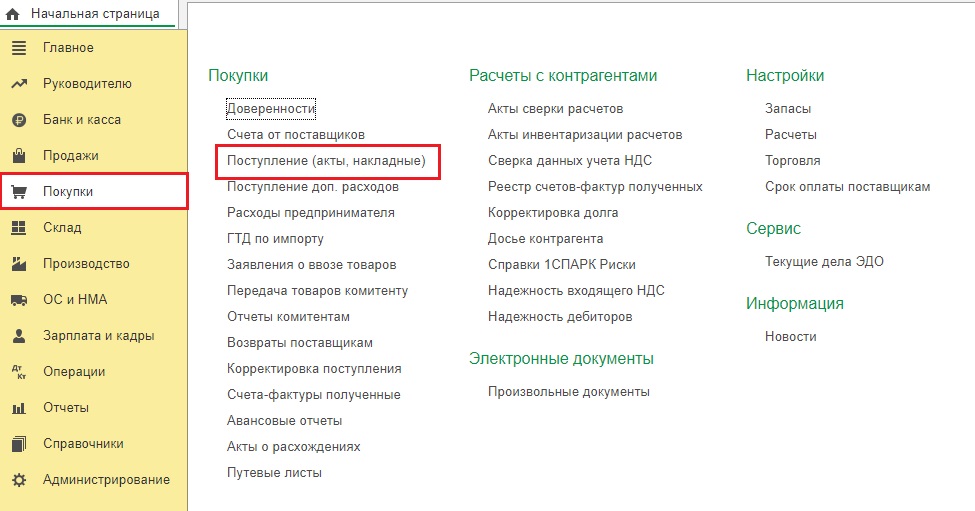

Затем укажем затраты организации. Для этого зайдем во вкладку «Покупки» и кликнем «Поступление (акты, накладные)».

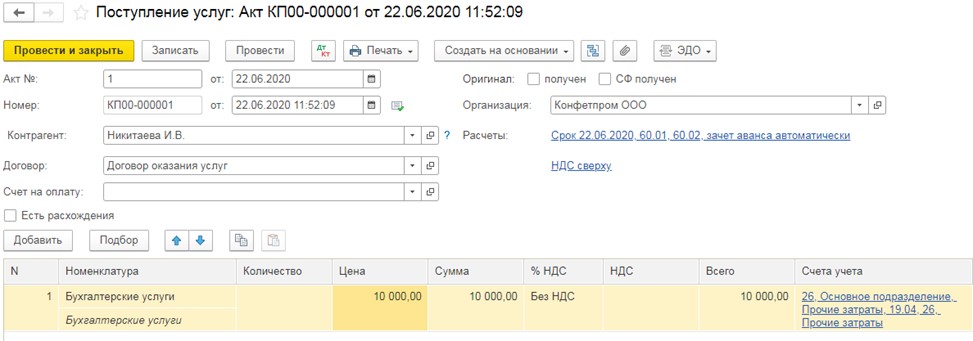

Нажмем на клавишу «Поступление». Затем выберем из выпадающего меню действие «Услуги (акт)».

В строку «Акт №» можно внести номер акта (если он был создан) или номер цифрового чека. В табличной части нужно указать перечень оказанных услуг и к какому расходному счету их можно причислить.

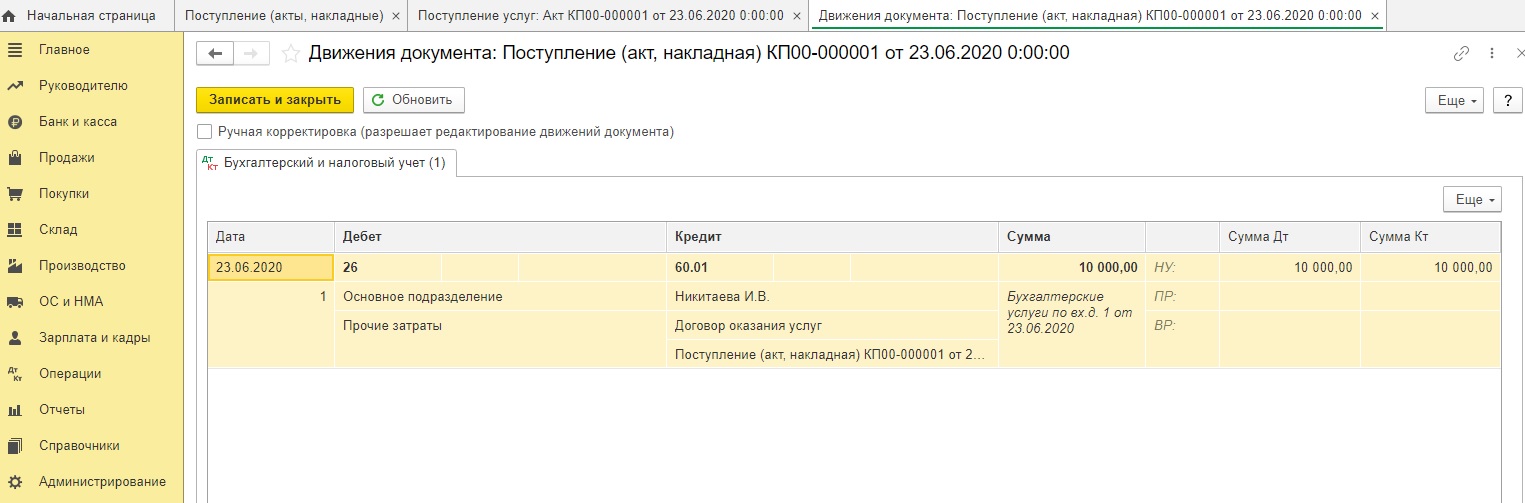

При проведении документа программа сформирует проводки по дебету расходного счёта и в нашем примере кредит 60.01 (или кредит 76.09).

Остались вопросы? Закажите консультацию наших специалистов!