Если работник имеет основания для дополнительных выплат в связи с трудным финансовым положением, рождением ребенка, чрезвычайными ситуациями, смертью членов семьи, компания может предоставить материальную помощь. Некоторые виды выплат предусматривают удержание НДФЛ и страховых взносов, в то время как другие обязательными платежами не облагаются. В статье рассмотрим, как оформить матпомощь в 1С 8.3 Бухгалтерия на трех примерах.

Оформление материальной помощи в 1С, не облагаемой налогом

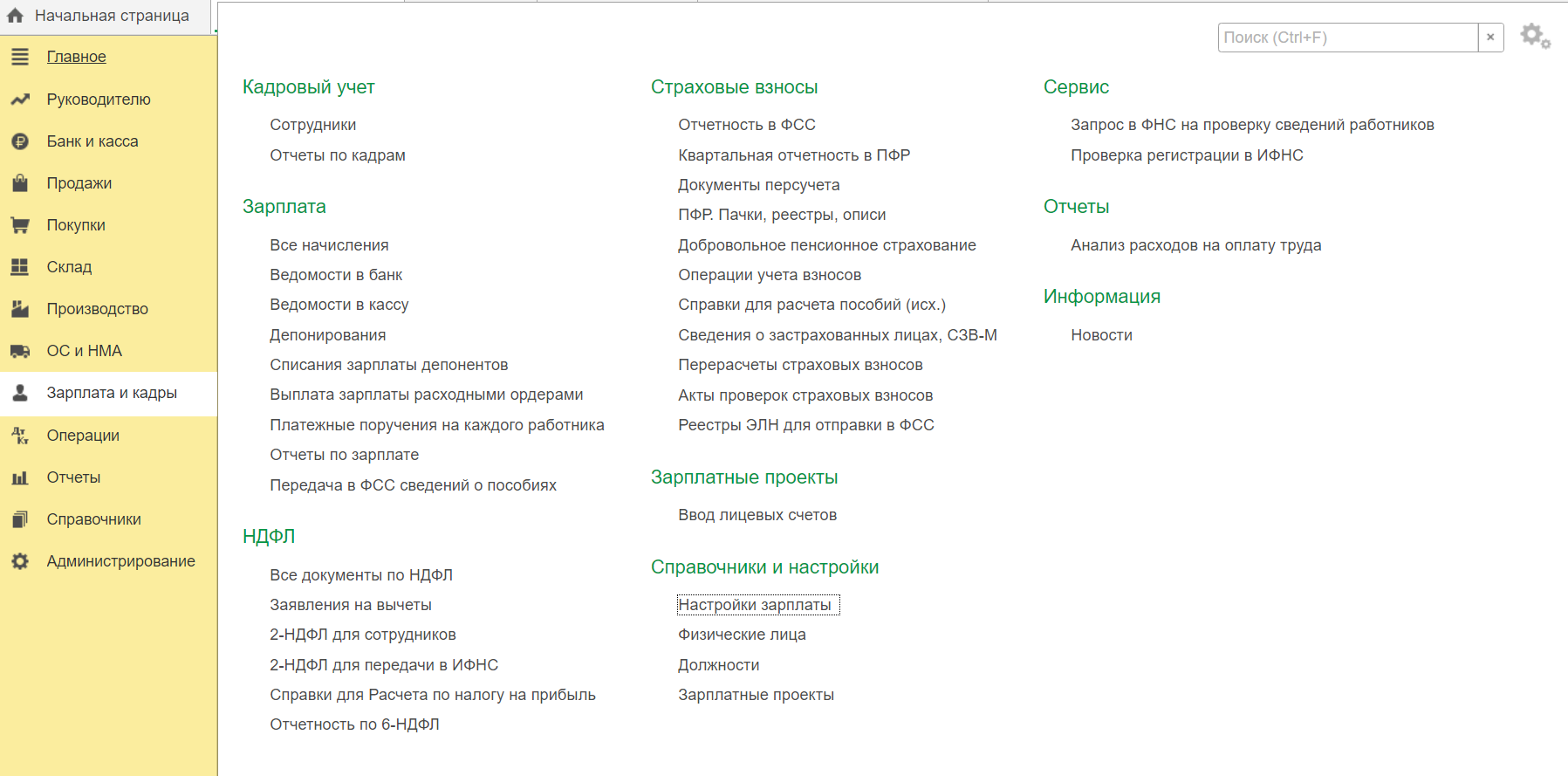

Первый шаг – создание нового вида расчетов с сотрудниками. Обратитесь к разделу «Зарплата и кадры», перейдите на вкладку «Настройки зарплаты».

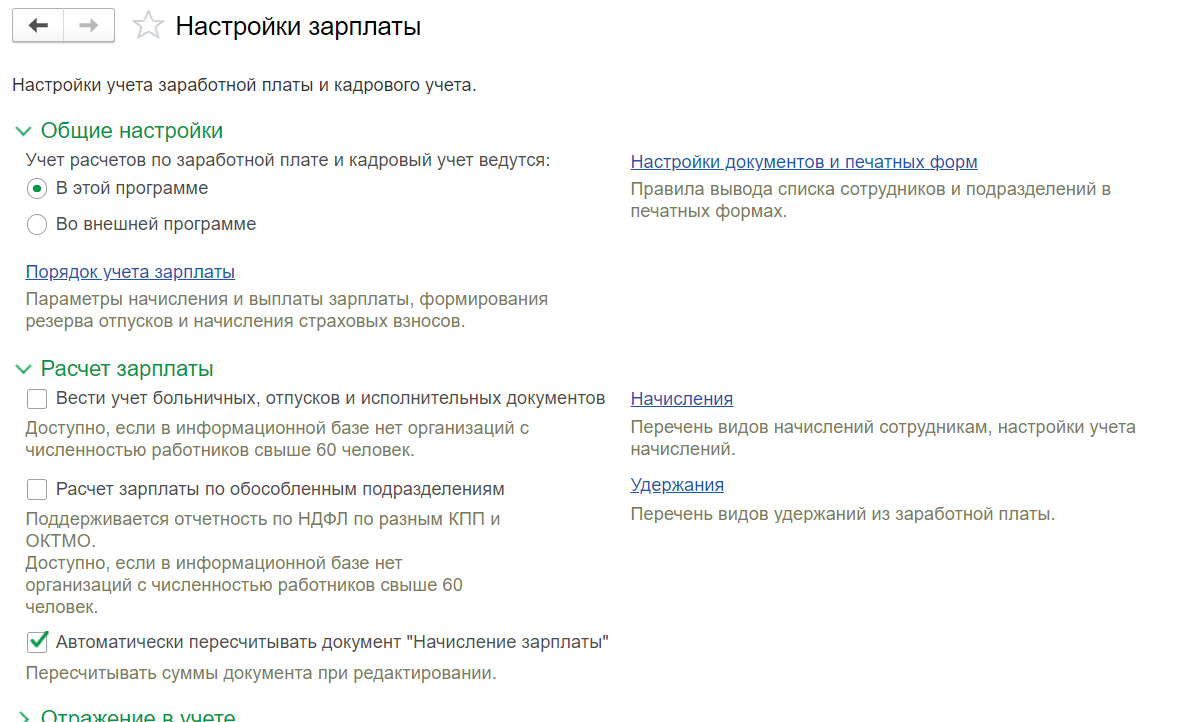

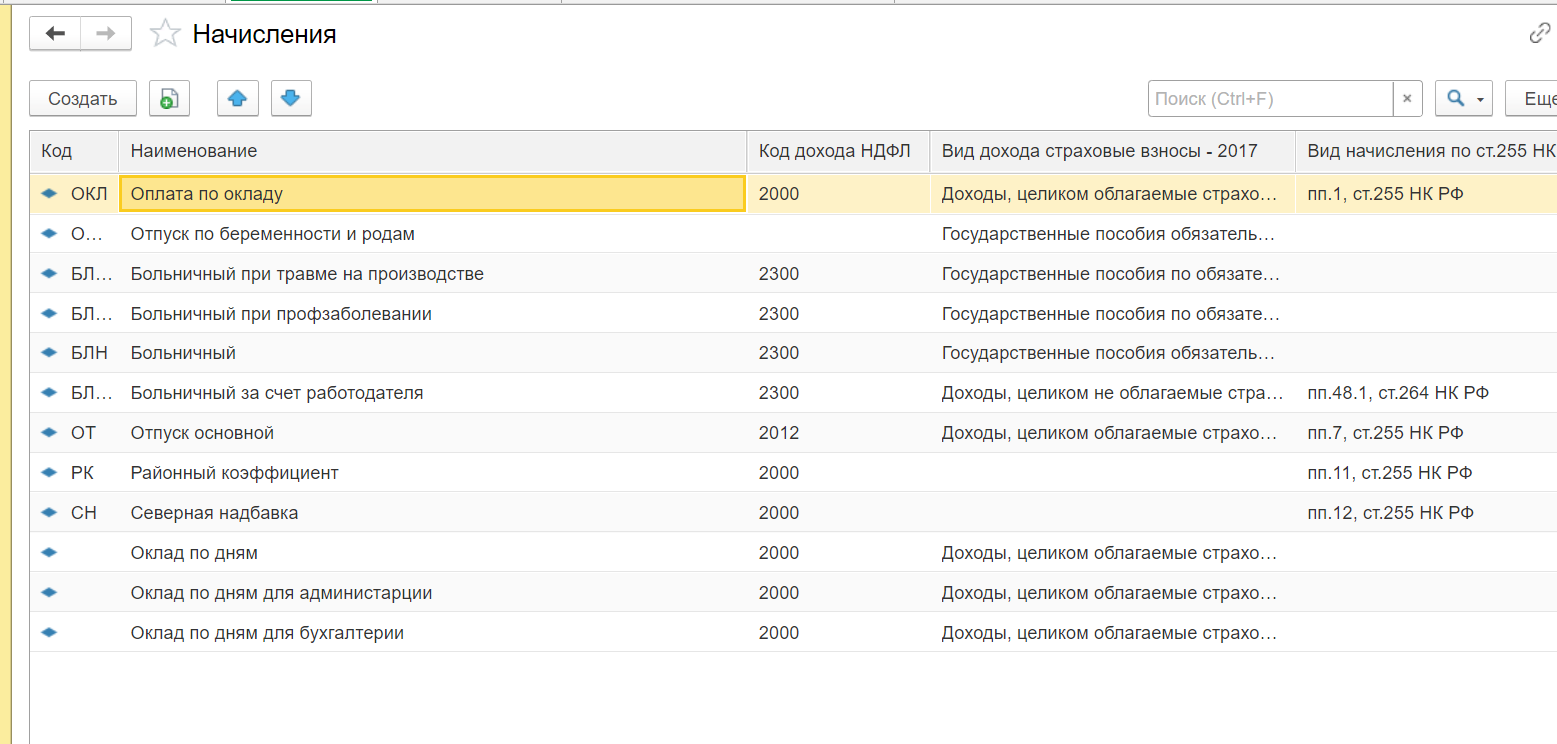

На новой странице откроется форма «Настройки зарплаты». Перейдите на вкладку «Расчет зарплаты» и выберите пункт «Начисления». В новом коне программы будет представлен перечень всех доступных начислений в организации.

Обратитесь к кнопке «Создать» (расположена в верхней панели страницы).

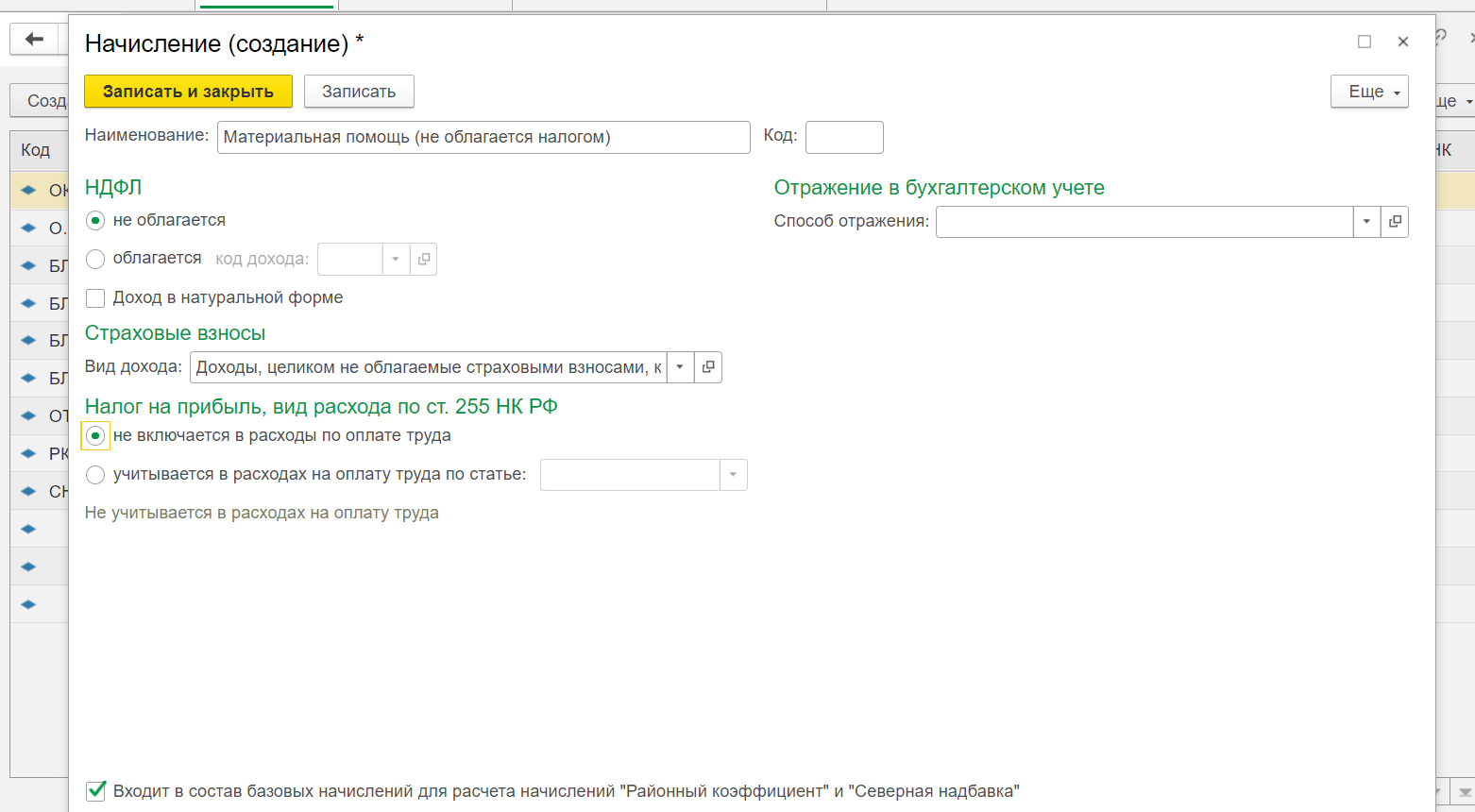

На новой вкладке будет доступна форма создания начисления. Приступите к настройке:

- Укажите наименование выплаты (в нашем случае – «Материальная помощь (не облагается налогом»).

- В подразделе НДФЛ» отметьте галочкой пункт «Не облагается».

- На вкладке страховые взносы выберите пункт «Доходы, целиком не облагаемые страховыми взносами…» из раскрывающегося списка.

- В подразделе «Налог на прибыль» отметьте пункт «Не включается в расходы по оплате труда».

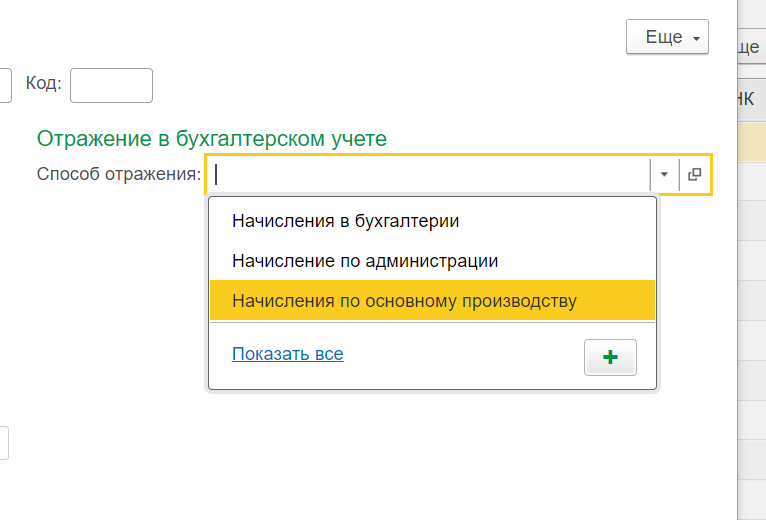

- Укажите способ отражения начисления для сотрудников в бухгалтерском учете. Для этого откройте список и кликните на значок «+» (Добавить). В новом окне будет доступна форма для создания способов учета заработной платы. Вы можете как создать новый способ, так и выбрать его из каталога. В нашем случае используем «Начисления по администрации».

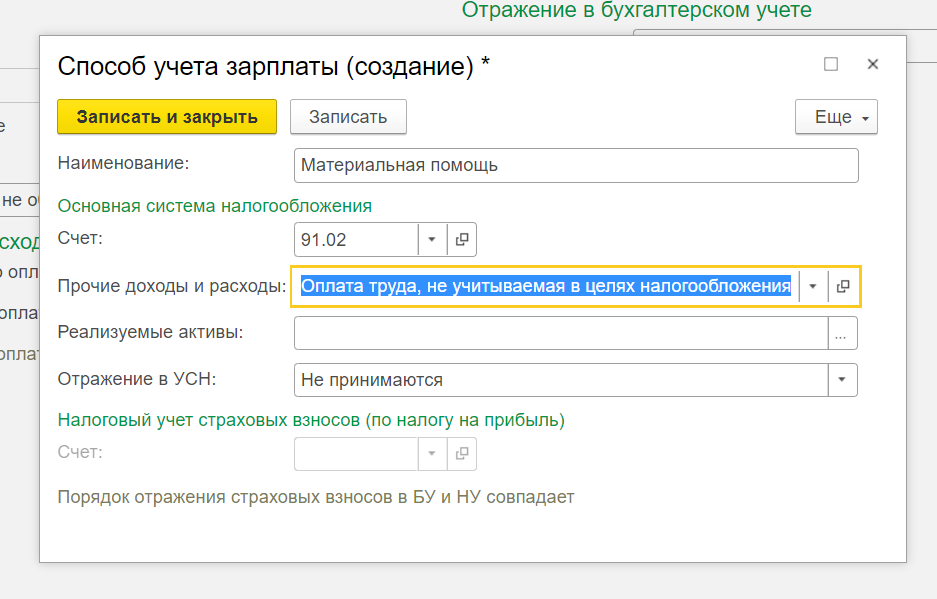

Если необходимо создать новый способ учета заработной платы сотрудника:

- В открывшейся форме укажите наименование (название) способа учета.

- Выберите счет из списка (будет открыт справочник). В данном случае используется счет «91.02» («Прочие расходы»).

- На вкладке «Прочие доходы и расходы» выберите из раскрывающегося списка пункт «Оплата труда, не учитываемая…».

- В разделе «Отражение в УСН» выберите вариант «Не принимаются».

Для того чтобы сохранить способ учета, внимательно проверьте указанные данные и обратитесь к кнопке «Записать и закрыть». Аналогичным способом запишите новое начисление («Материальная помощь (не облагается налогом»).

Как только новый вид начисления добавлен в справочник, его можно использовать для создания документов.

Проведем начисление материальной помощи сотруднику Иванову И.И. в связи с пожаром (чрезвычайной ситуацией). Программа 1С позволяет провести начисление как в отдельном документе, так и вместе с основной заработной платой сотрудника.

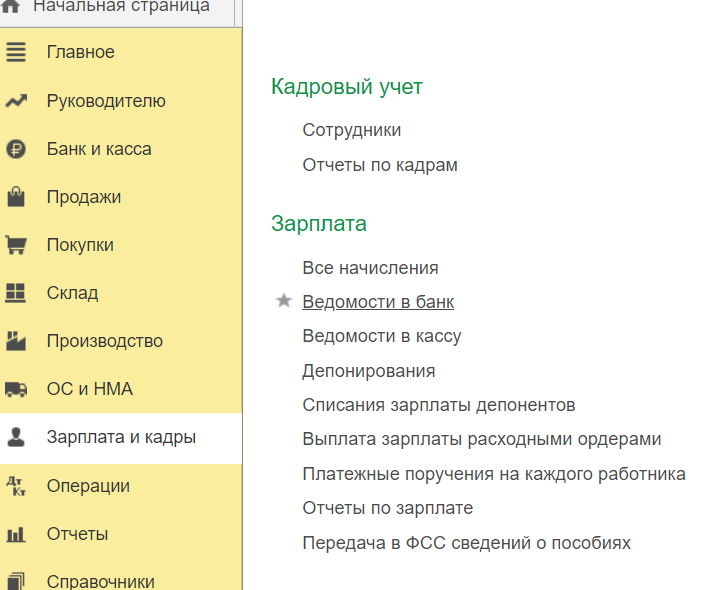

Для того чтобы начислить матпомощь работнику, используя отдельный документ, перейдите на вкладку «Зарплата и кадры», а затем кликните на вкладку «Все начисления».

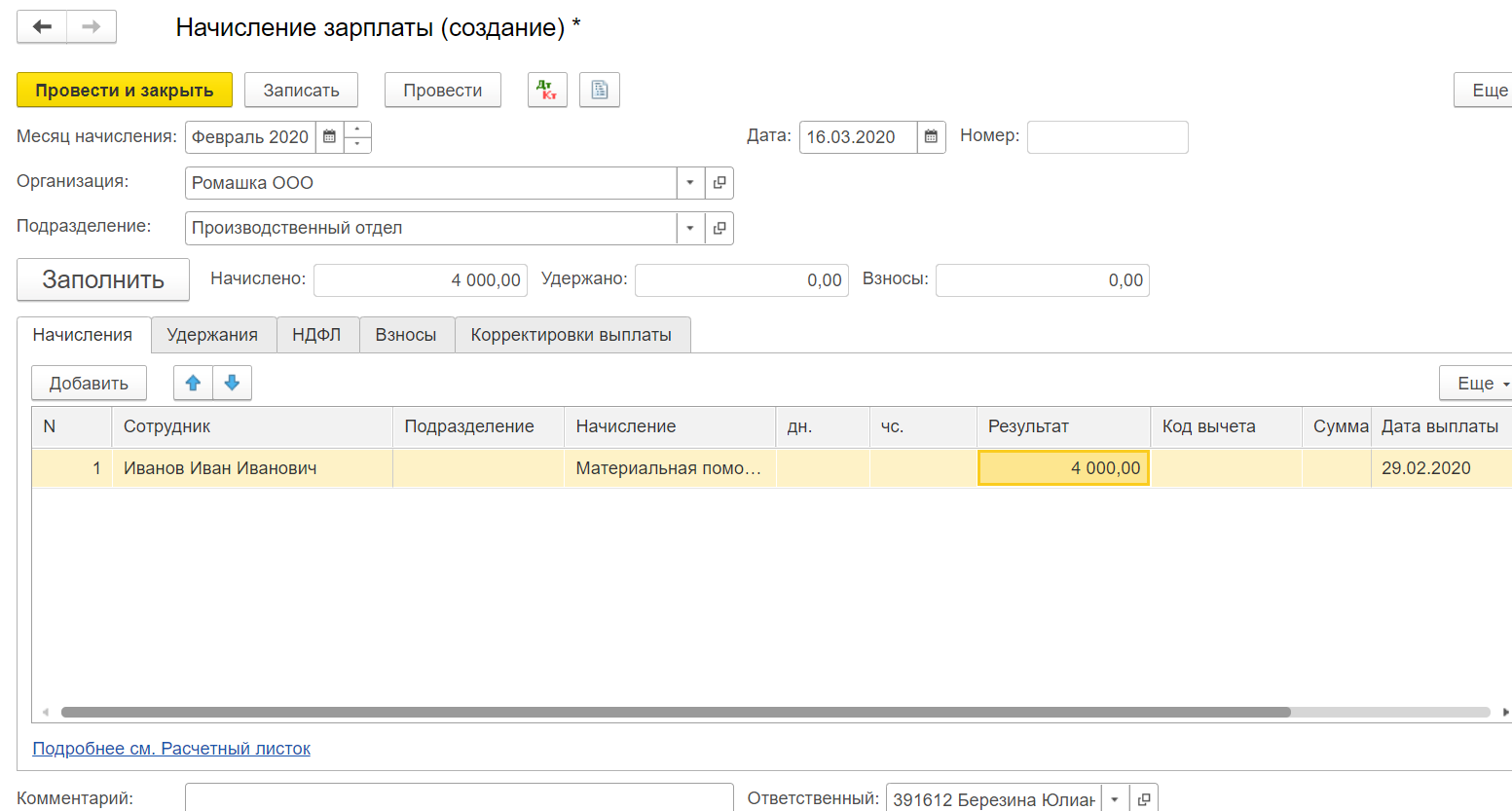

Нажмите на кнопку «Создать» на верхней панели страницы, после чего выберите способ «Начисление зарплаты». В открывшейся форме необходимо указать следующие данные:

- Месяц, за который сотруднику начисляется денежное вознаграждение.

- Организацию (можно выбрать из раскрывающегося списка), подразделение (при необходимости).

- Укажите сотрудника при помощи кнопки «Добавить». Если начислить вознаграждение необходимо сразу по всем работникам выбранного подразделения, кликните на опцию «Заполнить» - данные будут подобраны автоматически.

- После того как данные о сотруднике будут перенесены в документ, нажмите кнопку «Начислить», выбрав из раскрывающегося списка пункт «Материальная помощь (не облагается налогом»).

- В открывшемся окне вручную введите сумму материальной помощи и подтвердите операцию нажатием кнопки «ОК».

Если все шаги выполнены верно, в созданном документе в разделе «Начислено» будет отображена сумма матпомощи. Обратите внимание: разделы «Взносы» и «НДФЛ» должны остаться незаполненными, так как на данную выплату удержания не распространяются.

Для того чтобы сохранить введенные данные, кликните на кнопку «Провести и закрыть». Проверить правильность формирования проводок можно, обратившись к окну проводок.

В правильно сформированном документе матпомощь учитывается по дебету счета «Прочие расходы». При этом сумму документа не идет на расходы по налогообложению.

Оформление матпомощи в связи с рождением ребенка

Для создания документа необходимо создать новый вид расчетов:

- Обратитесь к разделу «Зарплата и кадры», выберите пункт «Настройки зарплаты» - «Расчет заработной платы» - «Начисления».

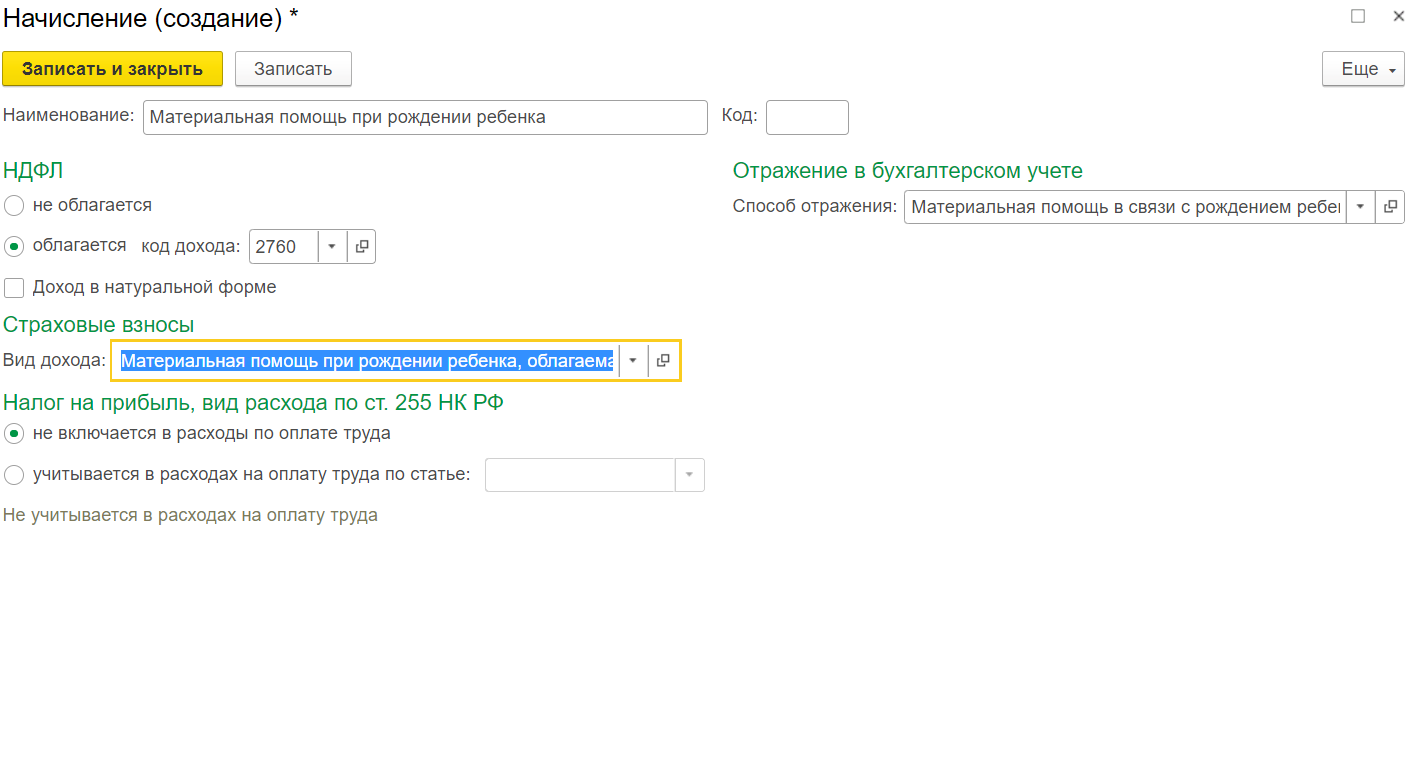

- Приступите к вводу информации в открывшейся форме. Как и в предыдущем случае, пользователю необходимо ввести наименование расчета. На вкладке «НДФЛ» выберите пункт «Облагается». Введите вручную или выберите из справочника код дохода – 2762.

- Укажите вид дохода, выбрав «Материальная помощь при рождении ребенка…» из справочника.

- На вкладке «Налог на прибыль» выберите способ «Не включается в расходы…».

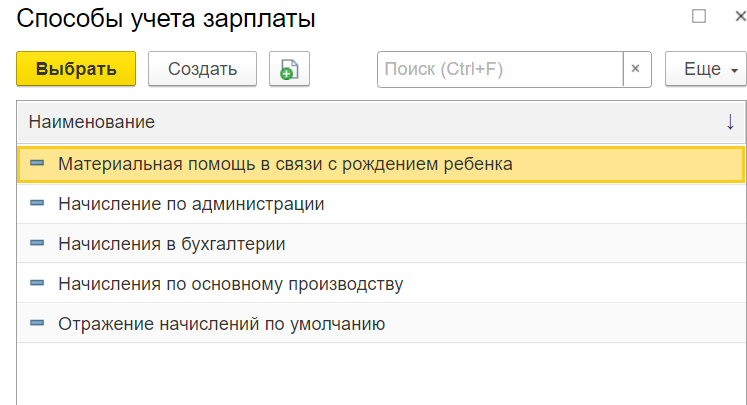

- Укажите способ отражения в бухучете. Как и в предыдущем случае, вы можете выбрать его из справочника или создать самостоятельно. Проведем создание нового способа отражения – в нашем случае это «Материальная помощь в связи с рождением ребенка».

Обратите внимание: в данном случае на вкладке «Счет» необходимо выбрать «Прочие доходы и расходы» - «Прочие внереализационные доходы…». При выборе счета рядом с ним должна отображаться галочка отражения в налоговом учете.

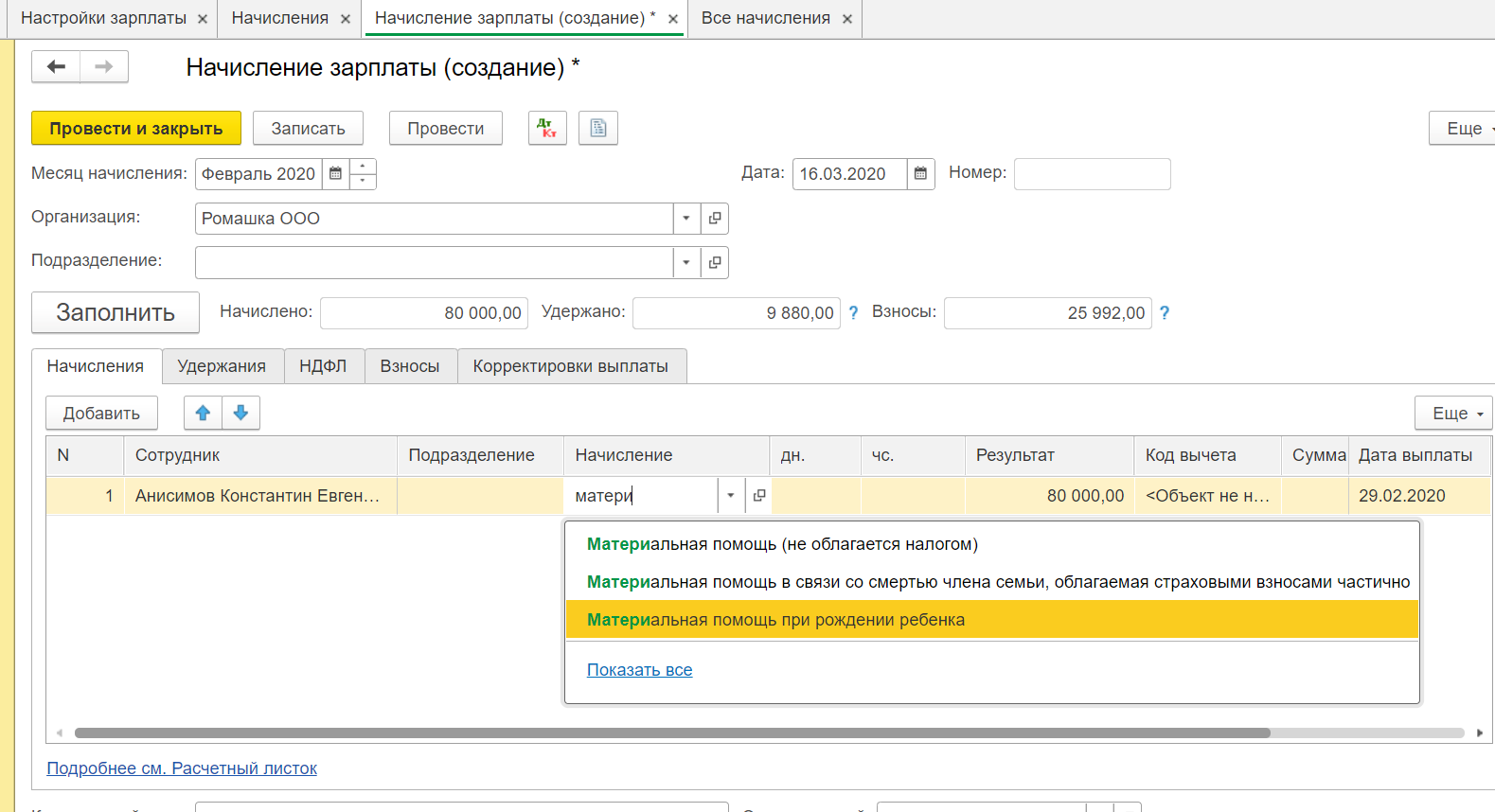

В разделе «Зарплата и кадры» - «Все начисления» - «Создать»:

- Выберите месяц начисления материальной помощи.

- Укажите организацию.

- Выберите сотрудника при помощи кнопки «Добавить».

- Кликните на кнопку «Начислить» и выберите «Материальная помощь в связи с рождением ребенка». Обратите внимание: максимальная сумма, не облагаемая налогом, составляет 50 000 рублей.

В новом окне укажите сумму начисления и подтвердите действие нажатием на кнопку «ОК». В нижней части формы будет представлена информация о сумме доступного для сотрудника вычета. Если она превышает сумму в 50 000 рублей, размер вычета будет равен 50 000 рублей.

В форме начисления будет представлена информация о размере материальной помощи. В ней также будет указан размер налогов (в случае, если сумма лимита в 50 000 рублей превышена).

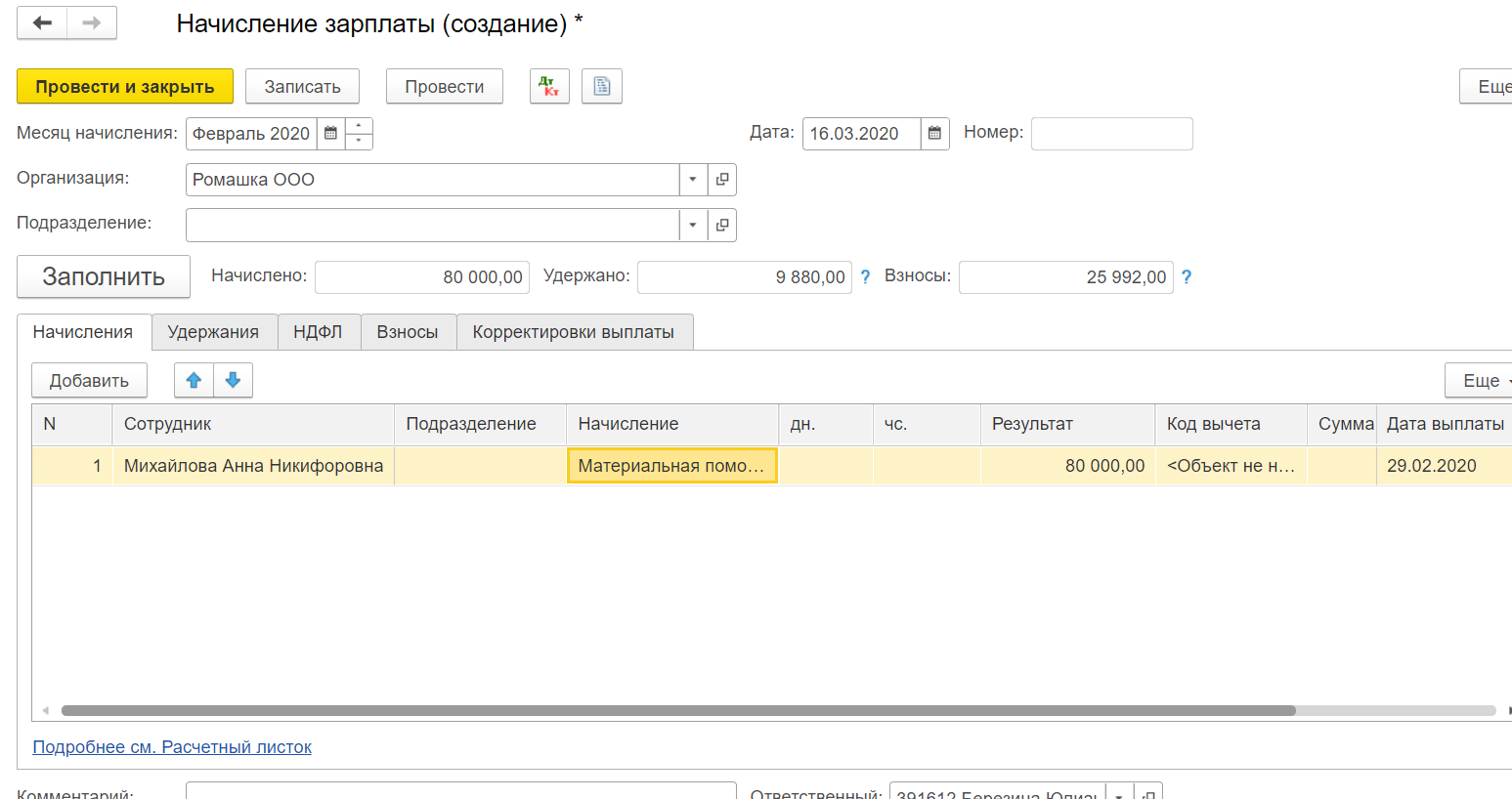

Рассмотрим ситуацию на примере. ООО «Ромашка» необходимо начислить матпомощь сотруднику Михайловой А.Н. в размере 80 000 рублей. В нашем случае:

- Размер налоговой базы для расчета НДФЛ будет исчисляться как разница между планируемой суммой выплаты и доступным лимитом (80 000 рублей – 50 000 рублей = 30 000 рублей).

- Сумма НДФЛ будет равна = 30 000 * 13 % = 3 900 руб.

- Размер страховых взносов = 30 000 * 30,2 % = 9060 рублей.

Для того чтобы сохранить начисление, кликните на кнопку «Провести и закрыть». На основании данного документа можно создать выплату сотруднику из кассы или выплату с расчетного счета компании.

Оформление материальной помощи с лимитом 4 000 рублей

Матпомощь, сумму которой составляет менее 4 000 рублей, также не облагается налогом согласно положениям закона.

Обратите внимание: налоговым периодом на территории РФ признается один календарный год. В некоторых случаях один сотрудник может быть трудоустроен сразу в нескольких компаниях. Если в течение года работник уже получил вычет размером до 4 000 рублей у одного их работодателей (не облагается налогом), то при повторной выплате в другой компании финансовая поддержка облагается НДФЛ.

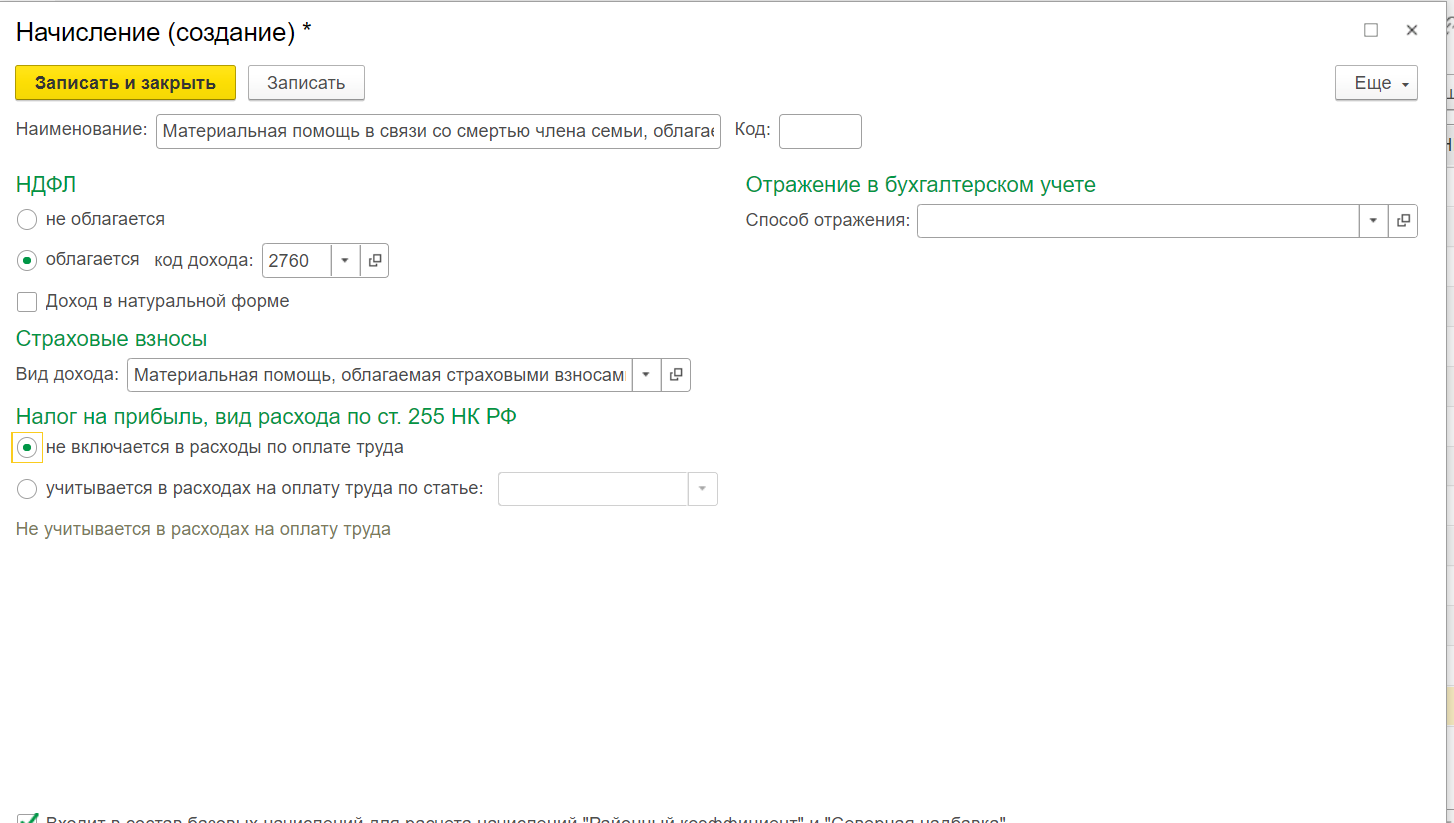

Создадим новый вид расчетов – «Материальная помощь в связи со смертью члена семьи, облагаемая страховыми взносами частично». Перейдите в раздел «Зарплата и кадры» - «Расчет зарплаты- «Начисления». Создайте новый документ, указав следующие данные:

- Наименование расчёта.

- На вкладке НДФЛ – «Облагается», выберите код дохода – 2760.

- В разделе «Вид дохода» укажите «Материальная помощь в связи со смертью члена семьи…».

- На вкладке «Налог не прибыль» - «Не включается в расходы…».

Создайте новый способ отражения, аналогично предыдущему примеру.

Приступите к начислению заработной платы (раздел – «Зарплата и кадры» - «Все начисления» – «Создать»). Укажите месяц, сотрудника (опция «Подобрать»), кликните на кнопку «Начислить» – «Материальная помощь в связи со смертью члена семьи».

На открывшейся вкладке для ввода суммы укажите значение. В нижней части окна будет представлена информация о размере вычета. Если размер финансовой помощи сотруднику более или равен 4 000 рублей, сумма вычета будет установлена в 4 000 рублей. Сохраните данные, нажав кнопку «ОК».

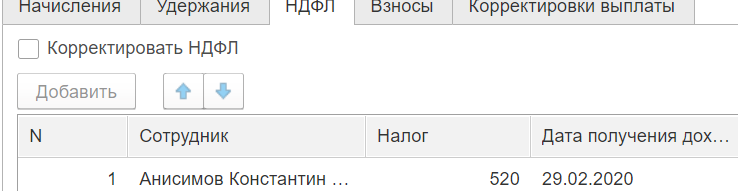

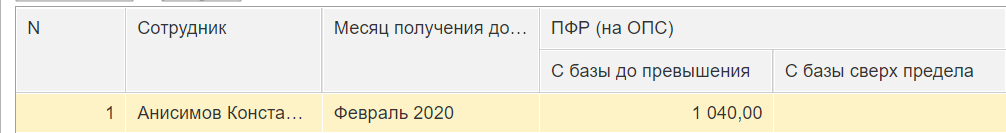

В нашем случае ООО «Ромашка» необходимо создать документ для начисления матпомощи сотруднику Анисимову К.Е суммой 8 000 рублей. Как и в предыдущем случае:

- Налоговая база будет равна разнице между фактической суммой финансовой помощи и доступным лимитом (8 000 рублей – 4 000 рублей = 4 000 рублей).

- Размер НДФЛ к уплате = 4 000 * 13 % = 520 рублей.

- Начисленные страховые взносы составят = 4 000 рублей * 30,2 % = 1 040 рублей.

Для того чтобы сохранить документ, нажмите на кнопку «Провести и закрыть».

Важно: в целях отражения матпомощи в отчетах по страховым взносам и НДФЛ, на основании созданных начислений создайте документы «Операция учета взносов» и «Операция учета НДФЛ».

Остались вопросы? Закажите бесплатную консультацию наших специалистов!