С 2021 г. используется прогрессивная шкала НДФЛ — с доходов более 5 млн. руб. налог удерживается по тарифу 15%. Этот момент нужно настроить в 1С:ЗУП для правильного исчисления подоходного налога.

Ввод прогрессивной шкалы НДФЛ с 2021 года

В гл. 23 НК РФ были внесены корректировки на основании Закона от 23.11.2020 г. № 372-ФЗ. Теперь с 2021 г. тарифы по НДФЛ для российских резидентов:

- 13% с доходов до 5 млн. руб.;

- 15% с доходов больше 5 млн. руб.

Внимание! Сумма доходов рассчитывается по нарастающей с января календарного года.

Данные ставки используются по отношению к доходам резидента, по которым налогооблагаемые базы рассчитываются обособленно (п. 2.1 ст. 210 НК):

- от долевого участия (ст. 275 НК);

- от выигрышей, полученных при участии в азартных играх и лотереях (ст. 214.7 НК);

- от операций с ценными бумагами и производными финансовыми инструментами (ст. 214.1 НК);

- по операциям РЕПО по ценным бумагам (ст. 214.3 НК);

- по займам ценными бумагами (ст. 214.4 НК);

- при участии в инвестиционном товариществе (ст. 214.5 НК);

- от операций с ценными бумагами и производными финансовыми инструментами на счете ИИС (ст. 214.9 НК);

- в виде прибыли контролируемой иностранной организации;

- иные доходы кроме тех, которые облагаются по иным тарифам — 9%, 30%, 35%.

Важно! При исчислении налогооблагаемой базы по НДФЛ по данным доходам учитываются налоговые вычеты по ст. 218-221 НК.

По тарифу 13% без учета увеличения ставки до 15% в 2021 г. облагаются и доходы резидентов при продаже недвижимости или его долей, получении недвижимых объектов по договору дарения, поступлениях по договорам страхования или пенсионного обеспечения (п. 1.1 ст. 224 НК).

Для определенных категорий нерезидентов установлен также тариф 13% по НДФЛ (ст. 224 НК). К ним относятся:

- высококвалифицированные иностранные специалисты;

- участники госпрограммы по переселению в РФ;

- иностранцы, осуществляющие работу в РФ по патенту;

- члены экипажей судов, плавающих под флагом РФ;

- иностранные граждане и лица без гражданства в статусе беженцев или которым предоставлено временное убежище в РФ.

Вычисление НДФЛ по тарифам 13% и 15% проводится аналогично как для резидентов, так и для нерезидентов. Налог исчисляется на дату получения дохода, которая устанавливается по нормам ст. 223 НК. Он рассчитывается по нарастающей с начала календарного года с зачетом сумм, удержанных раньше.

При получении физлицом доходов от нескольких налоговых агентов, каждый из которых не более 5 млн. руб., по окончании календарного года ИФНС рассчитывает налог с общей суммы превышения доходов с 5 млн. руб. После этого налоговики направляют налогоплательщику соответствующее уведомление.

Как рассчитывается прогрессивный НДФЛ в 1С:ЗУП 8 ред. 3

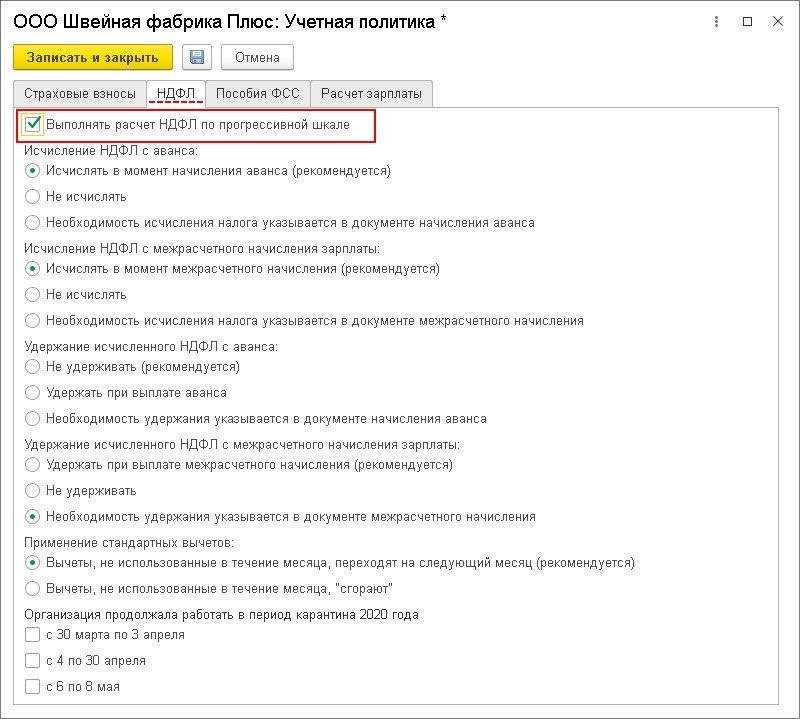

Если хотя бы по одному работнику накоплена нарастающим итогом предельная сумма дохода в 5 млн. руб., в 1С автоматически ставится флажок «Выполнять расчет НДФЛ по прогрессивной шкале». Он устанавливается в настройках учетной политики — можно увидеть в разделе «Настройки», далее «Организации», затем вкладка «Учетная политика и другие настройки», после этого гиперссылка «Учетная политика» и далее вкладка «НДФЛ».

При необходимости или желании пользователь может включить эту настройку заранее.

Рассмотрим пример

Работнику был начислен доход за январь в размере 5,060 млн. руб. В него входила премия за год в размере 5 млн. руб. и оплата труда за январь — 60 тыс. руб.

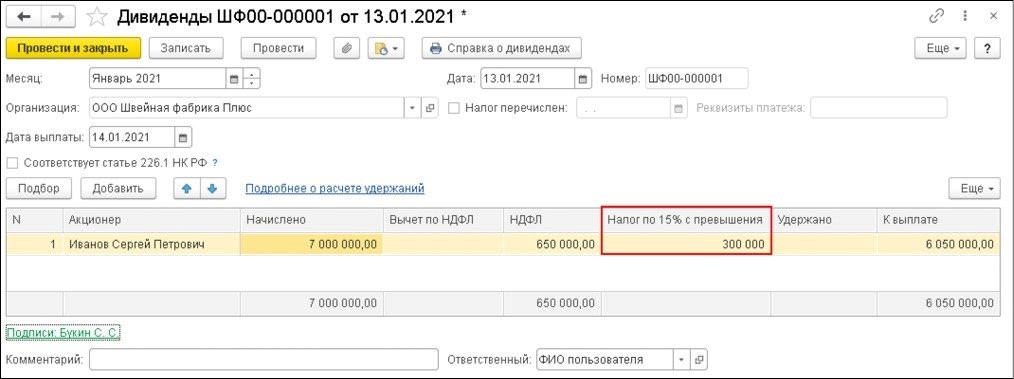

Доход более 5 млн. руб. будет отражаться в отдельном столбце в документах начисления доходов, в т.ч. и по дивидендам резидентов.

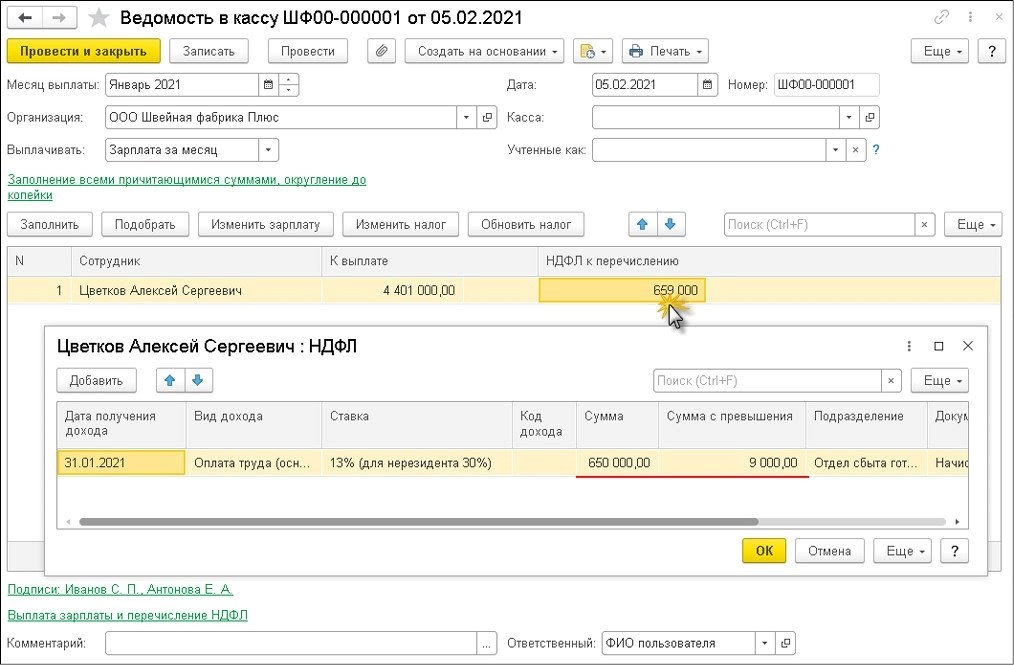

В примере размер такого дохода — 60 тыс. руб., и он будет облагаться по тарифу 15%, т.е. НДФЛ в этом случае 9 тыс. руб. С 5 млн. руб. будет удерживаться налог по тарифу 13% — его размер будет 650 тыс. руб.

Указанная в ведомости на зарплаты сумма НДФЛ будет регистрироваться как размер удержанного налога. При расшифровке этой суммы НДФЛ по разным ставкам указывается отдельно по столбцам.

В дальнейшем планируется, что в отчетах по НДФЛ также будет разделение сумм налога в зависимости от введенной прогрессивной шкалы.

Вне зависимости от того, как настроен расчет налога в 1С с доходов от работы для «льготных» нерезидентов (тариф 13%, а не 30%), исчисление НДФЛ осуществляется нарастающим итогом. Ранее расчет производился независимо при каждом свершившемся факте, связанным с получением дохода.

В 1С:Бухгалтерии 8 ред. 3.0 имеется возможность платить НДФЛ с 2021 г. по тарифу 15% с превышения доходов в 5 млн. руб. Для этого предназначен свой КБК — 182 1 01 02080 01 1000 110.

Что касается налога по тарифу 13%, то он уплачивается на прежний КБК — 182 1 01 02010 01 0000 110.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!