Бухгалтерский учет в 1С

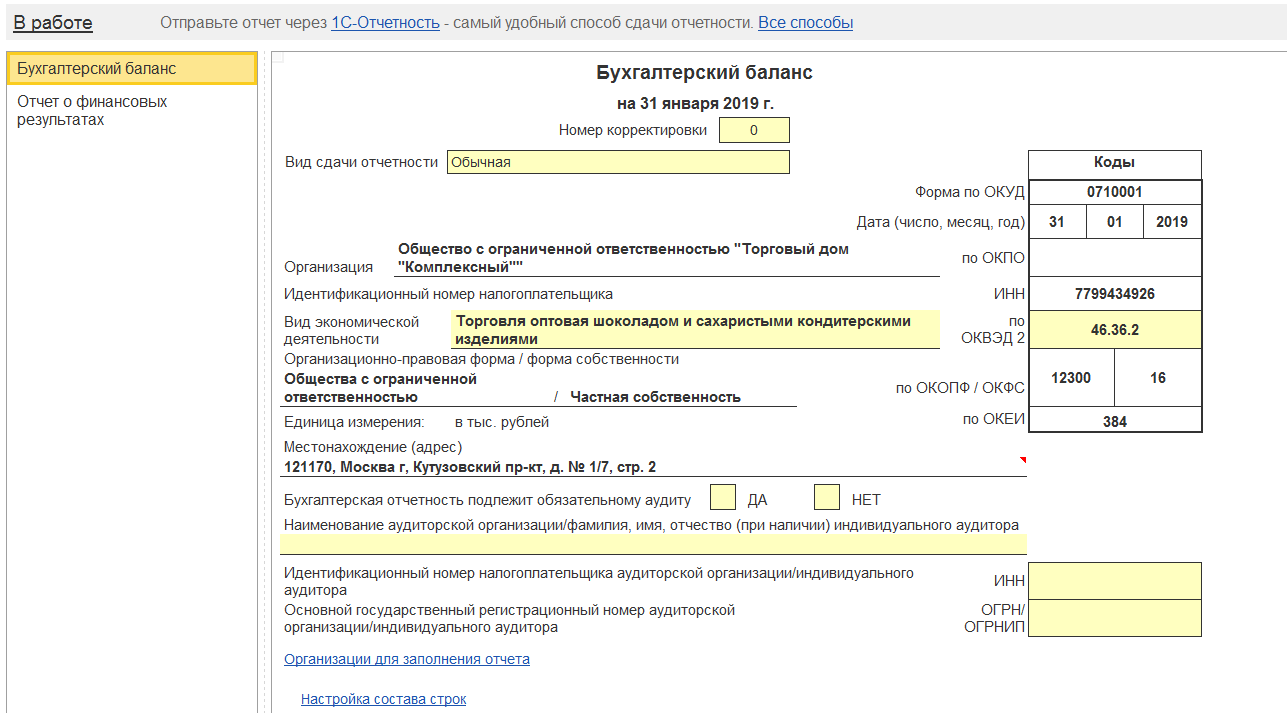

Цель бухгалтерского учета – формирование бухгалтерской отчетности. Для коммерческих организаций, которые не являются малыми, отчетность состоит из бухгалтерского баланса, отчета о прибылях и убытках и приложений к отчету.

Баланс состоит из двух разделов: актив и пассив. Первый раздел содержит данные об имуществе предприятия, а второй – об источниках его формирования. Итого по разделам называется валютой баланса и должно быть равно между собой.

В течение периода все операции в базе отражаются проводками. Их отражение и состав бух. отчетности определяются учетной политикой организации, которая составляется на каждый год.

Перед формированием отчетности необходимо выполнить регламентные операции по закрытию месяца, которые выполнят все необходимые расчеты и сформируют недостающие движения в программе. Если этого не сделать, в противном случае равенство баланса может быть не выполнено и это будет являться ошибкой.

После этого в окне 1С-Отчетности или из всплывающих на рабочем столе задач, создаем и заполняем отчеты.

Если организация является малым предприятием, то используем другую форму – упрощенную.

Титульный лист заполняется по данным из справочника «организации». Графы отчетов можно расшифровать, и увидеть, по данным каких счетов и субконто сложилась та или иная цифра в отчете.

Налоговый учет в 1С

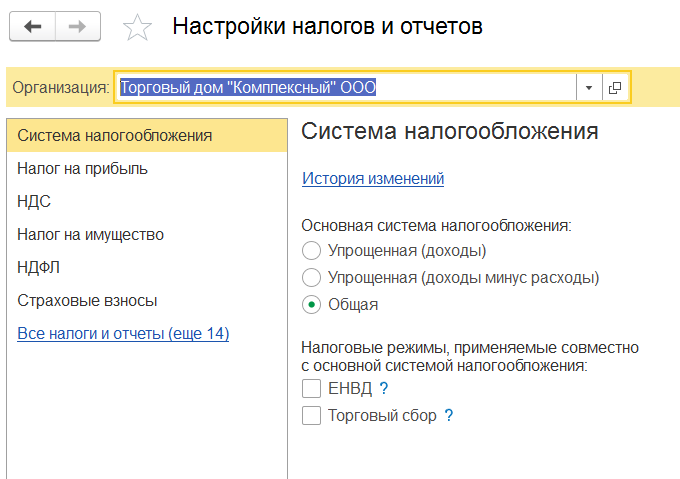

Этот вид учета определяется выбранной системой налогообложения:

- Общая;

- Упрощенная (доходы);

- Упрощенная (доходы - расходы);

- ЕНВД;

- Патент.

Установить систему налогообложения можно при создании новой базы или в разделе «Налоги и отчеты».

Давайте подробней рассмотрим те из них, с которыми возникает большее число ошибок и сложности.

Общая система налогообложения

Главной особенностью ОСНО является уплата налога на прибыль и НДС. Возможно совмещение с ЕНВД.

НДС

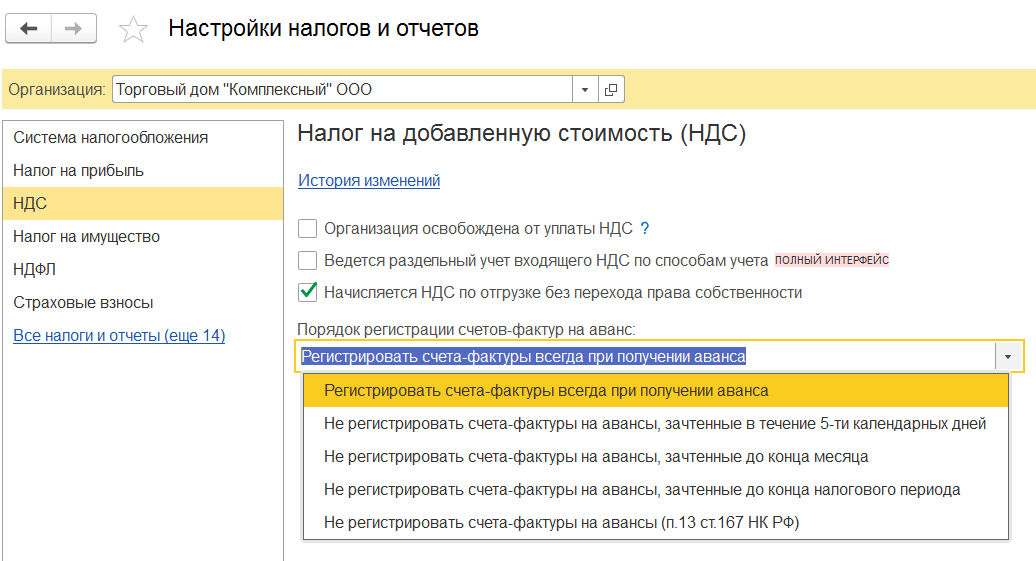

На соответствующей закладке в настройках укажем, имеем ли мы право на льготы, как будем начислять налог в случае, если право собственности не перешло, а так же каким образом будем регистрировать счета-фактуры на аванс. Все эти параметры будут влиять на заполнение декларации.

Хорошим подспорьем будет использование сервиса 1С:Контрагент, который позволяет создавать новых контрагентов в справочнике и автоматически заполнять по ним данные по ИНН из ЕГРЮЛ. При заполнении адресов используйте классификатор ФИАС. Все это позволит корректно выписывать счета-фактуры и увидеть ошибки в счетах-фактурах от поставщиков. Использование сервиса позволит распознать обособленные подразделения крупных организаций.

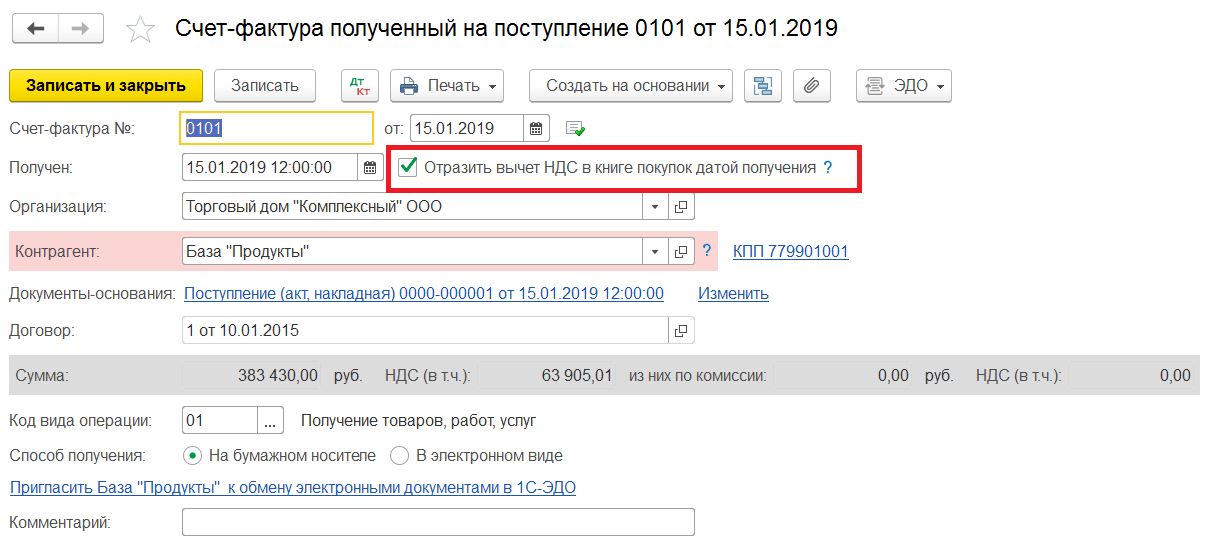

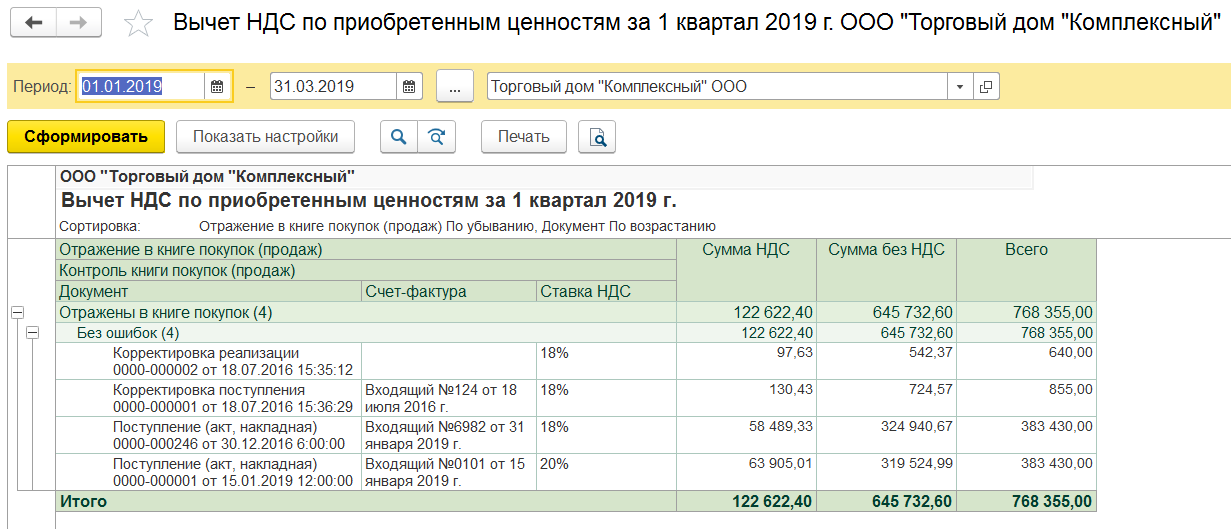

Зарегистрировать входящий счет-фактуру можно напрямую из документа «поступление товаров и услуг». Обратите внимание на галочку. Если выбрана настройка отразить вычет, то счет-фактура сразу попадет в книгу покупок датой получения. Если нет, то необходимо будет сформировать отдельный документ по записям книги покупок, который заполнит данными отчет.

Исходящий счет-фактуру можно выписать по гиперссылки в документе «реализация товаров и услуг». Нумерация должна быть строго соблюдена.

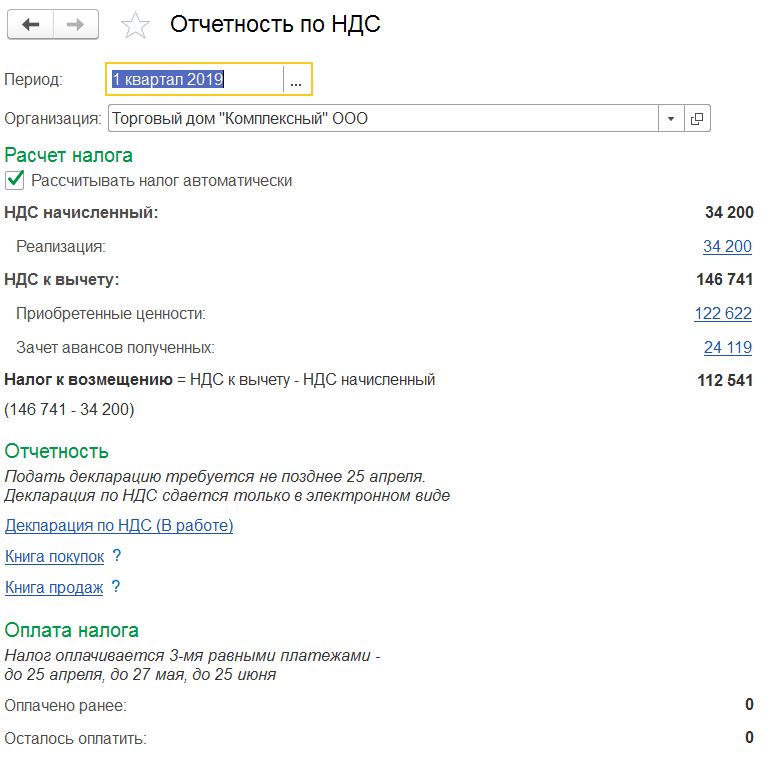

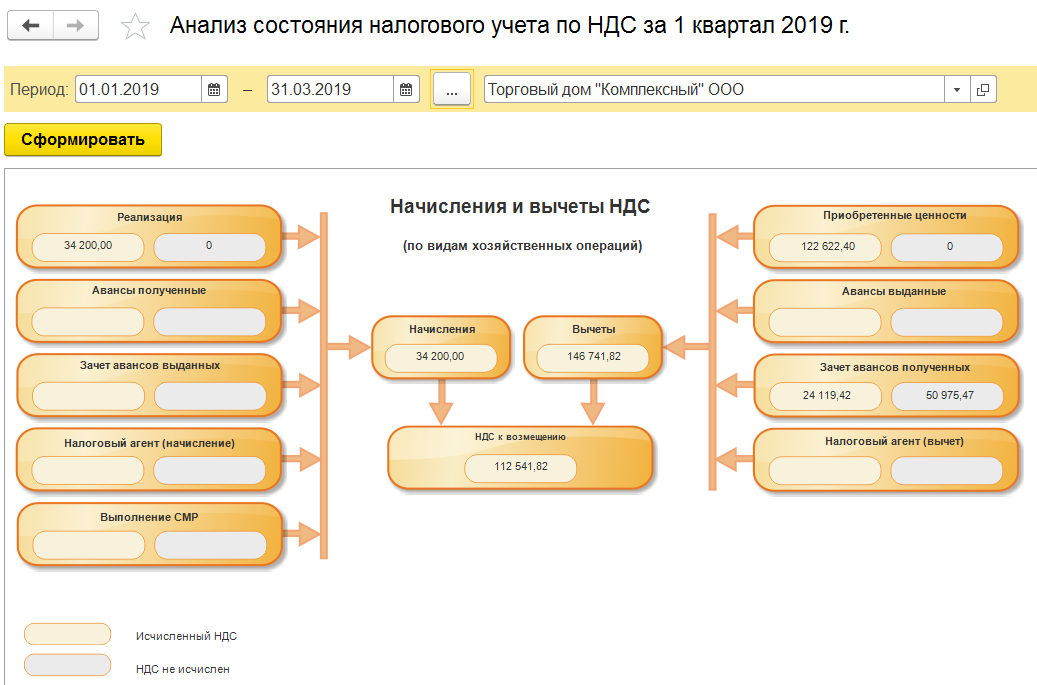

Далее идем в раздел «Отчеты», «Отчетность по НДС», откроется окно помощника. Необходимо выбрать период и организацию. Программа предложит выполнить регламентные операции: провести документы, сформировать записи книг покупок и продаж, выполнить экспресс-проверку ведения учета. Из этого окна можно сформировать декларацию, и отдельно книгу покупок и книгу продаж. 1С:БП 3.0 подскажет срок подачи отчета и срок уплаты налога.

После того, как создали отчет, необходимо его проверить. Есть несколько видов проверок. Проверяем файл – выгрузку. Проверяем контрольные соотношения. Проверяем контрагентов. 1С:БП 3.0 выдаст список ошибок, если они есть. Для более подробной информации можно расшифровать графы отчета.

После исправления всех ошибок, декларацию можно выгрузить для отправки через стороннюю программу, а можно воспользоваться сервисом 1С:Отчетность и отправить в ИФНС напрямую из программы.

Если у вас возникли трудности, вопросы, или просто необходимо обновить вашу программу, специалисты компании «Первый Бит» всегда рады помочь.

Налог на прибыль

Обязательно проверьте, что в карточке организации у вас указана регистрация в налоговом органе и код ОКТМО. Если организация применяет ПБУ 18/02, необходимо поставить соответствующую галочку в учетной политике. Это означает, что будет вестись учет по постоянным и временным разницам.

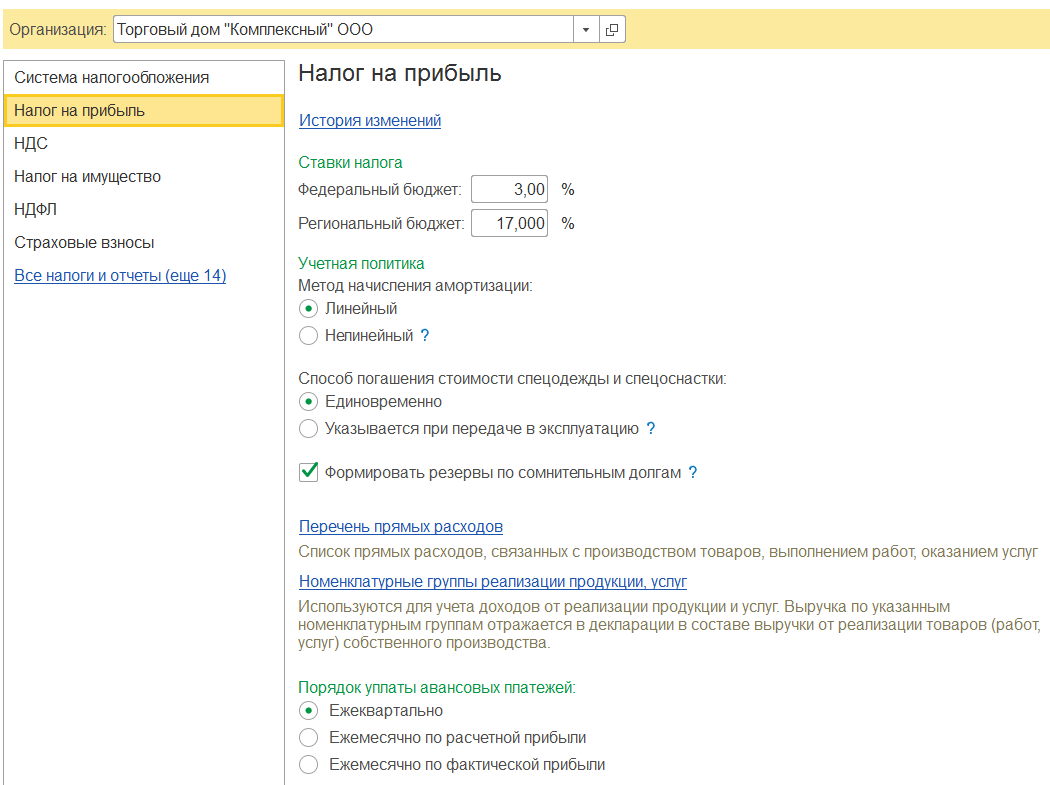

После этого перейдем в настройку по налогам, на закладку по налогу на прибыль. Там должны быть указаны процентные ставки в федеральный и местный бюджет. Метод начисления амортизации (линейный или нелинейный), метод погашения стоимости спецодежды в налоговом учете. Особое внимание стоит обратить на перечень прямых расходов. Если он пуст, программа предложит его заполнить на основании налогового кодекса. Стоит проанализировать статьи затрат, которые отражены на 20 и 25 счете, какой у них вид расхода и внести эти статьи в данный перечень, если они не подпадают под общее правило. Этот список позволит в декларации корректно заполнить строки по прямым и косвенным расходам, а также сформировать корректные проводки по налоговому учету.

Выберем порядок уплаты авансовых платежей: каждый квартал, каждый месяц (по расчетной или фактической прибыли).

Стоит обратить внимание на справочник «Прочие доходы и расходы», в них есть признак НУ. Это означает, что в операциях, где есть данное субконто, будут сформированы проводки по налоговому учету, или с признаком НЕ и не попадут в расчет налога на прибыль.

В конце отчетного периода выполните регламентные операции по закрытию месяца. Программа сформирует движения по закрытию затратных счетов, распределению расходов и расчету по налогу на прибыль. После этого можно посмотреть справку-расчет, а также регистры налогового учета, их можно открыть в разделе «отчеты». После этого можно перейти в раздел 1С-Отчетность и создать, заполнить декларацию по налогу на прибыль.

В декларации можно проверить файл выгрузки и проверить контрольные соотношения. Можно расшифровать графы, это позволит увидеть, по каким счетам и субконто попали цифры в декларацию.

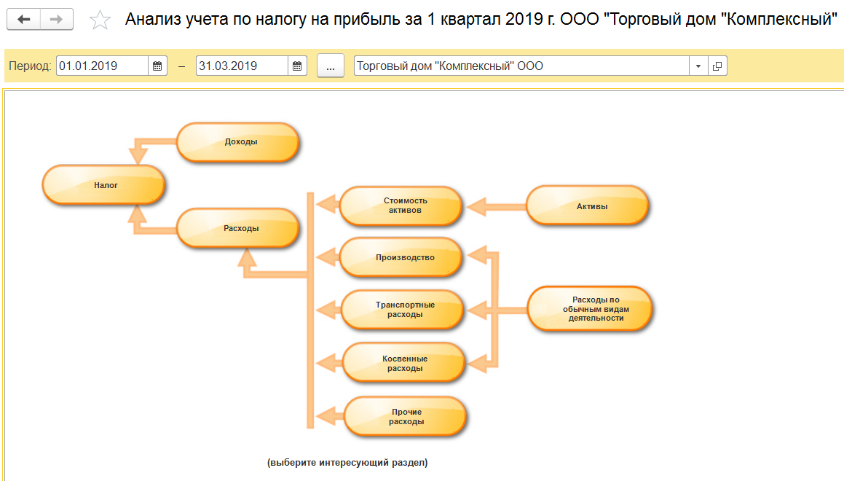

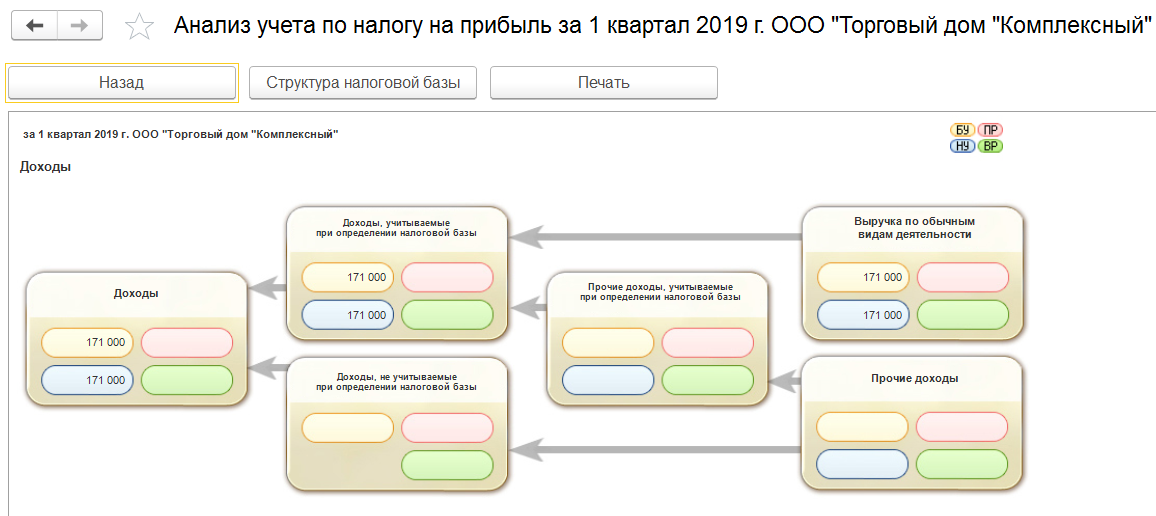

Для более детальной проверки формирования налога на прибыль воспользуйтесь отчетом «Анализ учета по налогу на прибыль». Он позволит подробно увидеть расходы по разным контурам учета, увидеть разницу между БУ и НУ, проверить соотношение БУ и НУ, а так же детализировать информацию до документа-регистратора, что позволит выявить и исправить ошибки в учете.

После всех проверок декларацию можно выгрузить в файл для отправки через стороннюю программу или отправить напрямую через сервис 1С:Отчетность.

Напоминаем вам, что 1С:БП 3.0 необходимо своевременно обновлять, чтобы в программе своевременно отражались все изменения законодательства. Заключите договор регулярного сопровождения с компанией «Первый Бит». Наши специалисты всегда проконсультируют вас по вопросам работе в программе.

УСН (доходы минус расходы)

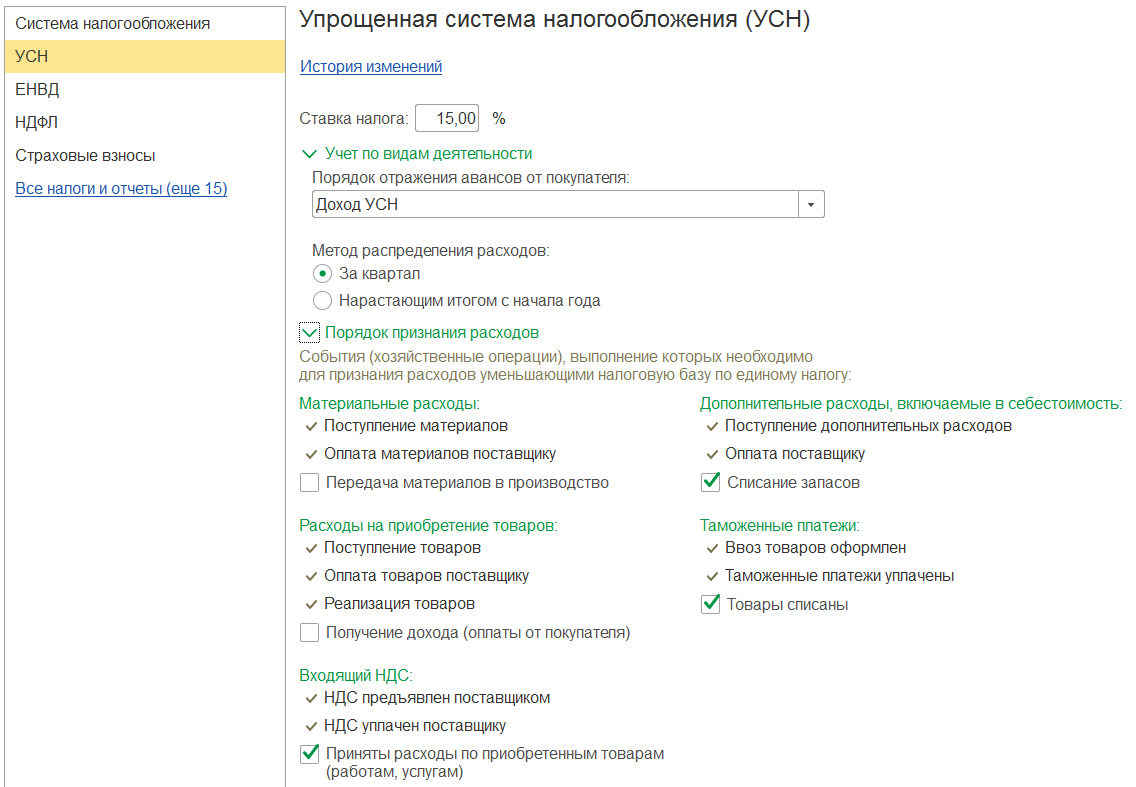

В меню «Налоги и отчеты» должна быть установлена эта система. Укажем, есть ли у нас совмещение с ЕНВД и торговый сбор. Если организация перешла с общей системы на УСН, тогда необходимо отразить этот факт и поставить дату.

Далее на закладке «УСН» проверяем ставку налога и укажем дополнительные галочки в случае, если момент признания расходов отличается от общепринятого. А именно, материальные расходы признаются строго после оприходования поступлением товаров и услуг и проведением оплаты поставщику. Можно добавить третье условие – передача в производство.

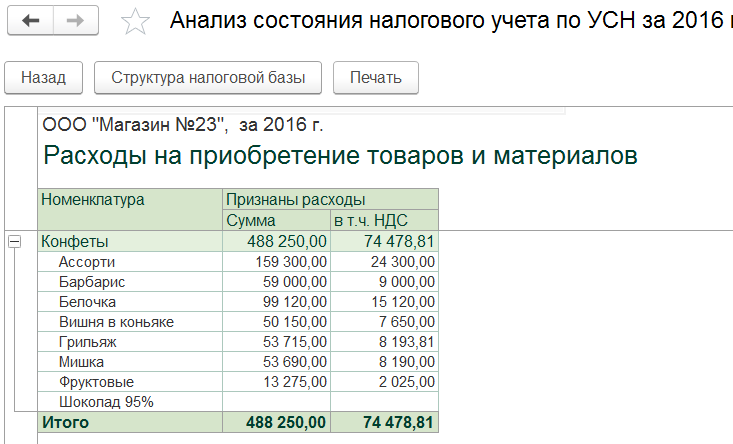

Для товаров есть три условия: оприходование товаров поступлением товаров и услуг, оплата поставщику, продажа покупателю документом реализация товаров и услуг или отчет о розничных продажах. Можно добавить еще одно условие – получение оплаты от покупателя.

Если хотя бы одно из условий не выполнено и пока все необходимые условия не будут выполнены, расход не будет признан в книге учета доходов и расходов.

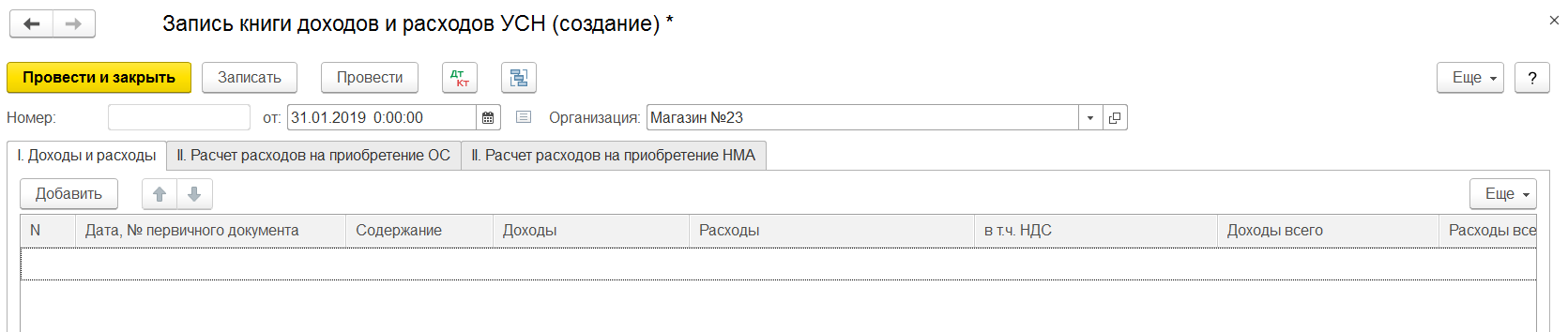

Обратите внимание, все движения по налоговому учету при УСН отражаются в специальных регистрах, именно по ним формируется книга. Проводки на бухгалтерских счетах не попадают в книгу и не влияют на ее заполнение. Поэтому, если вы делаете проводки документом «Операция, введенная вручную», на налоговый учет они не повлияют. Для этого существует документ «Запись книги доходов и расходов УСН».

После того, как все первичные документы отражены в информационной базе, выполните закрытие месяцев. Программа сделает регламентные операции, сформирует движения по налоговым регистрам и рассчитает налог. После этого можно сформировать декларацию и заполнить книгу.

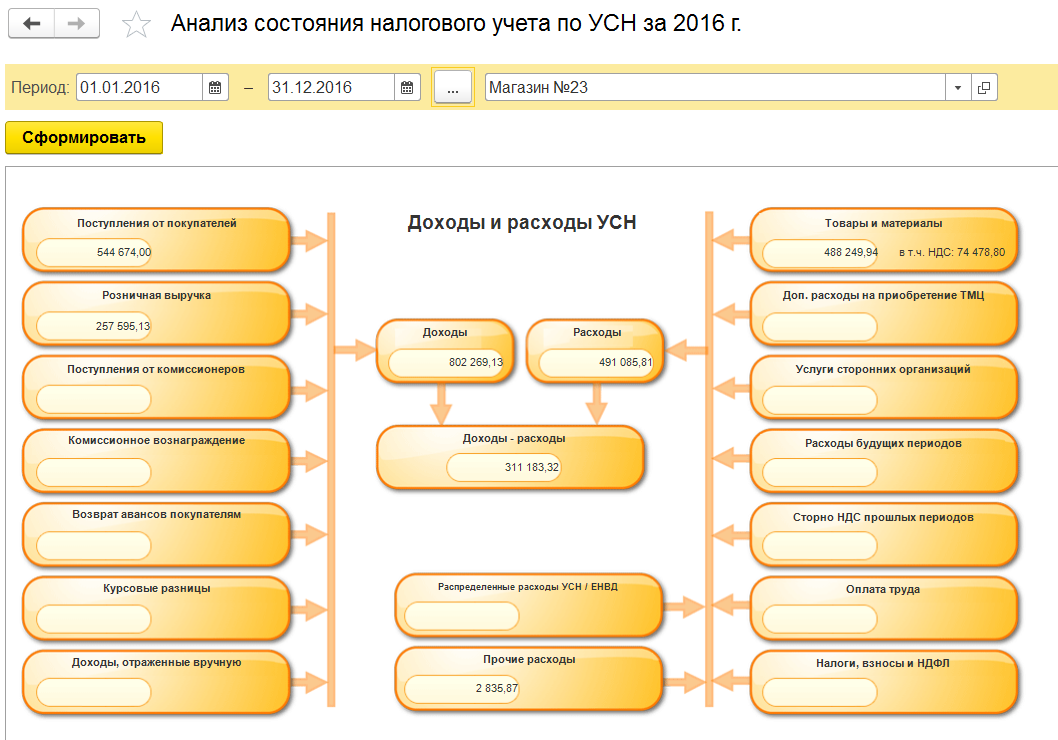

В декларации есть несколько видов проверок: проверка файла выгрузки и проверка контрольных соотношений. Помочь в поиске и исправлении ошибок вам поможет отчет «Анализ учета по УСН». В нем можно посмотреть состав доходов и расходов, проанализировать, какие данные туда попали и отобразить документы-регистраторы, в которых можно исправить ошибки учета.

ЕНВД

Постоянно сталкиваемся с ситуацией, когда в организации применяется несколько систем: ОСНО + ЕНВД, или УСН + ЕНВД. Операции путаются и попадают в книгу доходов и расходов УСН, вместо того, чтобы отразиться на ЕНВД.

В настройках программы должно быть указано применение двух систем. Если мы занимаемся продажей товаров, в документе по тем товарам, которые мы продаем по ЕНВД, должен стоять счет выручки 90.01.2 и счет себестоимости 90.02.2. Обратите на это внимание. Программа выделяет для себя эту систему налогообложения, когда используются счета с особым порядком налогообложения. А еще используется вспомогательный счет УСН.01.

В отчете о розничных продажах отражается получение оплаты от покупателя. В карточке вида оплаты указывается банк и договор с банком. Очень важно, если эта оплата и комиссия банковская должна пройти по ЕНВД, то по этому договору должны быть отражены операции только по этой системе. Для основной системы заведите свой отдельный вид оплаты и свой отдельный договор с контрагентом.

Прежде, чем формировать декларацию, проверьте в настройка по налогам закладку ЕНВД. Там должны быть указаны виды деятельности, ИФНС, куда будет уплачиваться налог, и параметры для его расчета.

Заключение

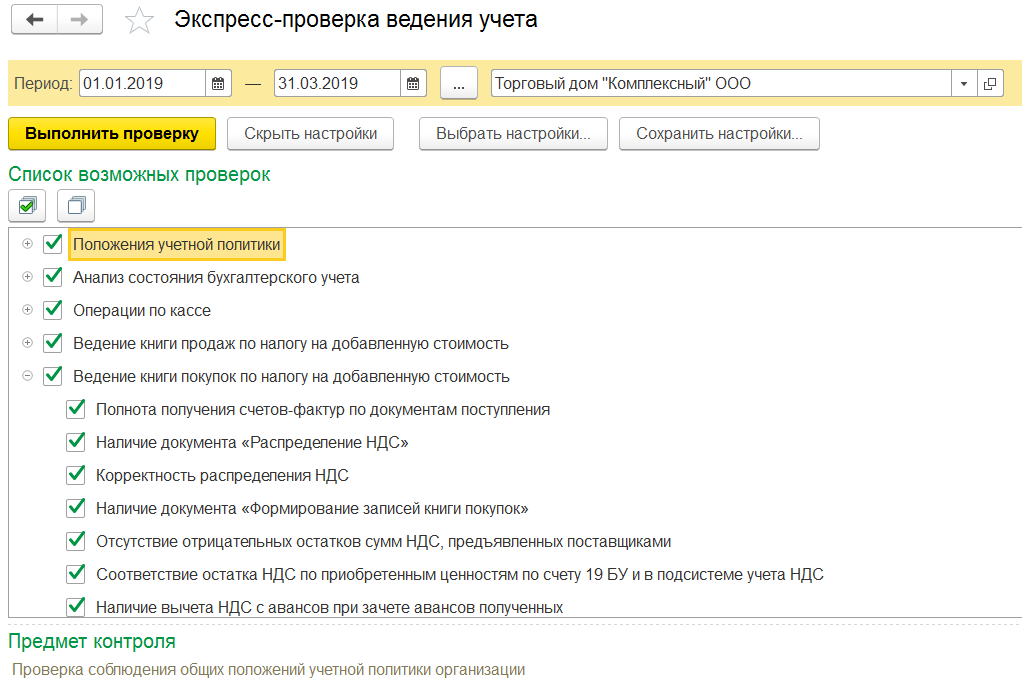

Рекомендуем своевременно обновлять программу, чтобы в нее поступали все изменения законодательства, выполнять регламентные операции, а также воспользоваться еще одним интересным инструментом - экспресс-проверка ведения учета.

Ее можно найти в разделе отчеты. В настройках можно выбрать сразу все виды проверок. Программа не только проверит корректность ведения учета, она отобразит все найденные ошибки и подробно опишет, из-за чего они могут быть и каким способом их можно устранить.

Пользоваться ей можно неограниченное количество раз и это штатный механизм программы, не требующий дополнительных вложений.

Специалисты компании «Первый Бит» всегда рады помочь вам с настройкой и сопровождением программ 1С.