Тем специалистам, кто первый раз будут готовить отчетность по форме 6-НДФЛ, будет полезно ознакомиться с пошаговой инструкцией, которая рассказывает о работе с программой "1С:Зарплата и управление персоналом 8", в редакции №3.

Как корректно заполнить титульный лист 6-НДФЛ

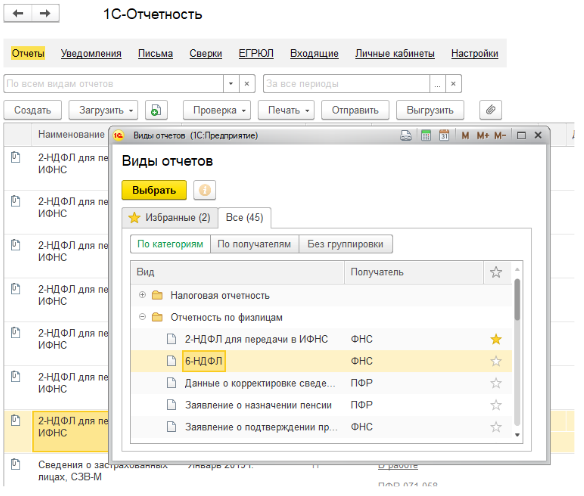

Чтобы активировать в платформе «1С:Зарплата и управление персоналом 8» нормативный отчет 6-НДФЛ, пользователь должен перейти во вкладку "Отчетность, справки". Она расположена во вкладке "1С Отчетность". Затем нужно выбрать опцию "Создать", далее активировать вкладку "Виды отчетов" - "Отчетность по физическим лицам" и выбрать вид декларации - 6-НДФЛ.

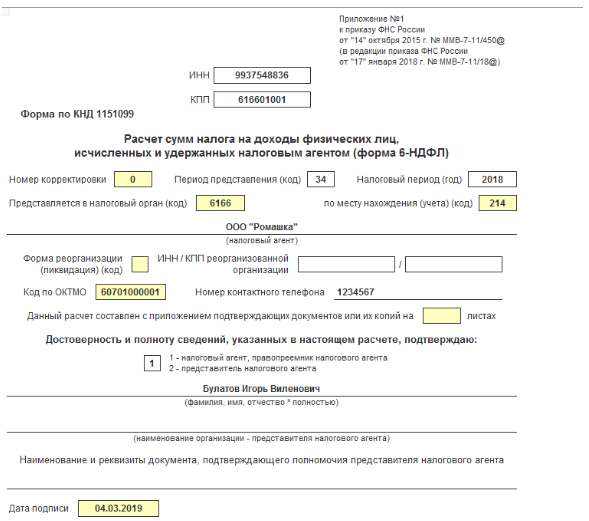

Заполнение начинается с титульного раздела. В нем вносят данные в поля, в которых запрещена корректировка (ИНН, КПП, Налоговый период и другие). Существует возможность корректировки некоторых полей (код Налогового органа, ОКТМО).

Информация для внесения данных по этому разделу программа переносит из заполненного раздела "Организации".

В том случае, если некоторые формы с данными о налоговом агенте не заполнены, в ручном режиме их исправить не получиться. Это означает, что отсутствуют данные в базе. Пользователю необходимо внести отсутствующие сведения в базу справочника. После проверки сведений нужно нажать клавишу "Еще" - "Обновить".

Особое внимание следует уделить проверке поля "Дата подписи" документа. Если его оставить пустым, система установит текущую дату на персональном компьютере автоматически.

В случае, если на дату составления отчета существует неудержанный налог, то платформа автоматически перенесет в строку 080 раздела 1 эту сумму.

Внесение данных в первый раздел формы 6-НДФЛ

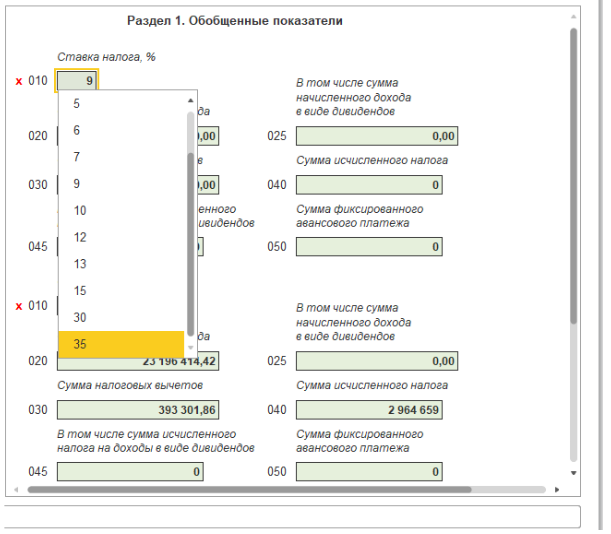

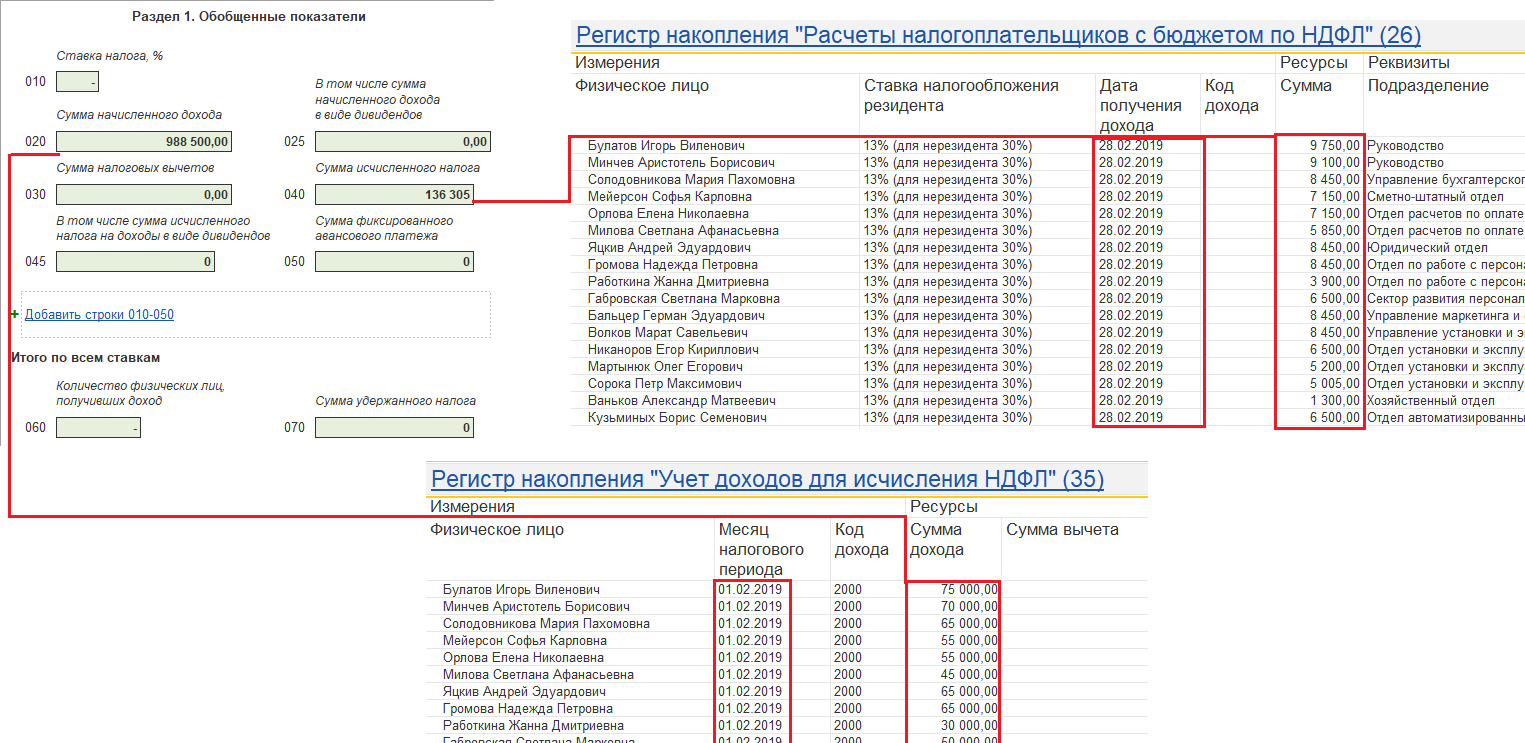

В данном разделе находятся суммированные доходы по всем физлицам, информация о начисленных налоговых платежах и подлежащих уплате. Все данные представлены с нарастающим итогом. Они обобщаются с начала налогового периода с указанием применяемой налоговой ставки.

Если в компании проводились выплаты физлицам в рассматриваемом налоговом периоде, к которым необходимо применять разные ставки по налогам, то программа для каждой ставки выполнит отдельный расчет.

Раздел 1 содержит:

- поле 010 - налоговую ставку. Ячейка активная, наведя курсор мыши на поле специалист может самостоятельно выбрать значение;

- поле 020 указывается сумма начисленных доходов нарастающим итогом.

Например, если зарплата или командировочные начисления производились в марте, но фактически перечислены в апреле, то такие доходы попадают в расчет на первый квартал. Письмо ФНС от 01.08.2016 №БС-4-11/13984@ четко характеризует подобную ситуацию.

В ином ключе обстоит дело с больничными и другими социальными выплатами. Закон трактует дату получения дохода только датой фактического его перечисления. То есть, если такие выплаты были начислены в марте, а произведены в апреле, то они отражаются в отчете за первое полугодие.

Анализ начислений НДФЛ можно осуществить по регистрам записей. По методу работы платформа 1С представляет собой большое хранилище записанных документов. Каждая сумма и документ оставляет след в цифровой базе платформы. Поэтому легко вычислить и проанализировать любые начисления.

Но объем хранящихся документов в некоторых организациях просто огромен. Поэтому разработчики создали специальные регистры, которые содержат информацию о каждом внесенном и проведенном документе первичного учета.

Регистры имеют возможность самостоятельно вычислять сумму, проводя сложение итогов каждого документа. Регистр платформы 1С - таблица, аналогичная Excel, в которой каждый документ меняет значение нескольких связанных строк в таблице. Итоговое значение может быть как уменьшено, так и увеличено.

Для того чтобы получить доступ к регистрам данных, которые содержат интересующие пользователя сведения об отраженных значениях НДФЛ, пользователь должен совершить следующие действия:

1 Вариант. Зайти во вкладку "Начисления зарплат и взносов", активировать опцию "Еще", затем "Движение документа". Во вкладке "выводить только" берем два регистра "Расчеты с бюджетом по НДФЛ", а также "Учет доходов с целью исчисления НДФЛ".

В разделе 1 общая сумма удержаний по доходам из пункта 020 переносится в пункт 030. К ним имеют отношения профессиональные, социальные и некоторые другие начисления.

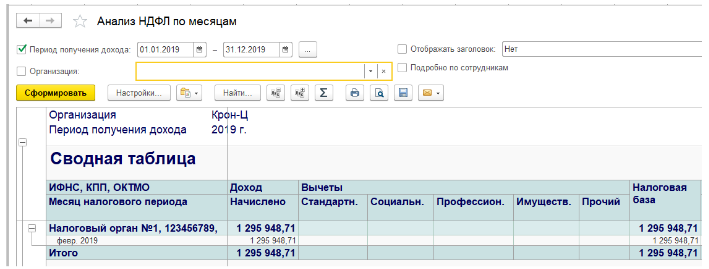

Для того чтобы выяснить какие именно использовались вычеты и к какому составу доходов они применялись, необходимо активировать вкладку "Анализ НДФЛ за месяц". В таком отчете наиболее наглядно видно, какие именно были учтены удержания и вычеты. Сам отчет находится во вкладке "Налоги и взносы", в подгруппе "Отчеты по налогам и взносам".

Поле 040 содержит сведения об итоговой сумме НДФЛ, который был исчислен согласно сведениям о доходах из поля 020. Необходимо помнить, сумму из поля 020 стоит уменьшить на произведенные вычеты.

Поле 050 содержит информацию о сумме фиксированных авансовых платежей, за счет которых сумма налога была снижена.

В первый раздел возможно вносить корректировку в ручном режиме. Это касается блока полей 010 -050. Чтобы добавить блок или строку пользователь должен активировать опцию "Добавить поля 010 - 050". Чтобы удалить лишние - использовать крестик красного цвета.

В первом разделе находятся поля 070-090, внесение информации в эти поля происходит не с даты получения выплат.

Заполнение раздела №2

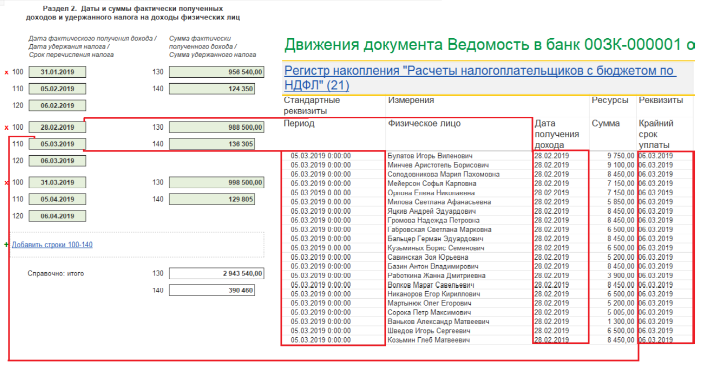

Во втором разделе необходимо заполнить следующую информацию:

- поле 100 хранит дату реального получения дохода, которые нашли отражение в поле 130. Например, для заработной платы такой датой признается последний календарный день месяца, в котором она была начислена. Для других доходов принимается в расчет календарная дата фактического проведения выплаты.

- поле 110 содержит информацию о календарной дате проведения налогового удержания. Как правило, даты в полях 100 и 110 совпадают.

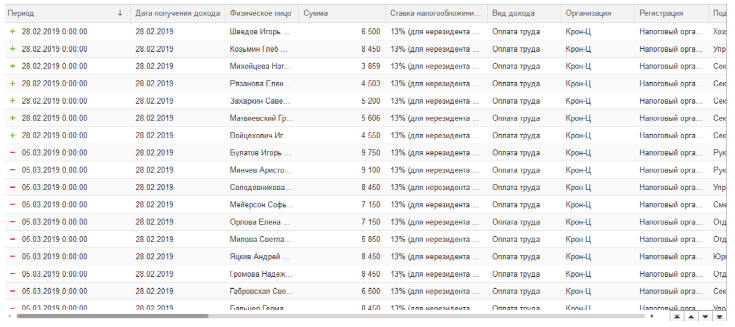

В платформе процедура удержания налога осуществляется при проведении ведомостей ("В банк", "В кассу", "На счета"). Сама процедура расчета суммы налога для удержания производится в автоматическом режиме в момент обработки документов на выплату заработной платы. Они расположены в отдельном столбце табличной части. Календарная дата проведения удержания налога в платформе будет указываться как дата создания документа на выплату. Анализ данных можно проводить прямо в таблице. Достаточно навести курсор мыши на значение и дважды щелкнуть клавишей мыши.

- поле 120 содержит информацию о дате, считающейся крайним сроком для перечисления налога.

Наибольшие вопросы у пользователей возникают в те дни, когда крайний срок перечислений выпадает на выходной или праздничные дни. Часто работа предприятий построена таким образом, что заработную плату они раздают перед выходными, а премии и другие стимулирующие выплаты - перед датой проведения государственных российских праздников.

В таком случае необходимо строго руководствоваться пунктом 1 статьи 6 НК РФ. Отчисления с выплат перед выходными или праздниками должны быть проведены в срок до окончания первого рабочего дня после выходных. Именно эта информация и отражается в поле 120. Если этот день выпадает на первый день нового отчетного периода, то вся информация и данные переносится на новый отчетный период.

Предельный срок установленный для перечисления налога полностью зависит от характеристики доходов, с которых предполагается удерживать налог. Платформа самостоятельно распределяет дату предельного перечисления при регистрации суммы удержанного налога.

Руководствуясь контрольными соотношениями для данных формы расчета поля 120 будет происходить сверка дат начисления и реального удержания. Сверку будет проводить соответствующий налоговый орган на основании имеющихся у него сведений. Сверка будет касаться только даты.

Наличие разных дат в полях 120 и 140 говорит о том, что нарушен срок по перечислению налога НДФЛ. Платформа 1С дополнена специальной опцией "Контроль правильности сроков уплаты НДФЛ". Сформированный отчет позволяет увидеть сборку налогов не по дате начисления, а по календарной дате удержания. На основании имеющихся в базе данных платформы сведений можно сформировать оборотно-сальдовую ведомость. В случае верной обработки информации, полученное положительное сальдо указывает на нарушение сроков перечисления НДФЛ организацией.

Общая сумма доходов до момента удержания НДФЛ указывается в поле 130.

Поле 140 содержит информацию об общей сумме удержанного НДФЛ к дате, указанной в поле 110.

Информация и данные о полученном доходе и налоговых удержаний с этой суммы, по которым три поля содержат одинаковую дату в полях 100-140. Если различается хотя бы одна из дат, пользователю необходимо создавать отдельный блок полей 100-140.

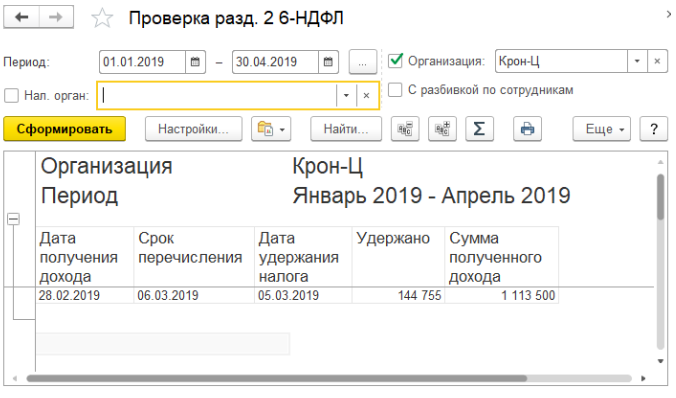

Платформа позволяет проверить корректность произведенных начислений с помощью вкладки "Проверка раздела". Вкладка находится в разделе "Налоги и взносы", перейти в папку "Отчеты по налогам и взносам". Данный отчет позволяет сверить регистры учета с разделом №2 и таким образом держать под контролем сроки уплаты налогов.

Остались вопросы или нужна помощь в заполнении 6-НДФЛ в 1С:ЗУП? Закажите консультацию наших специалистов!