Сегодня мы поговорим про антикризисные и другие изменения в отчетности. Рассмотрим отмененные формы отчетности, далее – коснемся прямых выплат ФСС и изменений, находящихся в работе у команды разработки 1С, а также проектов законов, с которыми нам в будущем предстоит столкнуться.

Антикризисные изменения в отчетности

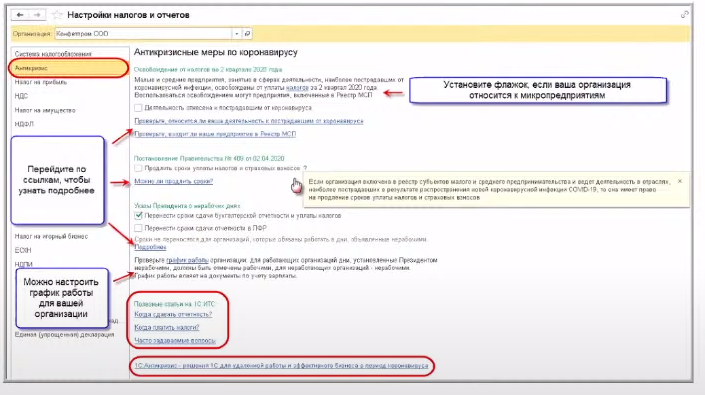

Антикризисные изменения в отчетности связаны либо с отсрочкой, либо с отменой каких–либо платежей. Для того чтобы данный функционал появился в вашем программном продукте 1С:Бухгалтерия, необходимо в настройках налоговых отчетов на вкладке “Антикризис” указать о том, что вы что ваша деятельность относится к пострадавшим от коронавируса. Здесь также можно получить полезную информацию и заполнить график работы, то есть указать, какие конкретные дни вы работали, а в какие ваша компания не работала.

Отсрочка уплаты налогов и страховых взносов

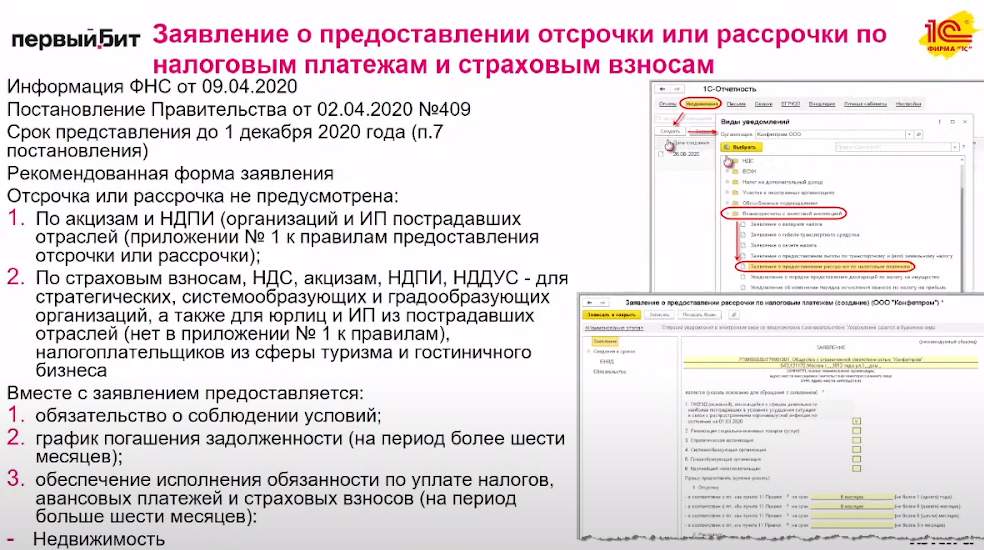

Для того чтобы воспользоваться отсрочкой в соответствии с постановлением Правительства от 2 апреля 2020 года, необходимо предоставить заявление о предоставлении отсрочки или рассрочки по налоговым платежам и страховым взносам. При этом такая рассрочка не предусмотрена по акцизам и налогу на добычу полезных ископаемых, для организаций, которые указаны в приложении №1 к правилам предоставления. По страховым взносам НДС, НДПИ, НДДУС не предусмотрена рассрочка для тех, кого нет приложении №1 к правилам. Это относится к стратегическим, системообразующим, градообразующим организациям.

Вместе с заявлением Вам требуется предоставить обязательство соблюдения этих условий. Если период вашей рассрочки более 6 месяцев, дополнительно нужно предоставить график погашения задолженности и указать обеспечение исполнения обязанности по уплате налогов. Таким обеспечением может выступать недвижимость, кадастровая стоимость которой превышает сумму, которую вы указали в графике погашения задолженности. Также это может быть поручительство или банковская выписка. В последних релизах программного продукта сформировать такое заявление Вы можете в 1С-Отчетности.

Изменения в исчислении налогов

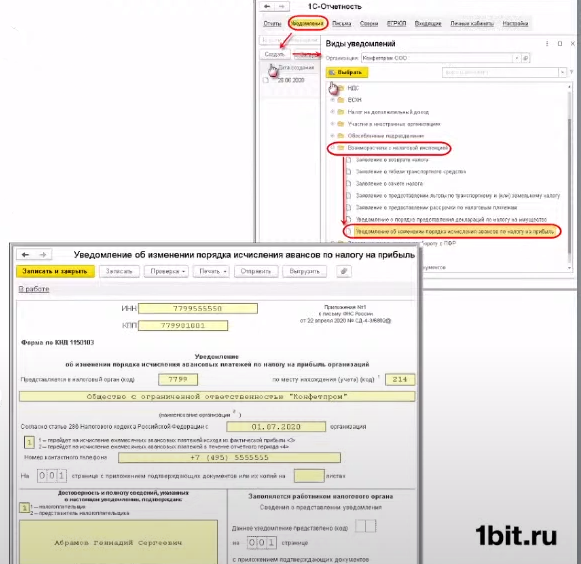

В соответствии с письмом ФНС России от 22 апреля 2020 года организации вправе перейти на уплату ежемесячных авансов по фактической прибыли. Необходимо подать уведомление об изменении порядка исчисления авансов по налогу на прибыль. Сделать это нужно не позднее 20 числа последнего месяца того отчетного периода, за в который вы хотите перейти на эту ежемесячную уплату. При таком порядке уплаты сдавать декларацию нужно ежемесячно. Принятое решение необходимо отразить в учетной политике вашей организации.

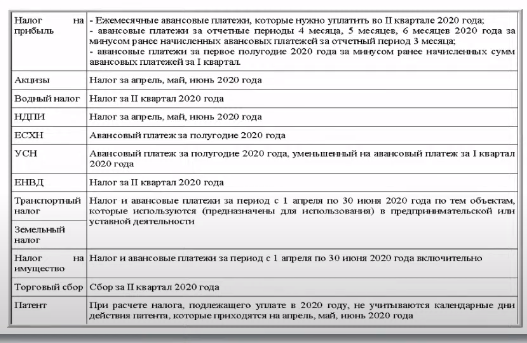

Рассмотрим все налоги и взносы, от которых мы освобождены. В соответствии с Федеральным Законом от 8 июня 2020 года за второй квартал освобождены от уплаты налогов, авансовых платежей по ним и сборов (это не касается НДС) организации, которые включены в реестр малого и среднего предпринимательства, индивидуальные предприниматели (деятельность таких организаций должна вестись в пострадавших отраслях). Также освобождены от уплаты налогов организации из реестра социально ориентированных НКО и некоторые некоммерческие, религиозные организации.

Далее представлен перечень налогов (от каких конкретно платежей и сборов освобождены организации).

Для того чтобы данный функционал появился в программе, необходимо установить признак, что деятельность вашей компании отнесена пострадавшим от коронавируса. Естественно, все изменения, связанные с отсрочкой налогов, отражаются в бухгалтерской отчетности.

Бухгалтерская отчетность. Отражение освобождения от налогов

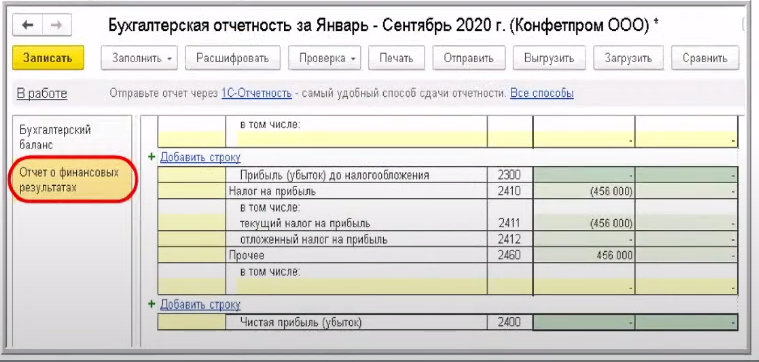

В отчете о финансовых результатах проводки Дт 99 Кт 68 включаются в строки 2410, 2410. Для упрощенной системы налогообложения — это строка 2410 с отрицательным знаком, проводки Дт 68 Кт 99 включаются в показатель прочее (код строки 2460 с положительным знаком), то есть, они увеличивают чистую прибыль. Таким образом, мы начисляем налог, а затем сторнируем его.

Появились также новые коды льгот для имущественных налогов (в соответствии с тем же Законом от 8 июня 2020 года) при освобождении от уплаты авансовых платежей:

- По транспортному земельному налогу – с 1 апреля по 30 июня 2020 года, если объекты налогообложения использовались в тот же период.

- По налогу на имущество организаций за тот же период.

Обратите внимание, что при заполнении декларации в 2020 году используются новые коды льгот. На скриншоте представлен перечень льгот, а также отражено, для каких категорий налогоплательщиков они используются.

Пониженные тарифы

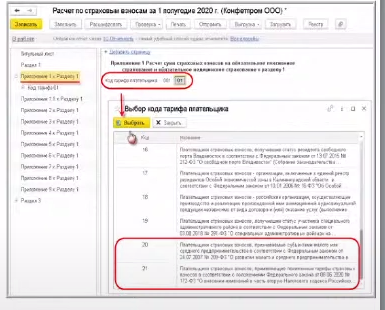

В соответствии с Федеральным Законом от 1 апреля 2020 года с 1 апреля 2020 года субъекты малого и среднего предпринимательства могут применять пониженные тарифы страховых взносов (в совокупности это 15%) при выплате доходов физлицам. Для пониженного тарифа с части выплат, который превышает МРОТ, указывается код тарифа 20.

В подразделе 3.2.1 указываются коды МС, ВЖМС, ВПМС, соответственно в программном продукте это также реализовано. В соответствии с Федеральным Законом от 8 июня 2020 года некоторые предприятия получили право не уплачивать страховые взносы за апрель, май, июнь. Это субъекты опять малого и среднего бизнеса, некоммерческие организации, которые осуществляют свою деятельность в наиболее пострадавших отраслях. Сюда также включены социально ориентированные некоммерческие организации и религиозные организации.

Для применения нулевого тарифа они уже используют код плательщика “21”, а в подразделе 3.2.1 указывают коды КВ, ВЖКВ, ВПКВ. В программном продукте эта возможность также реализована.

Наряду с новыми кодами обновлены контрольные соотношения для расчета по страховым взносам.

Другие изменения в отчетности

Теперь рассмотрим другие изменения в отчетности. Первое, на что обратим внимание, – обязательное отражение в бухгалтерском балансе: подлежит бухгалтерская отчетность обязательному аудиту или нет. Этот признак обязательный в отчетности, заполняется он вручную. Обязанность проведения аудита установлена Федеральным законом от 30 января 2008 года. Обязательно должны проходить аудит отчетности:

- Организации, которые являются акционерным обществом.

- Организации, у которых ценные бумаги допущены к организованным торгам.

- Если объем выручки за предшествующий отчетный год превышает 400 млн. или сумма активов бухгалтерского баланса по состоянию на конец предыдущего года превышает 60 млн. руб.

Аудит в этом случае обязателен, даже если организация относится к субъектам малого и среднего предпринимательства. Аудиторское заключение обязательным не является (именно частью бухгалтерской отчетности). Вы можете либо прикрепить его вместе с бухгалтерской отчетностью, либо сформировать отдельный файл и отправить его уже после сдачи отчётности. В этом случае вы должны указать отчётность уже сданную, то есть файл отчета (у него обязательно должен быть статус “Сдан”).

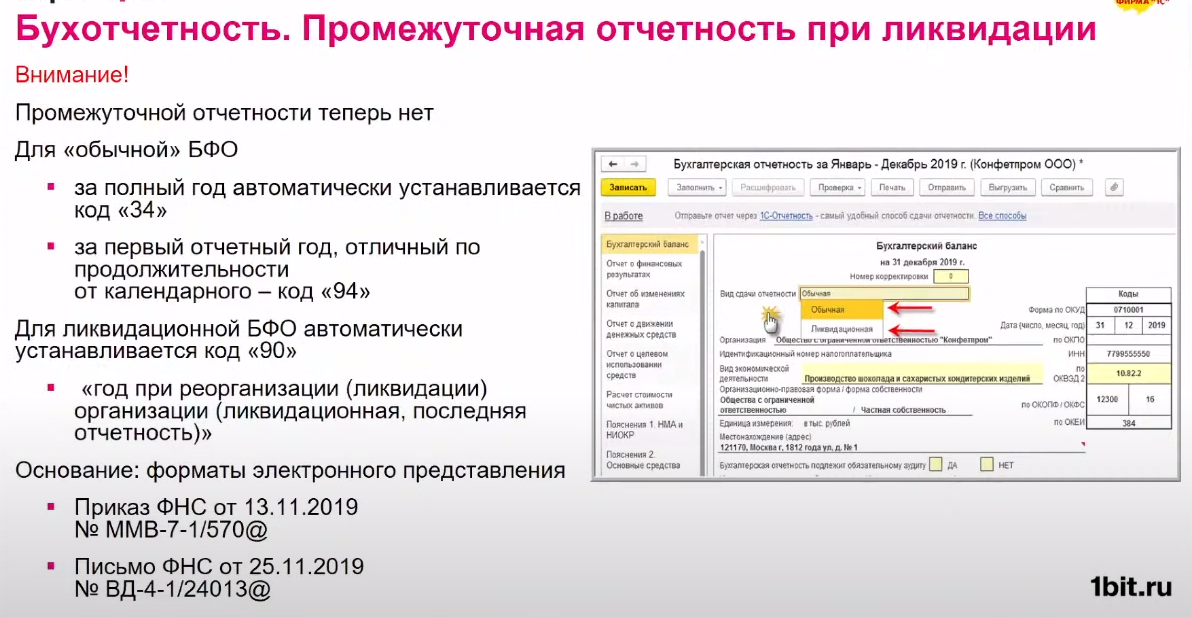

Бухотчетность: Промежуточная отчетность при ликвидации

Если мы говорим про бухгалтерскую отчетность, отменена промежуточная отчетность при ликвидации.

- Для обычной бухгалтерской финансовой отчетности указывается за полный год код “34”.

- Если это первый отчетный год, который отличается по продолжительности от календарного, то используется код “94”.

- Для ликвидационной бухгалтерской финансовой отчетности устанавливается код “90”.

Форматы электронного представления утверждены приказом ФНС России от 13 ноября и 25 ноября 2019 года.

Имущество: отмена квартальной отчетности

Также отменена квартальная отчетность по налогу на имущество. Отменена она Федеральным законом № 63 от 15 апреля 2019 года. При этом осталась обязанность вносить авансовые платежи в течение года. Авансовые платежи вы должны начислять в сроки, установленные в регионе. Начислить такие авансовые платежи поможет 1С. При закрытии месяца операция по начислению авансовых платежей также есть.

Отменена отчетность по земельному и транспортному налогу. Теперь с 2021 года налоговые инспекции сами будут информировать организации, которые владеют транспортными средствами и земельными участками, о начисленных налогах за прошедший период. Такую информацию они будут получать от регистрирующих органов. Организации при этом уплачивают авансовые платежи, которые начисляют самостоятельно (закрытие месяца в программе 1С вам поможет).

Налоговые органы выставят требование, если окажется, что по авансовым платежам вы заплатили меньше, чем получилось по информации Федеральной Налоговой Службы. Если у вас есть какие–либо льготы, необходимо отправить в налоговую службу пояснения, а также подтверждающие документы. Срок рассмотрения такого пояснения составляет один месяц, он может быть продлен.

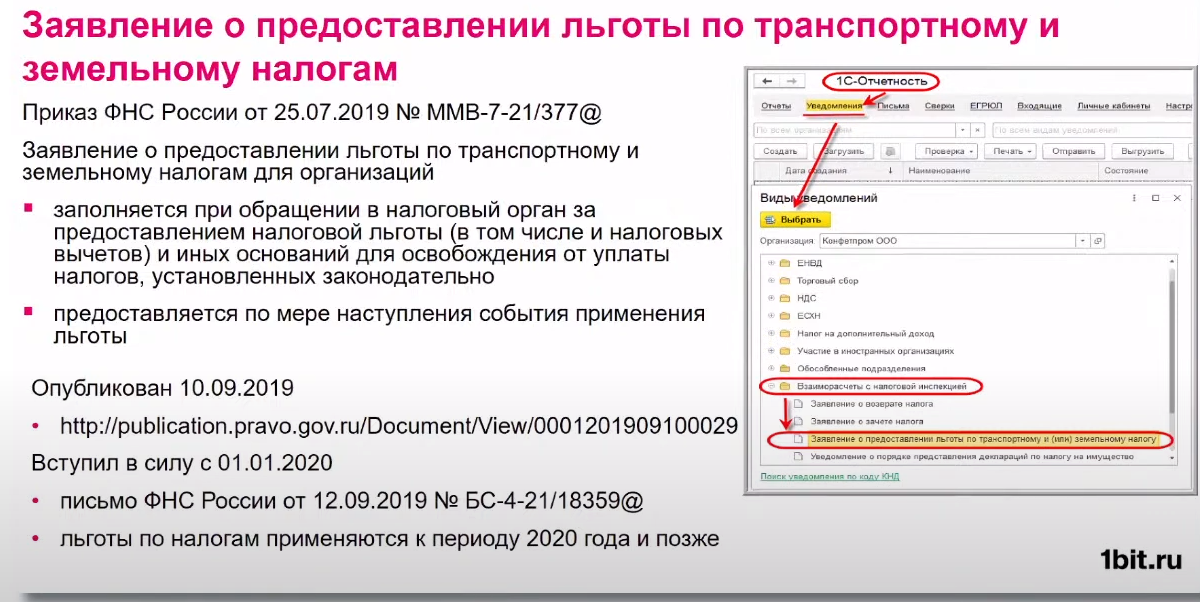

Заявление о предоставлении льготы по транспортному и земельному налогам

Такое заявление о предоставлении льготы по транспортному и земельному налогам вы можете сформировать из 1С: отчетности. Вступил приказ ФНС в силу с 1 января 2020 года. Льготы по налогам применяются к периоду 2020 года и позже.

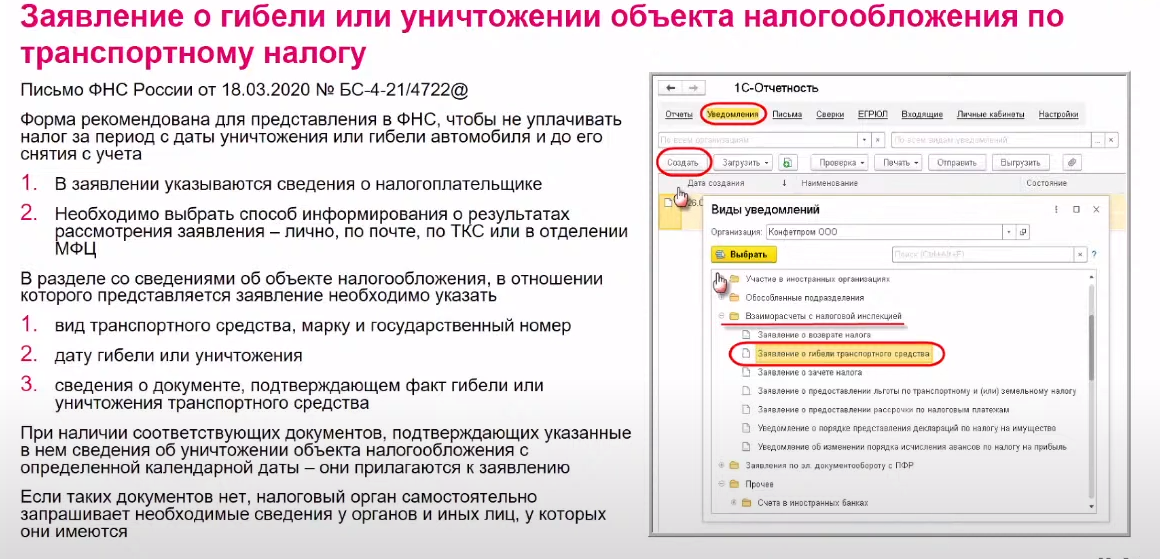

Заявление о гибели или уничтожении объекта налогообложения по транспортному налогу

В соответствии с письмом ФНС России от 18 марта 2020 года рекомендована форма заявления о гибели транспортного средства. Подается она для того, чтобы не платить налог с периода, когда транспортное средство погибло до периода, когда оно было снято с учета.

В заявлении нужно указать сведения о налогоплательщике, а также выбрать способ информирования о результатах рассмотрения заявления: лично, по почте или телекоммуникационным каналам связи, либо в отделении МФЦ.

В разделе со сведениями об объекте налогообложения необходимо указать вид транспортного средства, его марку и госномер, дату гибели и уничтожения, сведения о документе, который подтверждает факт гибели или уничтожения такого транспортного средства. Если такой документ есть, он прикладывается к заявлению. Если документа нет, ФНС самостоятельно запросит его у тех органов, у которых этот он имеется.

Акцизы и НДС: изменения

Теперь поговорим про акцизы и налог на добавленную стоимость. При формировании таможенных деклараций в программном продукте 1С появилась возможность загружать информацию о таможенных декларациях из личного кабинета Федеральной таможенной службы. В документе Таможенной декларации появился баннер, который говорит о том, что вы можете заполнить данное поле по данным личного кабинета на сайте Федеральной таможенной службы.

При нажатии на ссылку откроется окно для входа в данный личный кабинет, возможен отбор деклараций по суммам. Также есть возможность убрать уже подобранные ранее декларации. Вы выбираете интересующий номер декларации, информация в 1С заполняется автоматически.

Налоговая декларация по акцизам на нефтяное сырье: новый отчет

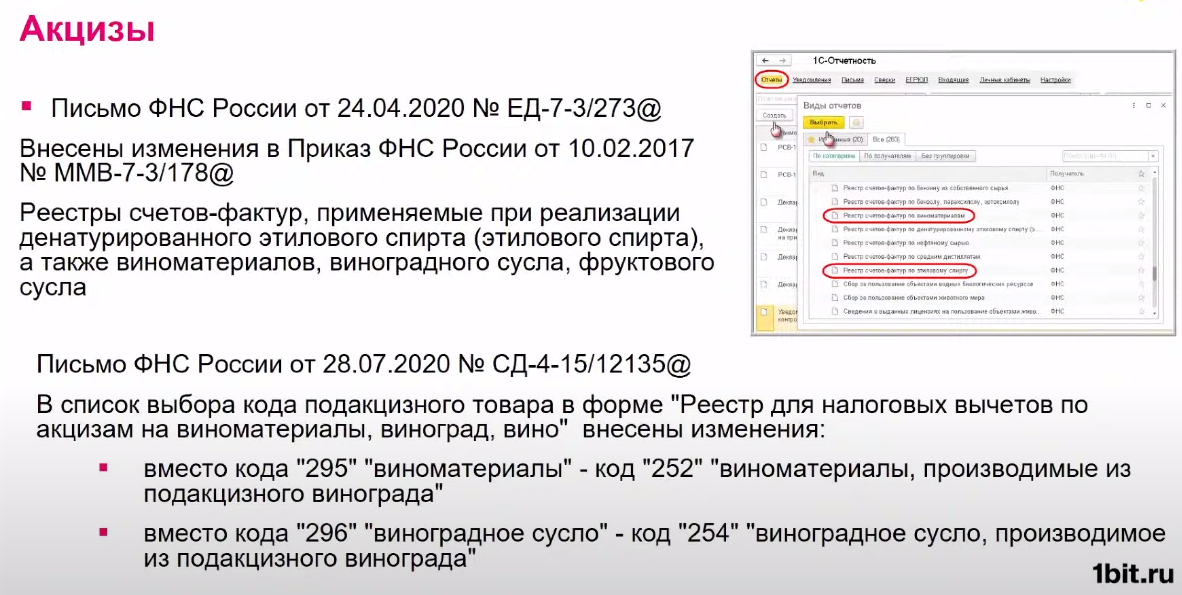

Обновлена декларация по акцизам на нефтяное сырье. Она утверждена приказом ФНС России от 15 октября 2019 года. В соответствии с письмом ФНС России от 24 апреля 2020 года внесены изменения в приказ Федеральной Налоговой Службы № 10 от 10 февраля 2017 года. Обновлены реестры счетов–фактур, которые применяются при реализации этилового спирта.

Также в соответствии с письмом ФНС России от 28 июля 2020 года в список выбора кода подакцизного товара в форме “Реестр налоговых вычетов” внесены изменения. Вместо кода “295” используется код “252”, вместо кода “296” используется код “294”. В программных продуктах данные изменения также реализованы.

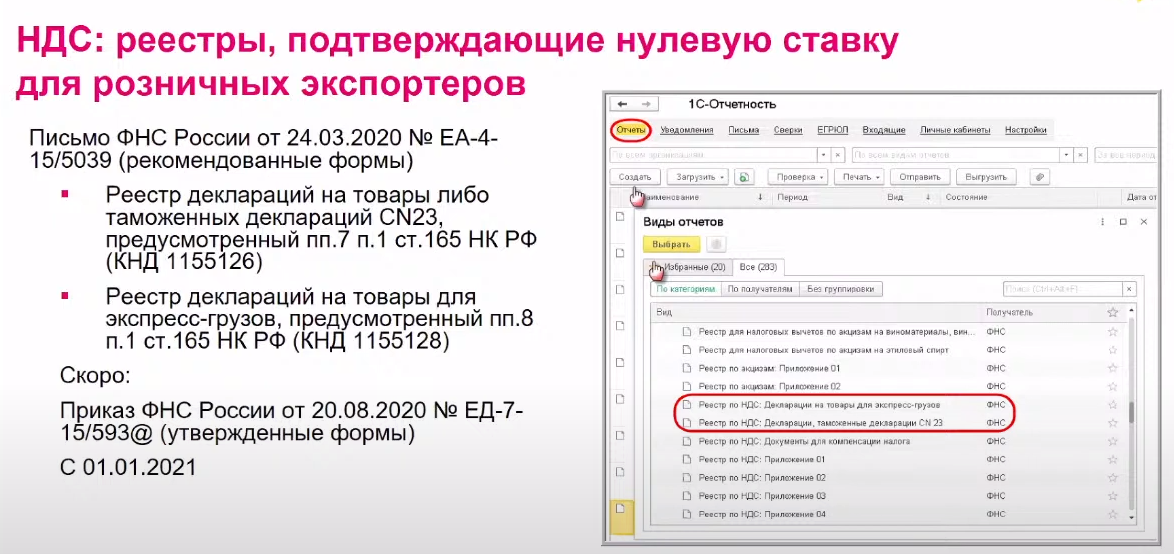

НДС: реестры, подтверждающие налоговую ставку для розничных экспортеров

В соответствии с письмом ФНС России от 24 марта 2020 года были рекомендованы формы реестра деклараций на товары либо таможенных деклараций, CN23, а также реестра деклараций на товары для экспресс–грузов. В программном продукте такие реестры реализованы.

Также обновлены формы таможенных деклараций, транспортных, товаросопроводительных и иных документов для подтверждения нулевой ставки НДС. Таких реестров 14, они предоставляются вместе с декларацией по НДС. В зависимости от операций, по которым нужно подтвердить нулевую ставку, выбирается соответствующий реестр. Возможность также реализована в программном продукте.

Уведомления, заявления

Теперь перейдем к различным уведомлениям и заявлениям.

Уведомление о счете (вкладе) в банке или иной организации финансового рынка

С 24 апреля 2020 года в соответствии с приказом ФНС России необходимо уведомлять налоговый орган не только об открытых счетах в банках, которые находятся за рубежом, но и в иных организациях финансового рынка. Появилось уведомление об открытии и изменении счета, изменении реквизитов счета в банке или иной организации финансового рынка, которые расположены за пределами территории Российской Федерации. Также введено уведомление о наличии счёта в банке за пределами территории РФ.

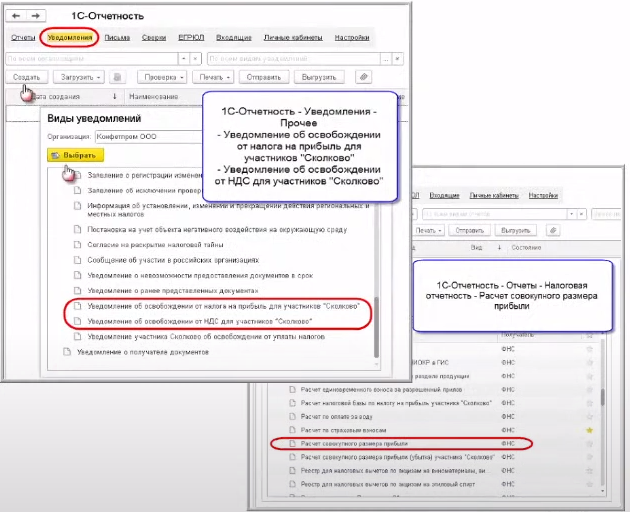

В соответствии с письмом ФНС России от 15 апреля 2020 года реализованы форматы для форм уведомления об использовании права на освобождение от обязанностей налогоплательщика, связанных с исчислением НДС и налога на прибыль, а также расчет совокупного размера прибыли. Это относится к “Сколково” и другим инновационным центрам.

Отчет о движении средств в банке, расположенном за пределами территории РФ

Также внесены уведомления, обновлена форма “Отчета о движении денежных средств юридического лица–резидента и индивидуального предпринимателя по счёту в банке или иной организации финансового рынка, расположенных за пределами территории РФ”. Применяется такой отчёт с 29 апреля 2020 года.

ФТС: статистическая форма перемещения товаров

Обновлена статистическая форма перемещения товаров. Утверждена она Постановлением Правительства Российской Федерации от 19 июня 2020 года. Она применяется с 24 июля 2020 года. В программах 1С поддерживается отправка в Федеральную таможенную службу новой статистической формы.

НДПИ: новые виды льгот

По налогу на добычу полезных ископаемых в соответствии с Федеральным Законом от 18 марта 2020 года рекомендовано применение новых кодов налогообложения по налоговой ставке 0 рублей. Это коды “1084” и “1085” (также реализовано в программном продукте).

В соответствии с новыми кодами обновлены контрольные соотношения. По налогу на дополнительный доход от добычи углеводородного сырья применяется новый КБК в соответствии с приказом Минфина России от 12 мая 2020 года. Теперь указывается новый КБК в строке 010 раздела. В программных продуктах 1С данный функционал ещё не реализован, он планируется.

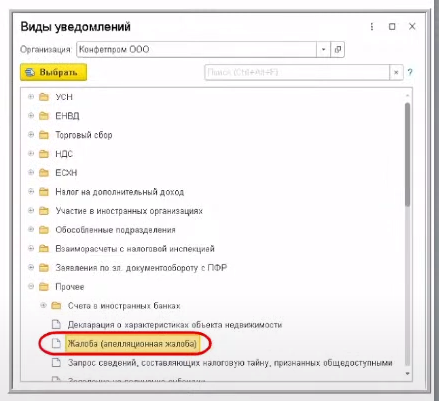

Жалоба на решение налогового органа

В соответствии с приказом ФНС России от 20 декабря 2019 года применением с 1 мая 2020 года утверждена форма жалобы на решение налогового органа, вынесенное по результатам проверки. Появилась возможность предоставлять жалобу через программное обеспечение, предоставляемое операторами электронного документооборота. В мае–июне такой механизм действовал в нескольких регионах, в том числе в Москве, в августе проект распространили на всю страну.

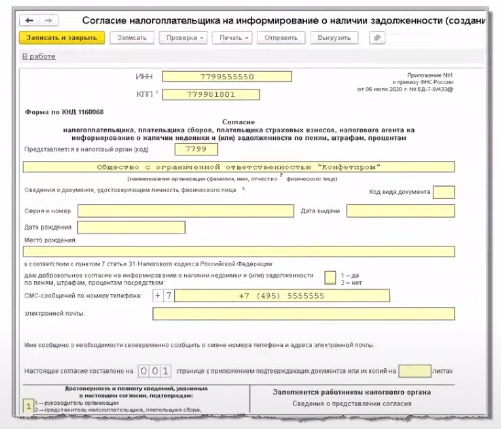

Согласие налогоплательщика на информирование

Также в соответствии с приказом ФНС России от 6 июля 2020 года утверждена форма согласия налогоплательщика на информирование о наличии недоимки или задолженности по пеням, штрафам, процентам (применяется с 1 декабря 2020 года). В программном продукте данная форма уже реализована.

ФСС: использование сумм страховых взносов

Также рекомендована форма отчета об использовании сумм страховых взносов на обязательное социальное страхование от несчастных случаев (письмо ФНС Российской Федерации от 5 августа 2020 года). Сформировать отчет нужно в 1С: Отчетности и в программах 1С.

Росстат: предоставление отчетов при отсутствии данных

Если вы необходимо подавать какой–либо отчет, но данных в отчетном периоде, который требуется включить в этот отчёт, нет, предоставляется пустая форма. В таком случае вы заполняете только титульный лист, во всех разделах – не ставятся нули и прочерки. То есть, титульный лист заполнен, все остальные разделы – пустые.

Отмена отчетности

Рассмотрим те формы отчетности, которые были отменены.

ЕНВД: не планируется продление с 2021 года

С 2021 года прекращает своё действие налоговый режим ЕНВД. Плательщикам, которые находятся на Едином налоге на вмененный доход, необходимо решить, на какой налоговый режим они перейдут с 1 января 2021 года.

Это может быть общая система налогообложения, упрощенная система налогообложения либо патентная система налогообложения. Помочь с выбором нового режима может программа. На вкладке “Руководителю” – “Планирование” – “Сравнение режимов налогообложения” вы можете сравнить каждый из этих режимов. Второй вариант – обратиться к информации на сайте ФНС.

Обратите внимание: если заявление о применении специального режима (то есть это упрощенная или патентная система налогообложения) от плательщика не поступит, он будет автоматически переведен на общую систему налогообложения.

Сведения о среднесписочной численности: отмена отчета

Также с 2020 года отменена отчетность по сведению о среднесписочной численности. Теперь информация о среднесписочной численности включается в расчет по страховым взносам. Она предоставляется ежеквартально, сроки – такие же, как и были у расчетов по страховым взносам.

Однако, в 2020 году отчет всё–таки предоставляют организации, если они создаются в этом году либо реорганизуются.

Изменения для ИТ–индустрии с 2021 года

С 2021 года в соответствии с Федеральным Законом от 31 июля 2020 года для организаций, которые осуществляют деятельность в области информационных технологий, разрабатывают или реализуют разработанные ими программы для ЭВМ, предусмотрено снижение действующего тарифа страховых взносов с 14% до 7,6% а также снижение ставки налога на прибыль: вместо 20% – 3% (при в этом федеральный бюджет – 3%, в бюджет субъекта РФ – 0%).

Также пересмотрен порядок освобождения от НДС операций по реализации прав на программы, которые включены в Единый реестр программ.

Прямые выплаты ФСС

Теперь перейдем к прямым выплатам ФСС.

Участие в пилотном проекте ФФС РФ

С 2011 года на всей территории Российской Федерации отдельные регионы вступали в так называемый “пилотный проект ФСС”. Его смысл заключается в следующем: выплаты по больничным листам и по пособиям переходят от зачетной системы (то есть когда работодатель платит в ФСС, а потом деньги ему возвращаются) на прямые выплаты (то есть ФСС самостоятельно оплачивает больничные листы или взносы напрямую застрахованному лицу, а работодатель подает в ФСС определенные сведения).

Сначала в проекте участвовало несколько регионов. В 2020 году проект реализован на всей территории РФ. Вся страна по перешла на прямые выплаты из Фонда социального страхования.

Пособия, выплачиваемые напрямую из ФСС РФ

Напрямую из ФФС выплачиваются:

- Пособие по временной нетрудоспособности, включая пособия в связи с несчастным случаем на производстве.

- Пособия по беременности и родам.

- Единовременное пособие женщинам, которые встали на учет в ранние сроки беременности.

- Единовременное пособие при рождении ребенка.

- Ежемесячное пособие по уходу за ребёнком до 1,5 лет.

- Оплата дополнительного отпуска на весь период лечения и проезда к месту лечения и обратно.

Что касается пособие по временной нетрудоспособности: по коду “01” за первые три дня платит работодатель. Всю остальную сумму платит ФСС. Если мы говорим про уход за больным ребенком, такой больничный лист полностью оплачивается ФСС. Уточнить конкретные коды можно в программе.

При наступлении страхового случая работодатель предоставляет в ФСС:

- Заявление о выплате (перерасчете) соответствующего вида пособия (можно сформировать из 1С).

- Документы, которые необходимы для начисления и выплаты соответствующего пособия.

Если финансовое обеспечение дополнительных расходов работодателя на выплату пособия по временной нетрудоспособности осуществляется за счет межбюджетных трансфертов из Федерального бюджета, работодатель к дополнительным документам предоставляет в территориальный фонд заявление о возмещении таких расходов.

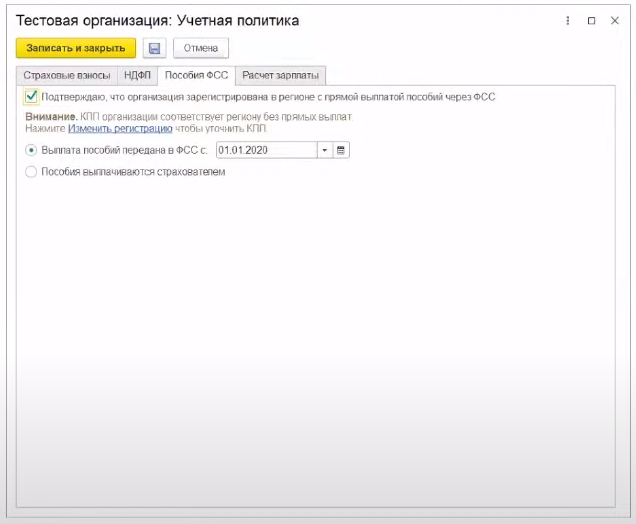

Как включить в программе использование пилотного проекта ФСС

Для того чтобы в программном продукте больничные считались по новым правилам, необходимо в “Учетной политике организации”, поставить галочку, что вы подтверждаете, что организация зарегистрирована в регионе с прямой выплатой пособий ФСС. Также необходимо указать галку, если по адресу вашей организации вы должны участвовать в пилотном проекте, но у вас галка не включена. В таком случае при расчете больничного появится баннер о том, что организация зарегистрирована в регионе, где должен быть пилотный проект: программа порекомендует проверить настройки системы.

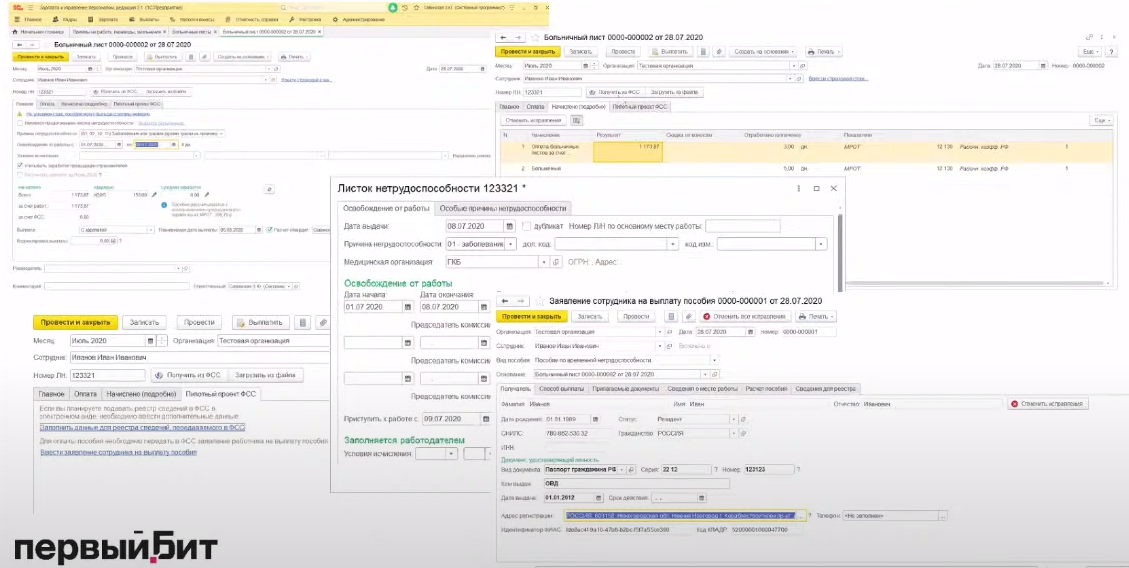

Перед вами скриншоты из документов “Больничный лист” в программе 1С: Зарплата и управление персоналом.

Дополнительно на вкладке “Пилотный проект ФСС” указываются данные для реестра сведений, который передается в ФСС, заносится заявление сотрудника на выплату пособия (далее его можно распечатать).

Затем происходит создание электронного реестра. Данный реестр Вы можете отправить через 1С-Отчетность. Также есть возможность выгрузить электронной файл и отправить его через другие системы электронного документооборота с контролирующими органами.

Изменения в работе и проекты законов

Теперь поговорим про все изменения, которые находятся у команды разработчиков 1С в работе.

Это различные формы приказов:

- Сведения о доле доходов от деятельности музея, которые применяются с отчетности за 2020 год.

- Изменения в декларации по налогу на прибыль (также с отчетности за 2020 год)

- Новая форма 3 НДФЛ форма (с отчетности за 2020 год)

- Декларация по налогу на имущество, декларация по НДС.

- Декларация по акцизу на алкоголь.

Также в работе находятся новые контрольные соотношения налоговой декларации по акцизам на нефтяное сырье, форматы реестров документов для подтверждения нулевой ставки НДС, сообщение о наличии у налогоплательщика–организации транспортных средств или земельных участков, признаваемых объектами налогообложения.

Проекты

Сейчас есть проекты деклараций:

- По НДПИ.

- По акцизам на ГСМ.

- По акцизам на табак.

- По игорному бизнесу.

- По ЕСХН.

- По УСН.

- Проект формы 6–НДФЛ.

- Проект расчета по страховым взносам.

- Проекты новых форм утилизационного сбора (по колесным и самоходным т/средствам).

Обратите внимание: с 24 июля 2020 года изменена ключевая ставка: теперь она составляет 4,25%.

Все актуальные новости учёт и отчётности, а также изменения законодательства можно узнать в системе ИТС, полный доступ к которой есть у всех пользователей 1С КП ПРОФ.